IPO视界|禹佳生活服务赴港IPO “蚊型”命运再生变数

若能摆脱“寄生”,便能为自己证明。

2020年,物业公司扎堆上市成为资本市场一道独特的风景线。中指院统计数据显示,年内累计新增14家物业公司登陆港股,另有20余家公司在准备上市进程。截至目前,共有34家物业公司登陆港股、3家进入A股。这些物业股大多数由规模型房地产开发企业分拆而来。

12月13日,禹洲集团发布公告称,建议分拆主要从事提供物业管理服务及商业运营服务的禹佳生活服务于联交所主板独立上市。此前的12月11日晚间,禹佳生活服务向联交所递交了上市申请表格,以申请禹佳生活服务股份联交所主板上市及批准买卖。

此次赴港IPO,禹佳生活服务选择将中银国际、海通国际作为联席保荐人。透过招股书不难发现,禹佳生活服务的蚊型规模正成为其致命短板,而业务高度依赖母公司也令自身独立运营能力存疑。

业务高度依赖母公司 规模扩张成短板

于往绩记录期间,禹佳生活服务的业绩增长较快。

招股书显示,2017年至2020年上半年,禹佳生活服务收入分别为3.05亿元、3.94亿元、5.44亿元、2.75亿元。2017年-2019年三年的收入年复合增长率达到33.5%,2020年上半年同比增长15.3%。

同时,2017年至2020年上半年,禹佳生活服务的年度利润分别达到0.24亿元、0.34亿元、0.65亿元、0.37亿元。2017年-2019年年度利润年复合增长率达到66.2%,2020年上半年同比增长42.6%。

截至今年6月30日,禹佳生活服务为74个项目提供物业管理服务,在管总建筑面积约为1320万平方米;已订约为123个项目提供物业管理服务,已订约总建筑面积约为2260万平方米。

与多数脱胎于开发公司的物业公司一样,禹佳生活服务也难逃严重的母公司依赖症。招股书显示,过去数年间,禹佳生活服务绝大部分的在管总建筑面积均属于禹洲集团单独开发或禹洲集团与其他物业开发商联合开发的物业。

截至2020年前三季度,禹佳生活服务2620万平方米的已订约总建筑面积中,来自禹洲集团的就有2040万平方米,来自禹洲合营、联营或其他关联方的有290万平方米,二者合计在已订约总建筑面积中占比达到了88.93%。

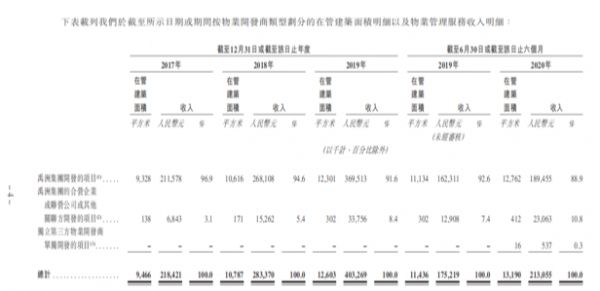

此外,招股书显示,2017年至今年上半年,其由禹洲集团开发的项目提供物业管理服务所得的收入分别约为2.12亿元、2.68亿元、3.7亿元及1.9亿元,分别占总收入的96.9%、94.6%、91.6%及88.9%。值得注意的是,在禹佳生活服务物业管理服务收入明细中,来自禹洲集团开发项目收入以及禹洲集团合营或联营开发项目收入占比高达99.7%,而独立第三方的物业开发项目收入仅为0.3%。

来源:禹佳生活服务招股书

事实上,禹佳生活服务的业务自1997年成立以来一直依托于母公司禹洲集团,时隔22年后的2019年才尝试发掘外部项目的业务机会。

直到2020年,禹佳生活服务的独立第三方业务才取得实质性进展。招股书显示,2020年7月,其自独立第三方收购舟山星城70%的股权。由于新的管理合同及收购,截至2020年9月30日,独立第三方所开发物业的在管总建筑面积约为2.64百万平方米,约占其物业管理服务分部截至2020年6月30日的在管总建筑面积的16.7%。

在2020年11-12月期间,禹佳生活服务中标了由独立第三方开发商所开发的两个新项目,包含若干住宅物业及政府办公楼的物业管理项目,预计从2021年1月起开始为上述新项目提供物业服务。

业务布局过度集中 发展中现债务隐忧

受制于禹洲集团的开发布局,禹佳生活服务的业务布局呈现过度集中的特点。

招股书显示,禹佳生活服务专注于经济发达地区中人口密度高的城市,大部分物业管理服务及商业运营服务集中在海峡西岸地区及长江三角洲地区。2017年至2020年上半年,禹佳生活服务在海峡西岸地区及长江三角洲地区的物业管理服务分部下总建筑面积分别约为920万平方米、1020万平方米、1200万平方米及1240万平方米,分别占该分部下在管物业总建筑面积的96.7%、94.9%、95.3%及94.2%。

同时,商业运营服务分部下总建筑面积分别约为60万平方米、60万平方米、60万平方米及70万平方米,在商业运营服务分部下在管物业总建筑面积中的占比约为100.0%、100.0%、100.0%及93.7%。

禹佳生活服务表示,由于集中布局,海峡西岸地区及长江三角洲地区若出现社会、经济或政策方面的重大不利发展因素,将会对集团的业务、财务状况及经营业绩产生重大不利影响。

债务方面,禹佳生活服务的表现也并不乐观。

招股书显示,截至2019年12月31日止年度及截至2020年6月30日止六个月,禹佳生活服务的经营现金淨流量为负,分别约-3730万元及-2440万元,主要是由于贸易应收款项及预付款项、其他应收款项及其他资产增加。

来源:禹佳生活服务招股书

主要财务比率方面,据招股书显示,2017年、2018年、2019年及2020年6月末,禹佳生活服务的资产负债比率分别为87%、88.2%、96.8%及96.4%。值得注意的是,自2017年至2020年上半年,其资产回报率由5.8%一路下滑至1.4%。

关于建议分拆物业上市的理由,禹洲集团表示,通过建议分拆,禹佳生活服务可建立独立上市集团的身份,拥有独立集资平台获取公众及私募资金,为现有业务及未来扩充提供资金。

自2014年6月彩生活在港上市成为“物业第一股”以来,越来越多的物业公司选择登陆资本市场。其中,2019年成功上市的物业公司就多达12家;截至目前,已有包括恒大物业、融创服务、世茂服务、金科智慧服务等在内的15家物业公司成功上市,规模远超去年全年。

然而,今年上市物企的表现却与去年大相径庭,不少上市物企新股破发也刺激着整个物业管理行业的神经。据不完全统计,与去年上市破发物企时代邻里的“一枝独秀”相比,今年15家上市物企中,有7家公司新股开盘破发,破发率接近46.7%。

此外,据克而瑞统计数据,9-11月,30家上市物业公司股价下跌。蓝光嘉宝服务跌幅最大为40.3%;其次为金融街服务跌幅达40%。11月,36家上市物业公司中,股价出现下跌的占比超过三分之二。

一方面是潜在的市场发展空间和融资渠道拓宽;另一方面则是资本市场逐渐趋于理性,物业股分化加剧。在此背景下,对规模业绩均成色不足的禹佳生活服务而言,其IPO之路再生变数。

(责任编辑:甘承浩)相关知识

IPO视界|禹佳生活服务赴港IPO “蚊型”命运再生变数

禹佳生活服务“金蝉脱壳”

IPO视界|远洋服务赴港上市 全国化布局逐步完善

IPO视界|二度赴港 星盛商管仍是“啃老族”

IPO视界|百胜中国赴港上市 仅有肯德基一枝独秀

IPO视界|成功引入235亿港元战投后 恒大物业赴港IPO

IPO视界|仓促赴港上市 雅城集团难掩业务发展失衡

IPO视界|破发潮下赴港上市 融信服务闯关成疑

上半年20家涉房企业赴港上市

IPO视界|大唐地产三战IPO 杠杆高企成重要掣肘

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106208

- 2婆婆对儿媳说的暖心话 婆婆喜 95263

- 3女生戴14号戒指算粗吗 正常 95179

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42822

- 7杨燕军 | 医院建筑的顶层设 39575

- 8泰安国悦山180平下跃美式风 32729

- 9积木家装修公司正规吗?选装修 26754

- 10农村现代简约自建房图片 26619