IPO视界|破发潮下赴港上市 融信服务闯关成疑

尽管在港上市的物业公司遭遇接连破发,融信服务集团有限公司(下称“融信服务”)还是选择义无反顾赴港IPO。

11月3日,融信服务在港交所递交招股书,正式开启IPO进程,海通国际作为独家保荐人。融信服务是地产上市公司融信中国(03301.HK)实控人欧宗洪旗下的物业管理公司,其业务与融信中国自然有着千丝万缕的关系。

闯关在即,物业板块的估值正逐步回归理性,这给融信服务的上市之路蒙上了一层阴影。

毛利增幅出现下滑 业务布局集中于海峡西岸

在诸多赴港上市的物业公司中,融信服务的管理规模并不占优势。截至今年6月30日,其管理面积仅为1770万平方米。除了规模短板,融信服务的业务布局过于集中于海峡西岸,且毛利增幅出现下滑。

招股书显示,融信服务的总收益由2017年的2.64亿元增加至2019年的5.18亿元,复合年增长率约为40.1%;而其净溢利由2017年的650万元增加至2019年的7150万元,复合年增长率约为231.1%。此外,其总收益亦由截至2019年6月30日止六个月的2.03亿元增加约57.1%至2020年同期的3.18亿元,而净溢利由截至2019年6月30日止六个月的2470万元增加约65.5%至2020年同期的4090万元。

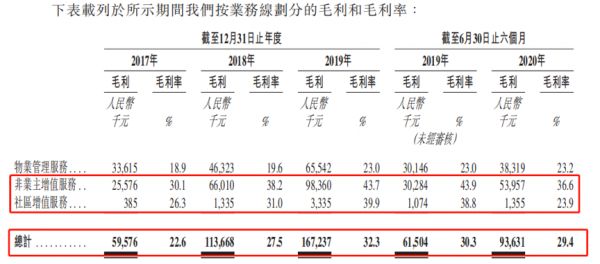

毛利方面,2017年-2020年上半年,融信服务的毛利分别为0.6亿元、1.14亿元、4.67亿元以及0.94亿元,对应毛利率分别为22.6%、27.5%、32.3%以及29.4%。为此,融信服务方面表示,在2017-2019年,毛利率呈上涨趋势,主要由于非业主增值服务和社区增值服务的毛利率增加所致,尤其是非业主增值服务直接拉升了整个公司的毛利率。

不过,融信服务的毛利增幅却出现下滑。2018年、2019年融信服务毛利增幅分别为21.9%、17.4%,上述数据在2019年中期与2020年中期皆为负,分别为-5.9%、-3.1%。

与此同时,融信服务的毛利率由截至2019年上半年的 30.3%减少至2020年上半年的29.4%,原因也是由于非业主增值服务、社区增值服务毛利率由2019年上半年的43.9%、38.8%降至2020年同期的36.6%、23.9%。

来源:融信服务招股书

截至2020年6月30日,融信服务有100个在管项目和81个已签约管理但尚未交付予的项目,覆盖两大主要地区和其他地区的41个城市,在管总建筑面积约1700万平方米,总签约建筑面积约3430万平方米。

截至今年6月30日,融信服务在中国100个在管物业管理服务项目中,62个位于海峡西岸地区、23个位于长江三角洲地区,而余下15个位于其他地区,在在管建筑面积中的占比分别为68.1%、17.8%和14.1%,区域集中度明显。

此外,2020年上半年,融信服务来自海峡西岸地区的收益为1.197亿元,占当期总收益的72.4%;其次是长上三角洲地区为0.264亿元,占当期收益的15.9%;另外其他区域收益为0.193亿元,占当期收益的11.7%。

融信服务在招股书风险因素中也有提及,公司大部分业务集中在海峡西岸地区和长江三角洲地区,若这些地区的政府政策或商业环境出现任何不利发展,其业务可能会受到不利影响。

物管收入高度依赖关联公司 独立运营能力堪忧

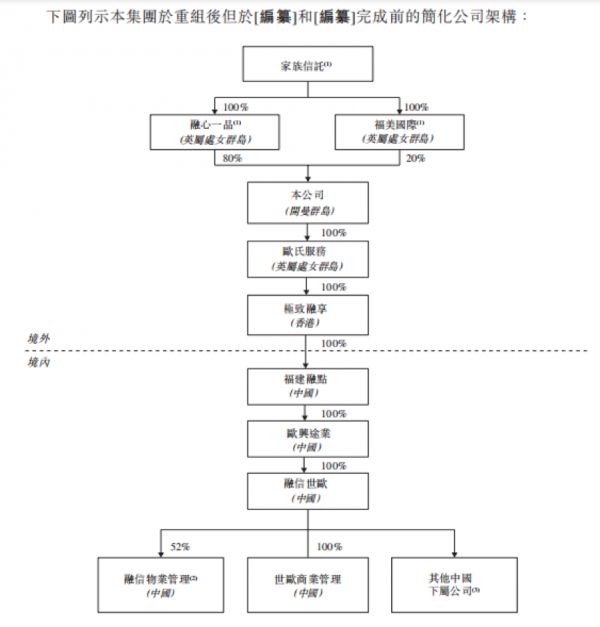

融信服务的历史可追溯至2014年,当时欧宗洪自两名独立第三方收购其中一家主要运营下属公司融信物业管理的控股股权。

融信世欧于2011年成立,彼时由欧宗洪通过福州世欧房地产开发有限公司间接持有50%权益。2016年3月,欧宗洪通过福建鼎诚(一家由欧宗洪全资实益拥有的公司)由Fuzhou Shiou Property Management收购融信世欧的全部实益权益。

重组完成后,融信世欧成为了融信服务的主体运营公司,旗下拥有融信物业管理、世欧商业管理以及其他附属公司。

来源:融信服务招股书

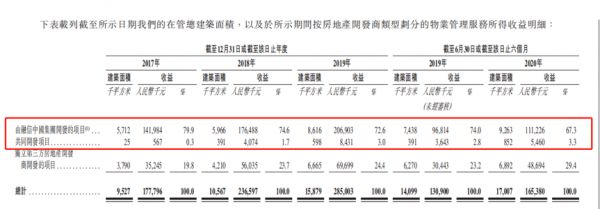

融信物业管理自2006年起一直为融信中国集团开发的项目提供物业管理服务,对融信中国的依赖性也颇高。招股书显示,2017-2019年,融信服务向融信中国开发的项目提供物业管理服务所产生的收益分别为1.42亿元、1.765亿元、2.07亿元,占融信服务同期物业管理服务所产生总收益的79.9%、74.6%、72.6%。今年上半年,融信服务向融信中国开发的项目提供物业管理服务所产生的收益为1.11亿元,占同期物业管理服务所产生总收益的67.3%。尽管总体的占比呈现下滑趋势,但仍高于65%。

来源:融信服务招股书

基于此,融信服务也在扩大第三方的管理面积。早在2016年,融信服务开始向独立第三方项目提供物业管理服务。资料显示,由融信中国集团开发并由融信服务管理的项目总数由2017年底的32个增加至2020年上半年的61个,增长29个;而由独立第三方房地产开发商开发并由融信服务管理的项目总数由2017年底的28个增加至2020年上半年的35个,仅增加7个。对比发现,第三方项目的增量远低于融信中国提供的项目增量。

从在管理面积来看,2017-2020年上半年,由融信中国集团开发项目的在管建筑面积分别占截至相同日期融信服务在管总建筑面积的约60.0%、56.5%、54.3%和54.5%,总体超过50%。

就在融信服务递交招股书当天,融信中国发布公告称,融信世欧物业同意于预售及交付前阶段向集团提供交付前物业管理服务,及根据补充及续订协议续订2016年交付前物业管理总协议。协议显示,融信服务同意向融信中国提供物业管理及相关服务,期限为2020年11月3日起至2022年12月31日止。

与其他物业公司类似,融信服务的业务包含物业管理服务、非业主增值服务、社区增值服务等三类。其中,物业管理服务贡献最大,其次是非业主增值服务,最后是社区增值服务。数据显示,在2017-2019年,物业管理服务取得收入分别为1.78亿元、2.37亿元、2.85亿元,在总收入中的占比分别为67.3%、57.2%、55%;非业主增值服务的收入分别为0.85亿元、1.73亿元、2.25亿元,占比分别为32.1%、41.8%、43.4%;社区增值服务的收入为146.5万元、430万元、836.7万元,占比仅为0.6%、1.0%、1.6%。

总体来看,物业管理服务、非业主增值服务的收入占比呈现出此消彼长的关系,在今年上半年达到51.9%、46.3%,而社区增值服务占比不足2%,仅为1.8%。

实际上,融信服务的非业主增值服务主要是向房地产开发商提供一系列增值服务,包括协销服务,前期规划、设计咨询和交付前服务及车辆驾驶、出行调度和车辆管理服务等。其中,协销服务占比最高。由此可知,该部分业务的收入也与融信中国密切相关,存在关联方利益输送的可能性。这也从侧面反映了融信服务对关联公司的依赖程度。

为此,融信服务也在招股书中表示,其大部分收益来自于向融信中国开发的项目提供物业管理服务和向融信中国集团提供非业主增值服务。

然而,随着资本市场给予物业板块的估值趋于理性,整个板块面临的问题也会被凸显,尤其是各种方式的关联方利益倾斜。因此,未来融信服务仍需提升独立运营能力,保持较高的成长性。

(责任编辑:甘承浩)相关知识

IPO视界|破发潮下赴港上市 融信服务闯关成疑

IPO视界|远洋服务赴港上市 全国化布局逐步完善

IPO视界|禹佳生活服务赴港IPO “蚊型”命运再生变数

IPO视界|仓促赴港上市 雅城集团难掩业务发展失衡

IPO视界|百胜中国赴港上市 仅有肯德基一枝独秀

IPO视界|二度赴港 星盛商管仍是“啃老族”

上半年20家涉房企业赴港上市 小房企、物管企业成主角

上半年20家涉房企业赴港上市 小房企、物管企业成主角

上半年20家涉房企业赴港上市

IPO视界|成功引入235亿港元战投后 恒大物业赴港IPO

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106233

- 2婆婆对儿媳说的暖心话 婆婆喜 95310

- 3女生戴14号戒指算粗吗 正常 95229

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42848

- 7杨燕军 | 医院建筑的顶层设 39622

- 8泰安国悦山180平下跃美式风 32775

- 9积木家装修公司正规吗?选装修 26801

- 10农村现代简约自建房图片 26668