IPO视界|成功引入235亿港元战投后 恒大物业赴港IPO

要互相成就,更要独自绽放。

9月的最后一周,中国恒大(03333.HK)很忙。9月24日,中国恒大发布辟谣声明反击网上流传有关恒大重组情况的谣言;9月25日,中国恒大发布公司经营情况公告,说明目前经营正常健康、财务稳健,力证“清白”,同时公司拆分物业管理业务上市事项已获香港联交所批准;9月29日,中国恒大发布公告称,日前已与持有恒大地产总额1300 亿的战略投资者进行商谈并与部分战略投资者达成新的协议。

关于中国恒大1300亿战略投资债转股的风波悉数化解之后,中国恒大再抛出重磅消息,旗下物业公司向港交所提交了上市申请。

恒大物业正式赴港IPO消息一出,母公司中国恒大以及兄弟公司恒大汽车(00708.HK)的股价顺势得到拉升。9月30日,中国恒大早盘高开逾8%,上涨8.36%,报17.88港元/股;恒大汽车早盘高开近4%,上涨3.1%,报19.98港元/股。截至30日收盘,中国恒大股价飙升19.64%至19.74港元/股,总市值达到2578.63亿港元;恒大汽车则以19.88港元/股报收,涨幅2.58%,总市值增至1752.74亿港元。

恒大物业仅是递表,已对中国恒大及恒大汽车产生了重大影响。若成功上市,其想象空间亦不容小觑。

拟分拆到拟上市用时仅两月 管理规模持续进击

中国恒大似乎从不打无准备之仗。

7月31日,中国恒大发布公告称,公司正考虑可能分拆本集团的物业管理服务及相关增值服务业务于香港联合交易所有限公司独立上市。据悉,这是恒大第一次正式公布拟分拆物业上市的规划。

两周后的8月13日晚间,中国恒大公告称,为恒大物业引入235亿港元战投,包括中信资本、腾讯控股、周大福、阿里巴巴的云峰基金等14家战略投资者。彼时,中国恒大表示,本次融资为本集团物业管理业务引进了一批卓有声誉的战略投资者,将会提升本集团物业管理业务的企业形象、专业水平并支持其发展。

对于此次引进战投的意义,恒大集团总裁夏海钧曾在中国恒大2020年中期业绩会上表示,恒大物业成功引入235亿港元战投,预计将使恒大降低净负债率19个百分点。

9月25日,中国恒大分拆物业管理业务在港交所上市计划获港交所批准。到9月29日提交招股书,恒大物业从“拟分拆”到“拟上市”用时仅不到两个月,可谓神速。

来源:恒大物业招股书

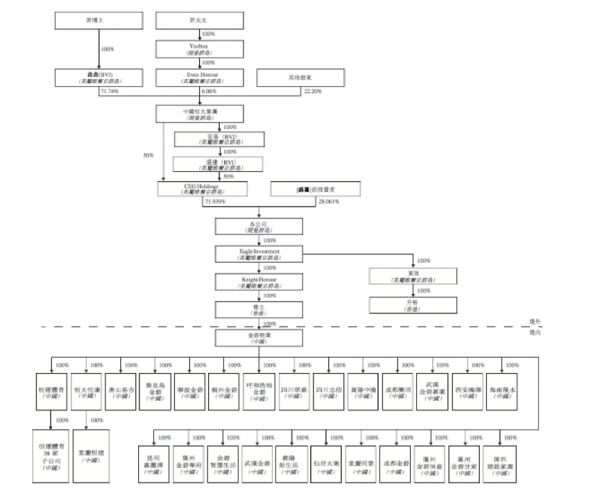

235亿港元的战投也改变了恒大物业的股权架构。据招股书显示,恒大物业目前的股权架构中,母公司中国恒大持有上市前恒大物业71.939%的股权,上市前投资者合共持股28.061%。其中,华人置业执行董事陈凯韵持股5.373%;华泰国际持股4.776%;红杉资本持股4.12%;腾讯持股1.433%;云锋基金持有1.79%;九龙建业董事会主席柯为湘持股1.194%;利福国际旗下Treasure Pitcher Ltd.持有0.597%股权。

恒大物业也表示,在目前多个条件的限制之下,公司合资格股东将于全球发售份额中,获得提供恒大物业股份的保证配额。恒大物业能够得到战略投资者的“青睐”,也与其近年的高速发展相关。

据悉,恒大物业的前身为金碧物业有限公司,成立于1997年,隶属于中国恒大,系国家一级资质物业管理企业。2012年7月,改名为恒大地产集团物业管理中心。

招股书显示,截至2020年6月30 日,恒大物业已订约为1354个项目提供物业管理服务、非业主增值服务或社区增值服务,覆盖22个省、5个自治区、4个直辖市及香港逾280个城市,总在管面积约为2.54亿平方米,而签约面积为5.13亿平方米,服务近200万个家庭。

单就2020年上半年在管面积来讲,2.54亿平方米成功超越目前上市公司排名第5的绿城服务,上市即跻身物业管理上市公司TOP5。值得注意的是,排名前4的彩生活、雅生活、碧桂园服务、保利物业等公司在2020年上半年在管面积均突破3亿平方米。

中指院数据显示,物业服务百强企业的在管项目总建筑面积均值由截至2017年12月31日约31.6百万平方米增至截至2019年12月31日约42.8百万平方米,年复合增长率约为16.4%。而在此期间,恒大物业总在管面积分别为1.38亿平方米、1.85亿平方米及2.38亿平方米,年复合增长率为31.3%,远超物业服务百强企业的均值。

招股书显示,于最后实际可行日期,恒大物业总签约面积为5.27亿平方米,而在管面积为2.69亿平方米。即便如此,恒大物业也一直在规模扩张方面不断进击,这在招股书募资用途中也有所体现。恒大物业表示,预计将通过收购或投资专注于住宅物业或非住宅物业的其他物业管理公司来进一步扩大业务及令物业业态组合多元化,并进一步巩固其领先地位。

据悉,在今年6月,恒大物业成立了外部业务开发团队,并于9月开始通过战略收购及投资扩大外部业务开发范围。迄今为止,恒大物业以订立协议收购五家区域物业管理公司,总在管面积为7.72百万平方米,均由独立第三方物业开发商开发。

毛利净利年复合增长超100% 整体盈利能力持续提升

在分拆上市的众多物业公司中,恒大物业的经营业绩表现颇为亮眼。

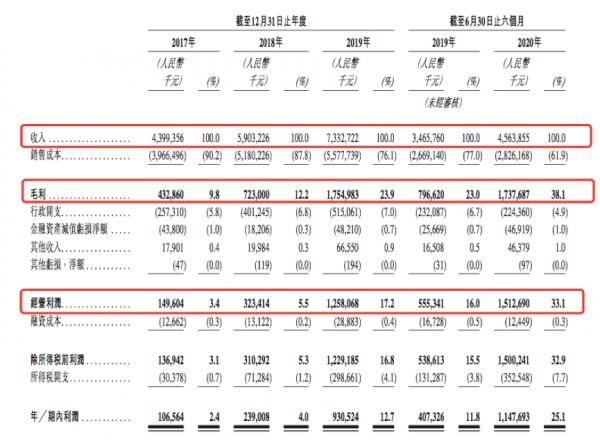

招股书显示,在2017年、2018年及2019年以及截至2020年6月30日止六个月,恒大物业的收入分别为43.99亿元、59.03亿元、73.33亿元及45.64亿元;同期经营利润分别为1.49亿元、3.23亿元、12.58亿元、15.13亿元。

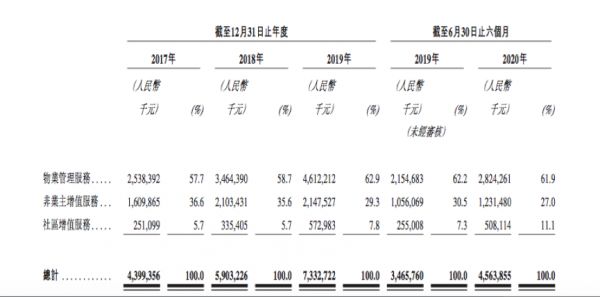

按照恒大物业的三条业务线,其物业管理服务收入占比最高,其次为非业主增值服务和社区增值服务。2020年上半年,恒大物业来自物业管理的营收为28.24亿元,占比为61.9%;来自非物业增值服务营收为12.31亿元,占比为27%;来自社区增值服务营收为5.08亿元,占比逐年增加至11.1%。

来源:恒大物业招股书

值得注意的是,2017-2019年,恒大物业的毛利分别为4.32亿元、7.23亿元、17.54亿元,上述3年的年复合增长率为101.4%;净利润分别为1.07亿元、2.39亿元、9.31亿元,上述3年的年复合增长率高达195.5%。

中指研究院数据也显示,截至2019年12月31日,恒大物业位列物业百强企业总收入、总毛利及总净利润第三,而在2017年至2019年,其净利润以195.5%年复合增长率排名中国物业服务TOP20第一。

来源:恒大物业招股书

同时,恒大物业毛利率近几年表现愈来愈好。招股书显示,恒大物业毛利率由2017年的9.8%增至2019年的23.9%,2020年上半年增至38.1%,较2019年上半年的23.0%增加15.1个百分点。恒大物业表示,毛利率不断提升主要由于业务增长的规模效应、高收费项目比例增加及持续的成本管控。

今年上半年,恒大物业营收45.64亿元,较去年同期的34.66亿元增长31.7%,同时净利润也突破10亿,达到11.48亿元,较去年同期的4.07亿元大增182.06%。由此可见,今年疫情并未对恒大物业的发展造成太大影响,反而由于疫情引起了人们对物业管理的重视。

来源:恒大物业招股书

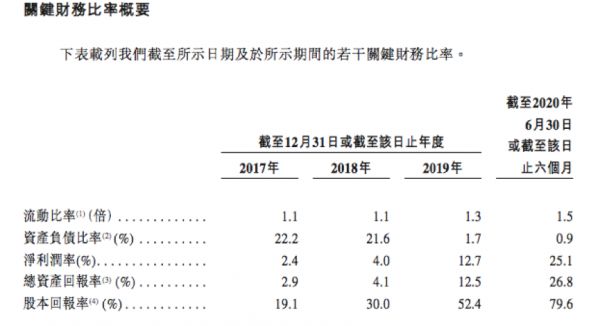

此外,恒大物业的流动比率自2017年至2020年上半年分别达到1.1倍、1.1倍、1.3倍及1.5倍。同期,其资产负债比率由2017年的22.2%降至2020年上半年的0.9%。

与其他物业公司类似,恒大物业的发展也同样得益于中国恒大的头部地位。

招股书显示,恒大物业自2017年至2020年前6个月,来自中国恒大提供的在管面积占比达到99.8%、98.9%、98.4%和98.8%。在2017年、2018年、2019年和截至2020年6月30日期间,恒大物业从五大客户获得的销售收入分别为19.43亿元、24.6亿元、28.12亿元和17.13亿元,分别占恒大物业总收入的44.2%、41.7%、38.4%和37.6%。

同期,恒大物业向单一最大客户中国恒大销售的收入分别为19.35亿元、24.39亿元、26.58亿元和15.97亿元,分别占总收入的比重约为44%、41.3%、36.3%和35%。

对此,恒大物业并不避讳。恒大物业在招股书的风险因素中首先表明往绩记录期内绝大部分物业管理服务收入来自恒大集团所开发物业提供的服务。与此同时,恒大物业对未来发展的不确定性亦表示担忧。恒大物业亦表示,集团不断努力扩展物业管理服务至第三方物业开发商开发的物业,从而获得额外收入来源,并使物业管理业态组合多元化。

对于中国恒大,一系列操作让其暂时摆脱困境。恒大物业若成功上市,将会对中国恒大优化负债、降低融资成本、提升市值产生良性影响。但上市之后如何发展,显然还需要考量恒大物业的经营能力。

(责任编辑:甘承浩)相关知识

IPO视界|成功引入235亿港元战投后 恒大物业赴港IPO

恒大物业IPO前夕,许家印拉来235亿港元战投

中国恒大:恒大物业拟引入235亿港元战投

恒大物业获235亿港元战投 资方包括腾讯、周大福等

IPO视界|禹佳生活服务赴港IPO “蚊型”命运再生变数

IPO视界|二度赴港 星盛商管仍是“啃老族”

IPO视界|远洋服务赴港上市 全国化布局逐步完善

恒大物业引入235亿港元战投,14家投资人包括阿里和腾讯

华润万象生活赴港IPO,商业物业撑起半边天 | 深读

IPO视界|百胜中国赴港上市 仅有肯德基一枝独秀

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106208

- 2婆婆对儿媳说的暖心话 婆婆喜 95263

- 3女生戴14号戒指算粗吗 正常 95179

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42822

- 7杨燕军 | 医院建筑的顶层设 39575

- 8泰安国悦山180平下跃美式风 32729

- 9积木家装修公司正规吗?选装修 26754

- 10农村现代简约自建房图片 26619