大唐地产三度闯关港股IPO 突击降负债难掩资金压力

二次冲击港股IPO失利后,大唐地产越挫越勇,这家闽系房企上市的决心依然坚定。

5月31日,大唐集团控股有限公司(以下简称“大唐地产”)申请港交所上市。在首份招股书失效两天之后,大唐地产再度向港交所发起冲刺。

据悉,早在2008年前后,大唐地产便已经传出港股上市计划,但或许因企业内部变动及资金链断裂等因素而搁置。时隔十年后,2019年12月,大唐地产才首次向港交所递交招股书,但已于今年5月28日失效。

仅过2天后又重新递交上市申请,大唐地产上市迫切之心溢于言表。但结合大唐地产自身经营情况和目前的地产行业发展大环境,大唐地产第三次闯关港股仍难言乐观,财务高风险仍是难题。

《投资者网》就大唐地产此次港股IPO中的相关问题致函公司,截至发稿前,对方未予回复。

一波三折上市路

1984年,大唐地产的创始人余英仪,在台湾首次开发“大唐世家”项目。1994年,余英仪进军内地,依靠旗舰产品“大唐世家”在内地第一站厦门崛起,并将公司取名为“大唐地产”。

2009年原本是大唐地产计划赴港上市之年,不过它却在2008年遭遇资金链断裂。据报道,余英仪在2008年4月时曾公开表示上市工作已经进入中期筹备阶段,大唐地产有望成为第一个在香港上市的大陆台资不动产企业。同年8月,余英仪意外去世,叠加全球金融危机爆发,大唐地产处于风雨飘摇之中,上市工作也因此搁浅。

2010年,大唐地产易主,被福信集团战略整合。福信集团于1993年创建于厦门,目前已发展成为以金融、地产、高科技三大产业为主体的国内大型综合性民营企业。

易主后的大唐地产,成了厦门女首富黄晞的控股公司。根据招股书,黄晞现拥有大唐地产77.79%权益。公司执行董事吴迪拥有21.21%权益,大唐地产董事及高级管理层合计拥有1%权益。

大唐地产抓住地产行业高速增长红利,20余年加速拿地、提升销售规模、导致债务畸高,到2016年净负债率高达1085.3%。但是,在房地产行业实施去杠杆,融资环境不断收紧的情况下,上杠杆、冲规模的发展策略已经不再适用大唐地产,要想实现高速扩张,满足强烈的资金需求,赴港上市补血便成为了其求生之路。

2019年12月份,大唐地产首次向港交所递交招股书,却无疾而终。如今接连再战,上市前夕突击降负债的大唐地产,上市之路仍难言乐观。

债务压力大

大唐地产在谋求规模的快速扩张背后,难逃高负债的窠臼。根据招股书,2016年至2018年,大唐地产的净负债比率分别为1085.3%、1087.9%、408.8%。

即便在上市前夕的2019年突击将净负债率降至119.2%,在房地产行业中仍处于较高位置。根据中国房地产测评中心发布的《2019中国房地产上市公司测评研究报告》,125家上市房企的净负债率均值为92.52%。

大唐地产净负债率下降的原因,与公司快速增加的权益总额有关。根据招股书,2019年末大唐地产的权益总额达到30.84亿元,已是2018年两倍有余、超过2017年4倍。有分析认为,只要权益增加速度快于负债增加,大唐地产就能通过如此方法降低负债。但是,大唐地产净负债率的突然走低是否可持续?这是值得市场关注的问题。

截至2020年2月29日,公司拥有82个由附属公司、合营企业、联营公司开发的项目,其中由59个附属公司开发项目总建筑面积约710万平方米;应占合营、联营企业开发项目总建筑面积约180万平方米。大唐地产对规模扩张的需求,急需寻找资金。但另一方面,负债攀升、现金紧张也成为了发展掣肘。

根据招股书,2017年至2019年,大唐地产的负债总额分别为257.79亿元、297.51亿元和339.55亿元。其中,借款总额分别为91.45亿元、84.60亿元及77.70亿元,与不足百亿的收益规模相比,负债压力非常之大。

截至2020年2月末,大唐地产借款总额达79.27亿元,其中一年内到期借款24.33亿元、一至两年内到期借款31.51亿元。而2019年末公司账上现金及现金等价物净额仅有22.14亿元,现金短债比0.91,公司面临偿债压力。

房地产企业对资金需求巨大,资金紧张也是目前中小房企面临的普遍危机。据人民法院公告网的数据显示,截至6月8日,2020年房地产企业的破产数量已经达210家,平均每天都有1.3家房企申请破产,主要以三四线的中小型房企为主。

千亿目标仍有差距

根据招股书,目前,大唐地产的业务主要分布在中国主要四大经济区,包括海西经济区、北部湾经济区及周边城市、京津冀经济区及长江中游经济区,但多数入驻城市为二三线城市,二线城市仅有天津、厦门、福州、长沙、西安、重庆等地,其余均为柳州、岳阳等三四线城市,尚未入驻一线城市。

从财务数据来看,收益规模不足百亿。2017年至2019年大唐地产收益分别为40.19亿元、54.95亿元及81.08亿元,年复合增长率约为42%;纯利分别为4.13亿元、5.88亿元、6.27亿元,复合年增长率为23.2%。

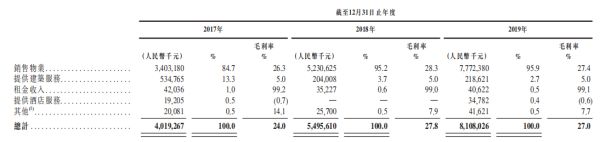

作为综合物业提供商,主营开发住宅物业外,大唐地产亦开发商业物业,包括办公楼宇、酒店、购物中心及其他。具体来看,2019年,大唐地产销售物业、提供建筑、租金收入、提供酒店服务及其他业务分别占比95.9%、2.7%、0.5%、0.4%和0.5%;毛利率分别为27.4%、5.0%、99.1%、0.6%、7.7%。

大唐地产尚未在招股书中公开销售额,但据中指研究院排名,2019年大唐地产以331.5亿元销售金额排在行业第81位;根据亿翰智库榜单,大唐地产全年销售310.0亿元,排名86位;观点研究院的数据则为365.7亿元,排名79位;克而瑞的榜单中,大唐地产全口径销售金额为339.5亿元,排名第81。综合几大榜单数据,大唐地产2019年销售金额维持在300亿元的规模,房企排名80位左右。

而早在2018年,大唐地产便提出“3年冲刺500亿”的目标,2019年,大唐地产将这一目标上升为“今年500亿,3年1000亿+,进入全国房企50强。” 但从梳理榜单数据来看,2017年大唐地产销售规模初进百亿阵营,2019年尚未完成500亿元目标,销售规模和排名与目标仍有较大距离。

相关知识

大唐地产三度闯关港股IPO 突击降负债难掩资金压力

大唐地产“三顾“港交所,盈利增速放缓,突击降负债|IPO研究院

“险胜”聆讯的大唐地产难掩财务高风险

扩大销售规模缓解资金压力,年内9家中小房企拟赴港IPO

IPO视界|大唐地产三战IPO 杠杆高企成重要掣肘

扩大销售规模缓解资金压力 年内9家中小房企拟赴港IPO

大唐地产IPO,厦门女首富 “隐退” | 深读

多家中小房企拟年内赴港上市以缓解资金压力

房企IPO热潮:中小房企扎堆

10多家内地房企拟赴港IPO 上市或成中小房企资金输血的“救命渠道”

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106208

- 2婆婆对儿媳说的暖心话 婆婆喜 95263

- 3女生戴14号戒指算粗吗 正常 95179

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42822

- 7杨燕军 | 医院建筑的顶层设 39575

- 8泰安国悦山180平下跃美式风 32729

- 9积木家装修公司正规吗?选装修 26754

- 10农村现代简约自建房图片 26619