IPO视界|融创服务:借力资本东风 整合成效初显

8月6日晚间,融创服务披露招股书,开启赴港上市之路。

背靠融创集团,融创服务的发展备受外界瞩目。在上市呼声日渐强烈、上市传言屡屡被提及之下,整合完毕的融创服务终于走向了资本市场。

基础服务持续升级 子品牌优势凸显

在抗击新冠疫情中,不少物业公司都展现出使命感与责任感。基于此,物业公司更是得到资本的追捧,整个板块的市盈率屡创新高。

在此背景下,融创服务迎来了属于自己的上市窗口期。尤其是完成对开元物业的收购后,融创服务可谓万事俱备,仅缺资本市场的东风。

递表之后,融创服务的业绩表现也吸引了诸多投资人。招股书显示,在2017-2019年,融创服务营收分别为11.12亿元、18.42亿元、28.27亿元,3年间涨幅高达154.37%。其中,物业管理服务营收从2017年的5.75亿元增至2018年的7.60亿元,2019年进一步增至11.48亿元,3年间营收涨幅接近100%,为99.77%;非业主增值服务在过去3年间的营收分别为5.24亿元、10.29亿元、15.72亿元,涨幅高达200.03%;社区增值服务营收规模相对较小,2019年首次突破1亿元,为1.07亿元。

同时,融创服务的盈利能力持续提升。近3年间,融创服务的净利润分别为0.43亿元、0.98亿元、2.70亿元;毛利分别为2.33亿元、4.24亿元、7.20亿元,毛利率则为20.99%、23.02%、25.48%。

同期,融创服务的在管面积分别为1998.8万平方米、2855.9万平方米、5296.3万平方米,涨幅高达164.97%。

无论营收还是管理规模,融创服务都表现突出。然而,市场的担忧亦在,即融创服务是否具备市场化的发展能力。在2017-2019年,融创服务的营收中来自于融创集团开发项目贡献的营收占了主要部分。

面对市场化诉求,收并购无疑是较为有效的发展路径。

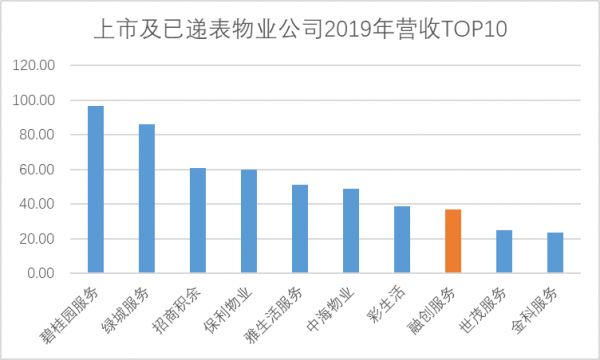

2020年5月,融创服务正式完成对开元物业的收购。据悉,在2017-2019年,开元物业营收分别为5.57亿元、7.25亿元、8.68亿元,在管面积分别为2920.4万平方米、3358.1万平方米、3658.5万平方米。如果包含开元物业的营收及在管面积,2019年融创服务营收将高达36.95亿元,位居所有上市及已递表物业公司前列。

随后,融创服务完成对开元物业的并表,融创服务的合约项目数量首次突破1000个,达到1162个,合约面积高达2.27亿平方米。在管面积亦首次突破1亿平方米大关,为1.01亿平方米,在管项目数量达635个。

来源:各物业公司2019年报、招股说明书

目前,融创服务已经构建了“融创归心”服务体系,围绕社区居住环境、生活服务、邻里关系,为客户打造“有家、有生活、有知己”的高质量社区服务生态,与客户共建有生命力的社区。无论是社区活动还是社群活动,抑或是客户研究,融创服务已经走在了行业前列。

除了构建“融创归心”服务体系,融创服务亦通过信息化、标准化等手段提升服务水平。据了解,融创服务一直通过信息技术升级来加强企业竞争力、降低运营成本及减少对人力资源的依赖。

此外,融创服务还通过构建子品牌,支持未来多品牌、多业态综合发展。作为融创服务旗下子品牌,“环球融创服务”在由商业、写字楼、酒店、娱乐休闲等业态构成的超大城市综合体和会议会展服务领域深耕多年,曾为财富全球论坛、中日韩首脑会议等众多大型会议会展提供服务。

而并购开元物业后,融创服务又将获得“开元物业”这一具有市场影响力的子品牌。“开元物业”和“环球融创服务”已经成为融创服务在不同业态方面具备竞争优势的子品牌,未来将支持融创服务多业态的综合发展。

业务协同并进 多元化亟需完善

从业务发展来看,融创服务完成对开元物业的深度整合后,有望在基础物业服务、社区增值服务等方面产生更多协同效应。

数据显示,在2017-2019年,融创服务基础物业服务毛利率分别为1.6%、6.4%、11.8%,社区增值服务毛利率分别为19.6%、23.1%、34.6%。同期,开元物业基础物业服务毛利率分别为20.9%、20.8%、19.4%,社区增值服务毛利率分别为63.2%、87.1%、80.3%。不难发现,无论是基础物业服务还是社区增值服务,开元物业的毛利率均高于融创服务。

作为一家高度依赖市场化发展的第三方物业公司,开元物业90.0%的合约建筑面积来源于第三方。服务业态方面,开元物业在管业态包括医院、园区、小镇、银行、景区、轨道交通、高速公路服务区等,这将进一步丰富融创服务的现有业态。在大幅扩充管理规模的同时,融创服务也将快速完成业态多元化的布局,并逐步探索多元业务。

除了业务的提升及业态的丰富,融创服务的区域布局也将进一步优化。

并表开元物业后,截至2020年5月底,融创服务在管项目布局78座城市,在管建筑面积中86.2%均位于一二线城市,并在众多一二线城市确立稳固的市场地位。而在杭州、重庆等具有代表性的13个一二线城市中,融创服务在管面积高达5375万平方米,占比高达53.44%。资料显示,并表前,截至2020年3月底,融创服务西南地区、华北地区、华东地区在管面积占比分别为33.26%、26.22%、24.11%;并表后,华东地区的占比将快速提升,影响力相对有限的华南、华中地区的在管面积及项目数量也将快速增加,并形成以西南、华北、华东为主要发展区域,并不断辐射华南及全国的布局。

不过,在业务多元化方面,融创服务还有很长的路要走。

在2017-2019年,融创服务社区增值服务营收分别为0.13亿元、0.53亿元、1.07亿元,在总营收中的占比分别为1.1%、2.9%、3.8%。同期,开元物业的社区增值服务收入分别为12.3百万元、14.2百万元、15.9百万元。即使并表后,融创服务仍需不断挖掘社区增值服务的潜力。

对此,融创服务表示,其将聚焦客户在园区生活场景里刚性且高频或高收益的社区生活增值服务品类,立足于与客户已确立的关系优势,针对自身不同城市业务发展阶段,在美居服务、到家服务、房产经纪、社区空间运营等重点业务领域投入更多精力,加快完善生活服务在线平台,借助更丰富的外部服务资源,为业主提供便捷的、有质量保障的生活增值服务同时,也为公司开拓更多的多元业务收入。

由此可知,对融创服务而言,未来,资本的东风或将助力其通过收并购快速提升业务多元化的发展。

(责任编辑:罗浩)相关知识

IPO视界|融创服务:借力资本东风 整合成效初显

IPO视界|远洋服务赴港上市 全国化布局逐步完善

IPO视界|千亿之后 “黑马”祥生借IPO再起跳

融创服务完成IPO招股,高确定性增长空间获机构青睐

融创服务完成IPO招股 凭借高品质服务站稳行业C位

融创服务11月19日将挂牌上市,高质量增长领跑行业

IPO视界|破发潮下赴港上市 融信服务闯关成疑

IPO视界|名创优品惊险一跃 赴美IPO前夜产品质量再爆雷

融创服务与南昌市政签署协议 在城市服务整合方面展开合作

IPO视界|仓促赴港上市 雅城集团难掩业务发展失衡

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106547

- 2婆婆对儿媳说的暖心话 婆婆喜 95925

- 3女生戴14号戒指算粗吗 正常 95843

- 400后法定结婚年龄 结婚登记 65413

- 5燃气灶怎么选?跟随方太高效直 54872

- 6男生戴戒指的含义图解 女生戒 43175

- 7杨燕军 | 医院建筑的顶层设 40236

- 8泰安国悦山180平下跃美式风 33386

- 9积木家装修公司正规吗?选装修 27404

- 10农村现代简约自建房图片 27290