透市|瞭望者“碧万恒融”的变与不变

昔日“招保万金”,今日“碧万恒融”。

2019年,房地产市场竞争愈发激烈,行业集中度也愈发加强。风云变幻之下,TOP4的排名却无人能撼动,碧桂园、万科、恒大、融创以合计2.6万亿的销售规模,组成房企王炸天团。

头部房企的一举一动都会被放大,如何实现高质量的增长成为所有企业的难题。碧万恒融也不例外,恒大许家印提出2020年集团要“高增长、控规模、降负债”;融创孙宏斌则在2020年强调把集团利润放在第一位;碧桂园莫斌则表示对未来房地产发展持谨慎乐观的态度;万科郁亮则坦言,要在变化中寻找机会,“活下去”已成行业共识。

或许,从碧万恒融的发展路径中能够找到行业的病与药。

规模增速放缓成既定事实

五年间,碧万恒融的合计销售金额已从6000亿跃升至25000亿。

数据来源:房企年报、亿翰智库

2016年,四强房企合计销售额增长率达到最高,为77.04%,这让四强合计销售额突破万亿大关;2018年通过20.86%的增长幅度使碧万恒融合约销售额合计达到2.35万亿。2019年,四强房企合计销售规模增速达到近年来最低,并首次跌破10%,降至8.78%。

具体到碧桂园、万科、恒大、融创四家房企各自的业绩表现,自2017年碧桂园、万科、恒大、融创TOP4格局形成后,三年来排名格局未变,且四家之间的销售规模差距也越来越小。

恒大在2019年以9.02%的增幅使销售业绩突破6000亿,达到6010.6亿元。融创也在2016年销售金额成功破千亿之后,一年一台阶,2019年以19.63%的业绩增速成为TOP4房企增速冠军,销售业绩直奔5000亿大关,达到5562.1亿元。

数据来源:房企年报、亿翰智库

同四家房企合计销售增幅一样,碧万恒融各自的销售额增长幅度也在2019年创下新低,其中碧桂园、万科、恒大的增长幅度均低于10%。值得注意的是,万科2019年销售金额仅增3.94%,远低于四家平均业绩涨幅,成为TOP4房企业绩增幅最低的一家。

纵观四强房企的业绩表现,经历2016年、2017年的疯狂扩张后,在2018年、2019年增速明显放缓,并于2019年达到近五年最低。2020年开年,新冠疫情使各房企也面临前所未有的挑战,加之全球经济形势恶化,预计2020年四强房企业绩增幅难以延续前几年的辉煌。

除销售业绩外,碧万恒融四家房企其他核心数据的对比,也能窥探各房企之间的差别以及行业的走势。

年报数据显示,碧桂园、万科、恒大、融创四家房企在2019年均出现“增收不增利”现象,营业成本增速均大于营业收入增速。其中恒大2019年营业收入增幅2.38%,营业成本增幅15.94%,二者差距较大。融创2019年的营业收入达到1719.74亿元,同比增长36.22%,营业成本为1279.1亿元,同比增长36.64%,融创成为TOP4房企中营收与成本增幅相差最少的房企,两项数据差距为0.42个百分点。

数据来源:房企年报

毛利、毛利率方面,尽管恒大2019年的毛利出现下滑,但在四强房企中仍以1329.4亿元的毛利,27.8%的毛利率领跑其他三家,堪称一枝独秀。万科则以1321.96亿元的毛利、27.2%的毛利率紧随其后,大有赶超之势。

净利润、净利率方面四家房企则各有千秋。2019年,碧桂园以612亿元的净利润、395.5亿元的归母净利润成为“净利润双料冠军”,而净利率最高的则是融创,达到16.63%。

尽管如此,但在2019年碧桂园、万科、恒大的毛利率、净利率均出现不同程度的下滑,净利润方面各家差异也比较大。不得不说,“碧万恒融”作为房地产行业的领头羊,从其盈利表现也可以窥见整个行业的发展走势,而利润率逐步下行必然导致房企梯队加速分化。

控负债降杠杆成行业共识

近几年,规模房企追求利润的同时,“控负债 降杠杆”成为共识,流动性管理被提到了前所未有的高度,尤其是疫情爆发之后。

年报数据显示,2015-2019五年间,碧桂园、万科、恒大、融创的总资产和总负债均实现了从千亿向万亿的跨越。2015年TOP4房企的总资产合计达1.85万亿,总负债达到1.45亿元。而2019年这两项数字则分别突破6万亿和5万亿,达到6.81万亿和5.85万亿。

2016年,恒大总资产和总负债都率先突破万亿,达到1.35万亿和1.16万亿,2019年,又是恒大总资产率先突破2万亿,达到2.21万亿。

然而,和总资产并列的还有总负债以及资产负债率。根据年报显示,2015年四家龙头房企中,碧桂园和万科的资产负债率低于行业80%的红线,分别为75.32%和77.10%。从2016年开始到2019年,碧万恒融四家房企纷纷突破行业红线,并距离行业红线越来越远。

从净负债率来看,根据2019年年报,碧桂园、万科、恒大、融创的净负债率分别为46.3%、33.9%、159.3%、176.4%。相比之下,万科和碧桂园始终保持较低的净负债率水平,长期偿债压力小。恒大和融创的净负债率均高于150%,长期偿债压力相对较高,这也导致公司需要准备大量的资金用于偿债和付息,从而挤压利润空间。

来源:房企年报

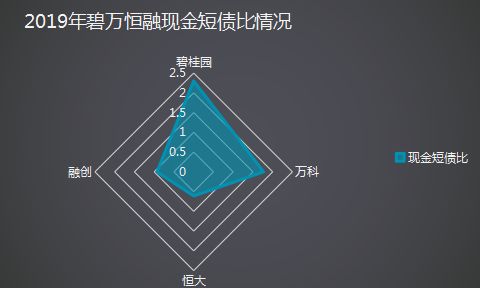

现金短债比方面,通过相关的数据可以发现,碧桂园的现金短债比达到2.3倍,万科即使2019年现金及现金等价物由2018年的1758亿元下降至1597亿元,但现金短债比仍高达1.77倍,货币资金充裕 。反观恒融现金短债比分别为0.61倍和0.93倍,货币资金无法完全覆盖短期有息负债。

具体到融资成本,在2019年,碧桂园融资成本为6.34%;恒大融资成本为8.99%;万科仅公布不同融资方式的成本区间,整体处于行业较低水平;融创未公布融资成本,但2018年为6.81%,可供参考。

在2020年房企业绩会中,对比恒大和融创,碧桂园和万科都没有在负债方面明确提出相应目标,归根结底是这两家房企本身就拥有较低的杠杆率,偿债能力较强。

多元化孕育新的增长极

“春江水暖鸭先知”,头部房企总是能够最先感知行业的脉动。而行业天花板渐进,正在倒逼头部房企探寻新的出路,多元化无疑是重中之重。

来源:房企年报、亿翰智库

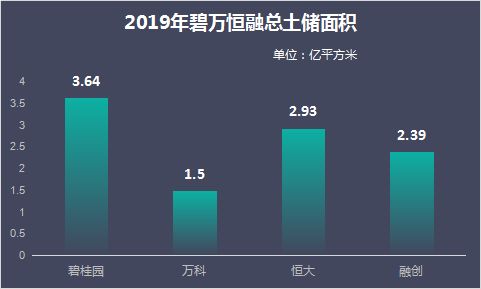

从2019年四家龙头房企总的土地储备来看,碧桂园依然领先,达到3.64亿平方米,恒大与融创也分别突破2亿平方米,达到2.93亿平方米和2.39亿平方米。

然而,2019年销售规模排名靠前的万科,总土地储备只有1.5亿平方米,与其他三家差距明显。

除了发力地产开发外,四家龙头房企几乎都在尝试多元化发展,并以相关多元化为主,企图找出能和房地产业并驾齐驱,甚至是替代它的细分业态。

在2018年,碧桂园正式确立了地产、农业以及机器人三大产业并驾齐驱的格局。在2019年的业绩报告中,碧桂园更是强调三驾马车为企业未来发展的重点。

碧桂园对机器人的重视从其研发投入上亦可见一斑:2017年研发费用为6.93亿、2018年为12.73亿元、2019年为19.73亿,每年增加6亿的投入,累计投入超30亿。截至2019年底,碧桂园旗下的博智林已递交专利申请1843项,获授权327项,在关键领域拥有一批自主核心技术。

万科之前一直聚焦主业。但近几年和其它地产商一样,纷纷涉足其它行业。目前,万科的业务版图已扩展到商业开发和运营、租赁住宅、物流仓储服务、冰雪度假、教育等领域。

在房地产以外的业务中,万科物业的表现比较亮眼。2019年年报显示,物业服务总营收127亿元,占比3.5%,同比增长29.65%。

近期,万科成立了养猪事业部。万科表示,“公司认识到,以服务万科现有客户为起点,在‘从农场到餐桌’的整个产业链条上,争取‘以普通家庭可支付的价格,为大众提供安全健康的日常餐食’“。

TOP4天团中,恒大以造车著称。在2019年,恒大集团全力进军新能源汽车领域,建立起以传统地产为基础,旅游健康产业为两翼,新能源汽车为龙头的产业格局。

其中,最令大众期待的,便是恒大的新能源汽车业务,恒大旗下恒驰第一款车“恒驰1“将于2020年亮相,恒驰全系列产品将从2021年陆续实现全面量产;广东、上海生产基地将于2020年下半年竣工;2021年投产,首期规划产能均为20万辆。

融创的多元化发展战略则是围绕「地产+」美好生活,已经形成了地产、服务、文旅、文化四大战略板块。从2018 年开始高起点布局文旅与文化产业,目前,融创已经形成多元化发展格局,地产、物业服务、文旅、文化四大板块齐头并进,逐渐调整了以往专注地产的发展战略。

不过,多元化的布局均需一定的培育周期,且前期投入巨大,TOP4仍在摸索中奋力前行。可以肯定的是,作为行业瞭望者,碧万恒融在突破自身发展局限的同时,也在引领整个行业的迭代与升级。

(责任编辑:张增艳)相关知识

透市|瞭望者“碧万恒融”的变与不变

“恒碧万融”物业赛道PK,谁是最强王者?

看年报探家底(上)|地产界新“四大天王”,恒碧万融能否再续辉

新发展格局下碧桂园产品的“变与不变”

前10个月销售业绩PK,碧万恒哪家强?

前10个月销售业绩PK 碧万恒哪家强?

透市|房企+电商再掀平台混战 线上营销谁能独领风骚?

权威解读 | 《土地管理法》的变与不变

看年报探家底(下)|地产界新四大天王“恒碧万融”,在南宁香吗

前10个月房企销售业绩PK,碧万恒哪家强?

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106233

- 2婆婆对儿媳说的暖心话 婆婆喜 95310

- 3女生戴14号戒指算粗吗 正常 95229

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42848

- 7杨燕军 | 医院建筑的顶层设 39622

- 8泰安国悦山180平下跃美式风 32775

- 9积木家装修公司正规吗?选装修 26801

- 10农村现代简约自建房图片 26668