雅居乐集团:延续“保守”态势,现金流压力较大

作者:廖海彬

5月6日,雅居乐集团控股有限公司(03383.HK,下称“雅居乐”)发布4月未经审核营运数据公告。数据显示,今年1-4月雅居乐连同合营及联营公司以及雅居乐项目的预售金额合计263.7亿元,同比下滑23.14%;对应建筑面积为174.7万平方米,同比下滑23.04%。

受新冠肺炎疫情影响,销售业绩同比有所下滑。叠加盈利能力减弱,债务压力较大,评级展望遭到下调,雅居乐今年发展面临的困难更多更大,挑战更严峻。

评级展望遭下调

4月,全球公认的评级机构下调雅居乐评级展望,意味着雅居乐的信贷指标转趋疲弱。4月2日、4月9日穆迪投资者服务公司及标普全球评级均将雅居乐的评级展望由“稳定”调整至“负面”。

据悉,穆迪方面称雅居乐信用指标趋弱是由业务扩张而增加债务所致,也反映了雅居乐在具有挑战性的运营环境下执行去杠杆计划的能力存在不确定性。

从指标来看,穆迪预计将来12至18个月雅居乐的“收入/调整后债务比率”从2019年的51.2%升至60%左右,且“EBIT/利息比率”从2.3倍升至3.0倍,不过信用指标仍将处于当前评级的较弱水平。

而标普方面称雅居乐房产开发业务扩张的执行进度比预期的缓慢,导致其在过去2年举债收购后盈利增长依然疲弱。同时认为,雅居乐的利润率或仍将面临土地成本上升和海南楼市限购政策带来的下行压力。

据绿色评级机构标准排名的监测统计,去年雅居乐的营运能力、盈利能力以及偿债能力均出现不同程度的减弱迹象,近三年净利润及归母净利润的增速大幅放缓,同时其还面临着现金流压力较大的风险。

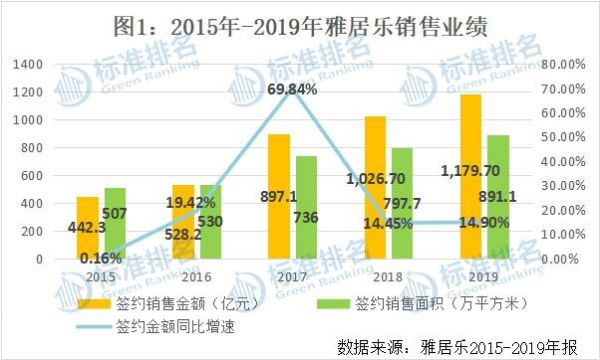

从近5年的销售业绩来看,只有2017年的销售金额实现高增长,其余年份增速均不超过20%。图1显示,2015年至2019年雅居乐分别实现签约销售金额442.3亿元、528.2亿元、897.1亿元、1026.7亿元和1179.7亿元,对应的同比增速分别为0.16%、19.42%、69.84%、14.45%和14.90%。

标准排名发现,早前雅居乐得益于海南清水湾项目销售业绩的不断释放,其总销售规模以及毛利率水平得到较大突破。2015年至2017年该项目分别取得近70亿元、90亿元和170亿元的预售佳绩,其中2017年该项目成为当年中国房地产项目销售冠军。

2018年4月随着海南限购政策的出台,雅居乐在海南地区的销售遭到“重创”。据悉,2018年前4月清水湾项目实现80.37亿元的销售额,而整年销售额却仅实现83.08亿元。

继2018年未完成业绩目标1100亿元后,雅居乐保守定下2019年1130亿元的销售目标,最终业绩为1179.7亿元,目标完成率为104%。在3月举办的业绩发布会上,雅居乐董事会主席兼总裁陈卓林表示,受疫情影响今年房地产行业的销售会很难,确保毛利率在30%左右,全年销售目标定在1200亿元左右。可见,目标增速仅1.7%,雅居乐延续“保守”态势。

海南调控拉低整体毛利水平

相关媒体表示,海南清水湾项目早在2007年、2008年由雅居乐通过公开拿地方式竞得,拿地成本非常低。一期项目12块地起拍价为183元/平方米,雅居乐仅以23%的溢价率拿下;2008年仅以207元/平方米的拿地成本获得二期项目,毛利空间之大可想而知。

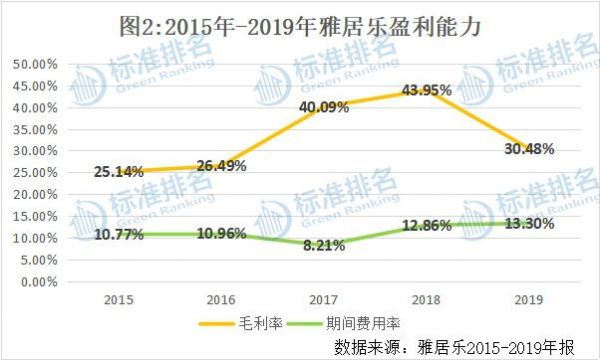

随着高毛利项目的不断结转,以及这些项目所占比重有所增加,使得雅居乐的整体毛利率曾经处于行业非常高的水平。如图2所示,雅居乐的毛利率由2015年的25.14%持续增长至2018年的43.95%,尤其是2017年增长了13.6个百分点。

而调控政策则使得高毛利项目销售放缓,收入结转占比大幅减少,雅居乐的毛利率大幅下降,年报也表示主要是由于多个城市受到“因城施策”的影响所致。

2019年,雅居乐的毛利率为30.48%,较2018年大幅减少13.47个百分点。具体来看,去年雅居乐实现营业收入602.39亿元,同比增长7.29%,增速为近5年最低;结转营业成本418.81亿元,同比增长33.08%,增速为近5年最高;实现毛利183.58亿元,同比下滑25.60%,近4年该增速首次转负。

在此前的年度业绩发布会中,陈卓林表示由于受海南调控政策的影响,公司在海南区域的收入变小,拉低了整体的毛利润率。雅居乐副总裁潘智勇则表示,海南区域的毛利润由2018年的113亿元下降至2019年的不到40亿元,整个海南毛利下跌了50-60%,这方面的影响是比较大的。

同时,其认为成本涨幅高于售价涨幅也是一方面,去年其建安成本、土地成本及利息成本合计增加约2000元,而平均售价仅上升不到800元。

此外,去年雅居乐确认销售费用20.26亿元,同比下滑12.59%,主要由于部分销售佣金较高项目的销售量大幅下跌所致;管理费用39.99亿元,同比增长37.44%,主要由于研发费用增加以及因配合业务扩展所需而增聘雇员所致;财务费用19.90亿元,同比下滑0.07%。

总的来看,去年雅居乐的期间费用为80.15亿元,同比增长11.03%,高于营收增幅所以导致期间费用率有所增加。由图2可知,雅居乐的期间费用率自2017年达到底值(8.21%)后持续增加至2019年的13.3%。结合两大指标来看,去年雅居乐的盈利能力有所减弱。

从利润方面来看,去年雅居乐实现净利润92.33亿元,该指标于2016年至2019年同比增幅分别为32.49%、122.30%、23.27%和10.47%,增速再创新低。其中,去年其归母净利润为75.12亿元,同比增长仅5.43%,增速也为近4年最低;非控股损益为8.71亿元,同比增长56.72%。

值得注意的是,利润增速创新低的同时还包括大额的股权出售收益。数据显示,去年雅居乐的其他收益净额为48.02亿元,同比增长141.77%,其中出售一间附属公司所得收益高达29.89亿元。可见,如果不是得益于该一次性股权转让收益,雅居乐的净利润可能是呈下滑态势。

据悉,在2019年初雅居乐将惠州白鹭湖项目的34%股权出售给一名独立买方,虽失去对出售项目的控制权但根据股东协议,雅居乐有资格与买方对该项目行使共同控制权,并将该项目入账列为合营企业。其中,出售获得现金13.94亿元及项目剩余权益的公允值27.07亿元,再减去相关总资产净值10.82亿元及交易直接相关的咨询费0.3亿元,最终确认收益29.89亿元。

预收账款周转率持续下滑

总体来看,2017年是雅居乐拿地积极的一个转折点,在此之前雅居乐拿地欲望并不强烈。数据显示,2014年至2018年雅居乐新增土地储备221万平方米、21.15万平方米、232万平方米、964万平方米和1111万平方米。

而在2019年,雅居乐通过招标、拍卖、挂牌、勾地及股权收购等方式新增42个项目,其中北海、昆明、昆山、溧阳、清远、石家庄、渭南、襄阳、宜兴及柬埔寨金边为新开拓的市场。新增地块预计总建筑面积为1090万平方米,总土地金额为472亿元,对应楼面地价约为每平方米4334元。

近三年的大幅拿地更多的是为了开拓大量新城市,致力深化全国布局,平衡受调控影响较大区域的局部风险,冲刺较高的销售规模。2017年新开拓市场有江门、汕尾、湛江、海口、临高、琼海、句容、常熟、厦门、开封以及济南;2018年新开拓市场有大理、福州、邯郸、汉中、合肥、湖州、嘉兴、晋中、荆州、连云港、茂名、梅州、商丘、汕头、威海、芜湖、许昌、徐州、云浮及漳州。

由于销售业绩增速的放缓,雅居乐土储倍数的下滑幅度也随之缩小。如图3所示,2016年至2018年雅居乐的土地储备倍数分别为6.15、4.63和4.54。大量的拿地以及放缓的销售增速,雅居乐的现金流压力也越来越大,如何缓解资金压力是其一大挑战。

截至2019年12月31日,雅居乐于75个城市拥有权益预计总建筑面积3970万平方米的土地储备,项目数量共181个。

从区域分布来看,土地储备前三的分别是华南区域、华东区域及云南区域,土储分别为1105.17万平方米、822.58万平方米及582.60万平方米,占比分别为27.83%、20.72%和14.67%;从省份分布来看,土储前三的分别是广东、云南及海南,土储分别为1065.63万平方米、582.60万平方米及487.87万平方米,占比分别为26.84%、14.67%和12.29%。

值得关注的是,近些年雅居乐土储对应的楼面平均地价持续增长,可见新增的项目均价较高进而拉高了整体土储均价。数据显示,2016年至2019年末雅居乐的楼面平均地价分别为1501元/平方米、2400元/平方米、2825元/平方米和3364元/平方米,三年间翻了一倍不止,对其盈利有着一定影响。

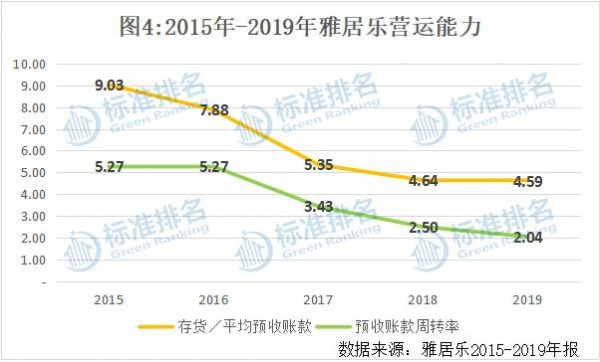

从营运能力来看,由于平均预收账款的增速均高于存货增速和营业收入增速,导致反映雅居乐营运能力的两大指标均呈现持续下滑态势。

图4显示,反映雅居乐存货去化压力的指标“存货/平均预收账款”于2015年至2019年分别为9.03、7.88、5.35、4.64和4.59,该指标的下滑表示其存货去化压力有所缓解,不过仍处于行业较高水平。

此外,雅居乐的预收账款周转率自2016年的5.27持续下滑至2019年的2.04,说明雅居乐预收账款结转收入的速度进一步下降。

偿债能力减弱

资料显示,雅居乐成立于1992年,2016年由“雅居乐地产控股有限公司”更名为现今的“雅居乐集团控股有限公司”,多元化战略全面升级。发展至今,雅居乐主要从事大型综合性物业发展,同时广泛涉足物业管理、环保、建设、房管及商业等多个领域。

据悉,去年雅居乐在多元业务方面合计投资100亿元,用以发展34个新增的非地产项目。在去年3月召开的2018年业绩会上,陈卓林透露,公司业务理想的状况是在2021年房地产业务和非房地产业务带来的利润为5:5,环保业务带来的利润将达到双位数。

而去年雅居乐的物业发展业务收入与多元化业务收入的占比分别为89.9%及10.1%,其中多元化业务收入的占比较2018年增加3.6个百分点。年内,其物业管理服务、酒店营运及环保收入分别同比增长67.7%、11.1%和146.1%。

总体来看,无论是发展房地产业务的大幅拿地,还是发展非房业务的大额投资,都会消耗雅居乐大量的资金,使得其杠杆水平升高,现金流压力也变得较大。

图5显示,2015年至2019年末雅居乐调整后的资产负债率分别为61.89%、63.54%、69.30%、73.17%和72.73%,近4年总体增加了10.84个百分点。

相较于调整后的资产负债率,雅居乐的净负债率增长幅度更大。其净负债率自2016年末达到底值(49.11%)后持续增长至2019年末的82.82%。其中,仅2017年就增加了22.32个百分点。

究其原因,主要是业务发展导致借贷规模不断扩大。经统计,2015年至2019年末雅居乐的有息负债分别为400.30亿元、439.96亿元、616.75亿元、885.29亿元和966.70亿元,近4年总体增长了141.49%。

在2019年年末的966.70亿元的有息负债中,1年内需要偿还的借款共422.97亿元,占比为43.75%。而其拥有货币资金425.55亿元,现金短债比为1.01,较2018年末的1.28下滑21.09%。若扣除90.04亿元受限制现金的话,存在87.46亿元的巨额资金缺口。

此外,雅居乐还通过大量发行永续债进行融资。截至去年年末,雅居乐的永续债高达135.67亿元,占权益总额的20.76%,同比增长62.77%。去年,雅居乐向永久资本证券持有人分派了9.9亿元,同比增长66.32%。

从应占净利润方面来看,2018年永续债持有人应占净利润6.77亿元,占净利润的8.10%,高于非控股损益1.21亿元;2019年永续债持有人应占净利润8.5亿元,占净利润的9.21%,略低于非控股损益0.21亿元。

按照会计准则,永续债可以计入权益中。因此,雅居乐可通过发行永续债掩饰其真实的负债水平。

随着有息负债规模的不断扩大,雅居乐的融资成本相应也有所增加。2015年至2019年雅居乐的资本化及费用化融资成本分别为34.21亿元、32.75亿元、33.13亿元、50.56亿元和70.79亿元,四年间总体涨幅达106.93%。

此外,2017年至2019年雅居乐的实际借贷利率分别为6.20%、6.49%和7.10%,增长的利率水平将挤压公司的利润空间。

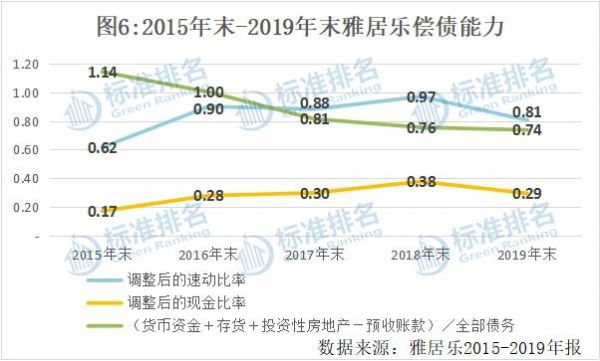

资金压力较大,雅居乐的偿债能力自然有所减弱。图6显示,截至2019年12月31日,雅居乐调整后的速动比率为0.81,较2018年末下滑16.49%;调整后的现金比率为0.29,较2018年末下滑23.68%。

值得注意的是,反映雅居乐长期偿债能力的指标“(货币资金+存货+投资性房地产-预收账款)/全部债务”由2015年末的1.14持续下滑至2019年末的0.74,长期偿债能力持续减弱。

绿色建筑方面,据雅居乐此前发布的2018年环境、社会及管治报告显示,其旗下中山三乡雅居乐花园(1-8期)、中山雅居乐新城(1-6期)、佛山南海雍景豪园、广州南湖半岛花园、广州花都雍华庭、海南清水湾金色果岭已申请不同认证,如环境管理体系ISO14001:2015等。

在2017至2018年期间,雅居乐拥有81个绿建项目,其中已获得中国《绿色建筑评价标准》绿色建筑设计标识证书的项目有14个。

据国家发改委主管的中国投资协会、第三方绿色评级机构标准排名和中国证券市场设计研究中心旗下《财经》杂志联合调研编制的《2019中国房企绿色信用指数TOP50报告》显示,雅居乐绿色信用指数63.1,绿色信用等级B,排名行业第39位。

截至发稿,对于上文提及的各个方面问题,雅居乐并没有回复标准排名的采访。

相关知识

雅居乐集团:延续“保守”态势,现金流压力较大

冷眼看年报|雅居乐增速放缓 现金流略显紧张

信用评级遭多机构下调 雅居乐“去杠杆化”面临新挑战

设计案例 | 雅居乐别墅 340 平米其他雅居乐 (4)张

控档 | 踩中“两道”融资红线 后千亿时代雅居乐艰难攀爬

雅居乐的后千亿时代:短债压顶,规模受阻,多元化乏力

雅居乐的“平安”夜:一个70亿的红包

缓解资金压力,雅居乐分拆景观及装修业务上市

雅居乐地产集团荣膺“2020中国卓越管理公司”大奖

“亚健康”状态的雅居乐:流水的员工,铁打的陈家

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105807

- 2婆婆对儿媳说的暖心话 婆婆喜 94520

- 3女生戴14号戒指算粗吗 正常 94428

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54822

- 6男生戴戒指的含义图解 女生戒 42417

- 7杨燕军 | 医院建筑的顶层设 38833

- 8泰安国悦山180平下跃美式风 31993

- 9积木家装修公司正规吗?选装修 26016

- 10农村现代简约自建房图片 25847