债务踩线、盈利下滑,重仓三四线的中梁控股,后遗症凸显

文丨西部菌

温州起家、现总部位于上海的房企中梁控股,日前公布了前8月的销售情况:

中梁控股2021年前8月累计合约销售(连合营企业及联营公司的合约销售)金额约1190亿元,累计合约销售面积约945.2万平方米。同比去年增长23.32%,合约销售面积同比增长22.5%。

这一稳步增长的销售数据,延续了此前半年报的表现:

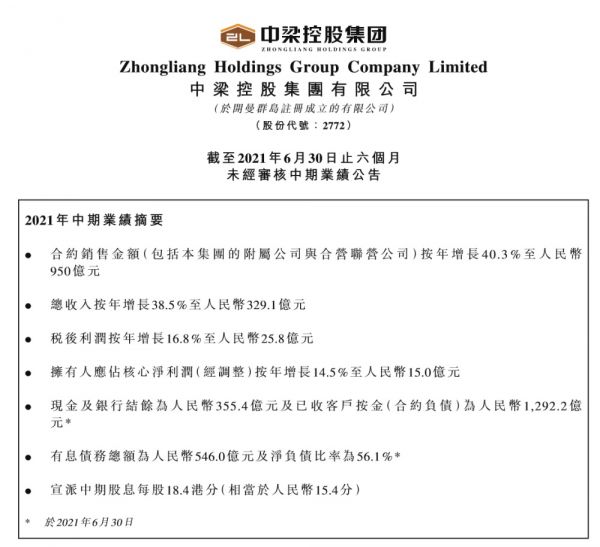

期内,本集团(连同其合营联营公司)实现合同销售人民币950亿元,按年增长40%,已完成2021年销售目标人民币1800亿元的53%。

销售增长带动营收提升,上半年40%的销售额增长之外,中梁控股实现营收329.1亿元,同比增长38.5%。

不过,中梁控股三道红线依然踩线,前些年高周转式激进扩张,带来的债务压力,还需要更多时间去化解。

此外,盈利能力偏低,三四线城市业务占比太大,投诉维权多等等,也是中梁控股不得不尽快解决的难题。

01

过去一两年来,针对房企的调控监管策略中,三道红线无疑是一个重要杀招。

半年报显示,中梁控股踩中一道红线:

中梁控股剔除预收账款后的资产负债率为79.3%,而2020年底的这一数据为79.9%;

净负债比率为56.1%,较2020年底下降9.8个百分点;

非限制现金与即期借贷比率为1.2,较2020年底有所增长。

对比去年年底的数据,今年上半年,中梁控股降负债还是有一定效果的。但79.3%的资产负债率,仍然超过70%的红线9.3个百分点。

为了尽快实现翻绿,中梁控股方面在年中业绩会上表示,“下半年还有明年,中梁会做大量的减债务和稳债务的工作”。

不过,债务何时能过关,依然有不确定性。因为从上半年的情况看,中梁控股的拿地力度依然是相当大的。

据半年报,中梁控股共获取了67个新项目,新增总货值1020亿元,总投资金额为408亿元,而上半年其销售额为950亿元,超过了40%的投销比。

反馈到债务方面,上半年中梁控股未偿还债务总额为546亿元,去年年底是541亿元,债务总规模并没有明显减少。

中梁控股表示下半年着重减债务,还一个重要原因是,其短债压力较大。一年内到期的债务约为232亿元,占546亿元总债务比例达到42%,短期偿债承压。

来源:年中报

考虑到少数股东权益占比不断提高背后,中梁控股还存在着明股实债的嫌疑,那么,接下来要想达到债务合规,恐怕还需要不少时间。

债务指标直接影响融资、拿地。当然,降杠杆降负债,最终也会影响其规模增长速度。

02

中梁控股的债务压力,和此前激进的全国化扩张策略息息相关。

作为起家温州的房企,在2016年将总部搬到上海之后,中梁控股以长三角为主场,开始疯狂向全国拓土,一路狂奔,以黑马姿态进入千亿房企阵营。

数据显示,2016年到2019年,中梁控股分别拿地达到63块、119块、221块和139地块。其中2018年多达221块。

来源:年中报

在土储的跨越式增长下,中梁控股的销售规模增长速度到底有多快呢?

2016年到2019年,其销售额分别为190亿元、649亿元、1015亿元、1525亿元,三年时间从百亿到千亿,在行业整体狂飙突进的背景下,这也是很少有房企能做到的成绩。

凭借着“456”高周转模式——4个月开盘、5个月现金流回正、6个月资金进行再投入,中梁控股成功跻身行业TOP20,但扩张后遗症也在不断凸显。

债务承压只是其一,中梁控股另一个突出问题在于,利润和规模增长严重不匹配,盈利能力低于行业水平。

今年上半年,中梁控股实现营收329.1亿元,同比增长38.5%,但税后利润25.8亿元,同比增长只有16.8%,增速不到营收增长的一半。

此外,毛利增长27.4%,毛利率从去年同期的22.6%下降到20.8%。作为对比,整个行业的毛利率接近30%左右,中梁控股的数据处于行业低位。

对于毛利率下滑,中梁控股解释称,是由于期内交付的物业项目的土地收购成本相对有关平均售价较高所致。

但回顾过去几年的指标,盈利能力不足的问题,并不是今年上半年独有。

2018年到2020年,中梁控股的毛利率分别为22.9%、23.3%、21%,呈走低趋势;净利率分别为8.4%、11%、9.96%,有增有减,但距离14%、15%的行业水平,同样是明显偏低的。

很显然,中梁控股的规模快速翻番,一方面带来了债务高筑,另一方面,也是建立在牺牲利润前提上的,增长质量要打折扣。

过去这些年来,大中小房企的规模扩张诉求普遍很强烈,但做大规模,说到底是为了获取更多的利润,赚更多的钱。

如果规模上去了,盈利能力却不升反降,那么当初激进扩张的初衷到底是什么?

03

中梁控股早期的扩张,以三四线城市为主,在棚改红利减弱之后,开始加大二线城市的投拓力度。

不过,目前三四线城市的占比仍然不低。

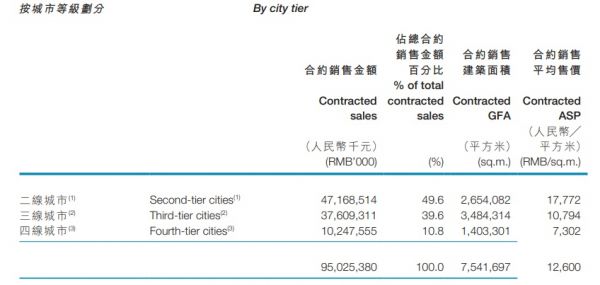

上半年数据显示,950亿元的销售额,二线城市占比49.6%,三、四线城市占比39.6%、10.8%,加起来超过一半。

来源:年中报

虽然中梁控股业务主要位于长三角,位于经济最活跃的城市群之一,但三四线城市的人口和楼市红利减少,能否支撑其规模增长和利润提升,未来是存疑的。

我们不妨看看今年上半年,中梁控股的拿地城市有哪些:

孝感、恩施、泰州、东营、黄石、上饶、台州、漯河、运城……

眼下,随着房地产调控的深入,一二三四线城市大分化正在来临,高能级城市限购升级,三四线城市则开始了房价限跌,这会进一步增加投拓的难度。

而对中梁控股来说,平衡扩张速度和质量、销售和债务之外,口碑建设也是一大棘手问题。

前几年,中梁控股四处拿地、高周转激进扩张,后遗症是产品质量屡屡出现问题,网上相关的投诉维权不胜枚举,规模增长和口碑提升,并没有实现同步。

接下来,中梁控股要想更稳健地发展,真正站到行业安全区内,必须妥善处理好这些难题。

本文首发于微信公众号:西部城事。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:王治强 HF013)相关知识

“黑马”中梁控股降速:盈利下降债务高企 楼盘质量问题频遭投诉

楼市变天,盈利下滑,碧桂园的日子也越来越不好过了

中梁控股降至“黄档” 仍受制于毛利率下滑压力

集中供地“后遗症”凸显,房企集体陷入盈利焦虑

细细的红线 | 中梁踩着高跷过河

中梁成长关键词:两升三降

2000亿债务压顶,中梁控股又陷“商票逾期”风波

中梁地产降负债之战

房企中报季| 中梁控股:换仓二线成效渐显 净负债目标70%-80%

年报点评29丨融信集团:重仓长三角,财务指标0踩线

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105881

- 2婆婆对儿媳说的暖心话 婆婆喜 94657

- 3女生戴14号戒指算粗吗 正常 94565

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42490

- 7杨燕军 | 医院建筑的顶层设 38970

- 8泰安国悦山180平下跃美式风 32129

- 9积木家装修公司正规吗?选装修 26153

- 10农村现代简约自建房图片 25988