首次覆盖商业不动产,REITs迎来春天

商业不动产首次被纳入REITs试点,REITs市场有望进入快速发展期。

3月24日,证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》,共提出四方面12条措施,进一步推进REITs常态化发行工作。

同日,发改委也同步发布《规范高效做好基础设施领域不动产投资信托基金(REITs)项目申报推荐工作的通知》,明确要切实提高申报推荐效率,用好回收资金促进有效投资,切实加强运营管理。

要点如下:

1、 优先支持百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目发行基础设施REITs。

2、 项目发起人不得从事商品住宅开发业务。严禁规避房地产调控要求,不得为商品住宅开发项目变相融资。

3、 特许经营权、经营收益权类项目,基金存续期内部收益率(IRR)原则上不低于5%;非特许经营权、经营收益权类项目,预计未来3年每年净现金流分派率原则上不低于3.8%。

4、 首次申报发行REITs的保障性租赁住房项目,当期目标不动产评估净值原则上不低于8亿元,可扩募资产规模不低于首发规模的2倍。

5、 适时推出REITs实时指数。

6、 推动REITs专项立法。

2020年4月基础设施REITs试点启动,截至2023年2月末,全国已上市REITs25只,募集资金超过800亿元,项目涵盖收费公路、产业园区、污水处理、仓储物流、清洁能源、保障性租赁住房、新能源等多种资产类型。

此次将商业不动产纳入REITs试点,已经是REITs试点启动以来的第四次扩容。在国家着力扩大国内需求,把恢复和扩大消费摆在优先位置的当下,这也是实施扩大内需战略、重视支持消费的具体举措。

我们认为,政策将有助于相关企业盘活存量资产,优化投融资模式,促进新增投资,尤其是持有运营零售商业项目的企业。传统的房地产开发企业如果要参与REITs市场,还需要对住宅开发业务和REITs底层资产进行完全隔离。

部分已经布局商业多年并已拥有一定规模商业不动产的房企,如华润置地、龙湖地产、万科集团、新城控股、大悦城、宝龙地产等,将在商业不动产的投资和运营上迎来新的发展机会。“弱开发,强运营”的政策导向更加清晰,房企发展模式的转变也迫在眉睫。

自2020年4月基础设施REITs试点启动,三年时间,已历经4次扩容。

2021年6月,首次扩容将能源基础设施、保障性租赁住房等加入试点范围,体现了对“双碳”目标的政策支持。

2022年11月,进一步扩大REITs试点范围,覆盖新能源、水利、新型基础设施等领域。

今年2月,提出稳步推进REITs试点工作,在把控风险前提下,募集资金用于住房租赁企业持有并经营长期租赁住房。

这次,扩容范围涵盖了百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目。

目前已发行的REITs基金中,以产业园区、高速公路资产类型数量最多,分别有8只、7只。

产业园区在REITs试点开始时就是REITs上市的主力类型,在首批上市的9只REITs基金中占比达到三分之一,目前仍位居上市REITs数量首位。

根据《中国开发区审核公告目录(2018年版)》,国家级开发区总共有552家。其中,经济技术开发区219家,高新技术产业开发区156家,产业园区REITs发行仍有扩容空间。

发行规模最高的是高速公路REITs,目前已上市的7只高速公路REITs平均发行规模达到62.47亿元,显著高于全部REITs平均值33.66亿元。

高速公路REITs合计发行规模达到437.3亿元,接近总体发行规模的一半。

此次REITs新政明确支持增强消费能力、改善消费条件、创新消费场景的消费基础设施发行REITs,市场普遍认为将带来REITs市场的扩容。

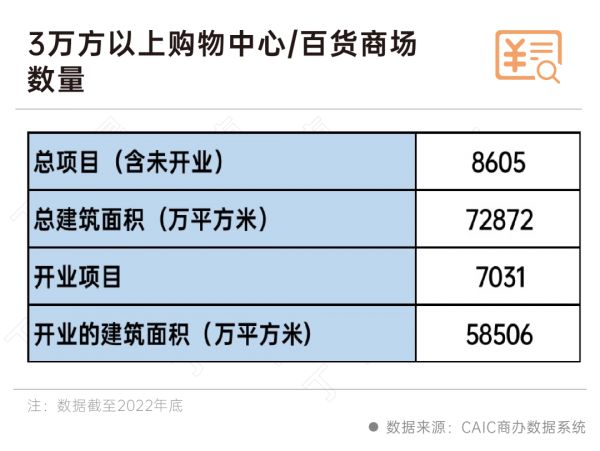

国内商业不动产资产体量庞大。据CAIC商办数据系统的监测数据,全国建筑面积3万平米以上的购物中心/百货商场约8605个,总建面将近7.3亿平米,其中已开业的项目7031个,开业面积超5.85亿平米。

目前国内基础设施公募REITs规模约860亿元,整体规模偏小。消费基础设施REITs的发行,国内REITs的市场将进入快速发展阶段,规模也将有更大的突破。

以美国REITs市场为例,商贸零售类REITs产品数量占比为全市场的22%。

新政还下调了部分类型基础设施的现金分派率要求,非特许经营权、经营收益权类项目的最低现金分派要求从预计未来3年每年4%下调至3.8%,可供选择的资产范围也进一步扩大。

同时要求发起人(原始权益人)应利用回收资金,加大便民商业、智慧商圈、数字化转型的投资力度,更好满足居民消费需求。

国家发改委投资司副司长韩志峰曾在2022年底表示,2023年底,基础设施REITs有望超过60只,总发行规模超过2000亿元。

可供对比的数据是,中国香港、新加坡和日本的REITs市场目前的总市值规模分别约为1700亿、5200亿、7800亿元(已换算为人民币)。

可以相信,在REITs试点连续4次扩容后,REITs发行将走上快车道,商业不动产也将迎来新的发展机遇。

需要注意的是,新政严格限定项目发起人(原始权益人)应为持有消费基础设施、开展相关业务的独立法人主体,不得从事商品住宅开发业务。严禁规避房地产调控要求,不得为商品住宅开发项目变相融资。

这一要求延续了保障性租赁住房发行REITs的做法,在发起主体、回收资金用途等方面建立了有效的隔离机制,目的是防止资金流入商品住宅开发领域,杜绝房企借发行REITs为商品住宅开发项目变相融资。

可以看出,新政意在支持消费基础设施建设,进而恢复和扩大消费。我们认为,这一政策要求利好持有运营类房企的发展,如万达、宝龙、王府井等,有助于这些企业拓宽融资渠道、优化资债结构,也可以进一步提升相关房企的轻资产运营管理能力,加速推动他们向资产运营管理的模式转型。

目前,华润置地、招商蛇口、大悦城、万科、龙湖、新城等传统房企也持有并运营大量的商业物业。

2022年,华润置地累计投资物业实现租金收入约人民币183.9亿元,按年增长0.3%。投资物业累计确认减免租金金额约人民币24.9亿元,租金收入实际按年增长13.9%。去年华润新开16个购物中心,数量位居连锁商管公司第二。

截至2022年12月底,龙湖商业已进入全国32座城市,在手商业项目139个,累计开业运营商场达76座,已开业运营商场建筑面积为722万平方米。

截至2022年12月31日,新城持有的已开业吾悦广场为126个,管理输出的已开业吾悦广场为14个,另外5个已签约吾悦广场尚处于交接过渡期。

这些房企要想参与REITs市场,前提是住宅开发业务和REITs底层资产完全隔离。所以,他们还需要进行一系列项目架构的调整,将标的资产通过划转、交易等方式剥离至项目公司后,才能符合发行REITs的要求,进而享受这一政策的利好。

这次的REITs新政,对商业不动产持有运营企业是确定的利好。与商品住宅开发的明确隔离要求,是分类施策、精准调控这一政策导向的延续。

商业不动产的投资一直有扩张慢、资金压力大的特点,是典型的重资产发展模式。在此之前,这些商业资产一直没有比较好的退出渠道,光靠租金回收投资需要一段很漫长的时间。

REITs试点向这类资产开放,为这些专注商业不动产投资与运营的企业提供了盘活存量的金融工具,同时利用资本市场定价功能,发现持有型资产的价值,有助于这些企业形成投融资闭环,优化资本结构,回收资金再投资于新项目,得到资产运营的良性循环与发展。

同时,传统的房地产开发模式正在转型,“高周转、高杠杆、高负债”的时代已经结束。投资持有型物业,通过专业化、精细化的运营,为企业带来持续和稳定现金流,也不失为房企转型的一个方向选择。

相关知识

小步快走,稳健推进,商业不动产公募REITs前方不远

公募REITs市场扩容:长租房及商业不动产或纳入范畴

REITs试点:盘活不动产存量

证监会将推动REITs试点范围覆盖至商业地产

商业不动产金融篇:疫情下商业不动产金融与资产证券化向左走向右走?

证监会:进一步扩大REITs试点范围,推动拓展到长租房及商业不动产

REITs的发展迎来新契机存量资产时代正式开启

第五届中国不动产资产证券化与REITs高峰论坛

房地产业重大利好,涉房资产融资终于“解冻”,商业REITs开闸!这一业态资产总估值已达十万亿量级

疫情下商业不动产金融与资产证券化向左走向右走?

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105881

- 2婆婆对儿媳说的暖心话 婆婆喜 94657

- 3女生戴14号戒指算粗吗 正常 94565

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42490

- 7杨燕军 | 医院建筑的顶层设 38970

- 8泰安国悦山180平下跃美式风 32129

- 9积木家装修公司正规吗?选装修 26153

- 10农村现代简约自建房图片 25988