年报点评1 | 越秀地产:积极把握优质投资机会,TOD项目全国化布局

持续深耕大湾区,坚持稳健投资。

◎ 作者 / 朱一鸣、贡显扬、唐嫣蓓

■■■

核心观点

【超额完成2021年全年目标】2021年越秀地产合同销售金额约1151.5亿元,同比上升20.2%,完成全年1122亿元业绩目标的102.6%。其中,大湾区优势明显,合同销售金额人民币达713.7亿元,同比上升12.1%。此外,越秀地产已在29个城市布局,其中大湾区占比高达62%,但较去年略有下降。管理层表示接下来将不再局限广州,而是以大湾区作为优势,进一步发展华东区域。

【坚持“量入为出”,“精准投放”】2021年,越秀在18个城市共新增37幅土地,总建筑面积约918万平方米。截至2021年末,越秀地产合计总土地储备2711万平方米,同比增长10.5%。未来,将坚持以“量入为出” 、“一城一策” 、“精准投放” 为输出的投资方案。截至2021年末,城市运营总土地储备370.35万平方米,其中2021年新增234万平方米。

【毛利率下降至21.8%,融资渠道畅通】2021年,越秀地产实现营业收入人民币573.8亿元,同比上升24.1%。近年来,由于行业整体盈利水平下降,越秀自2019年以来毛利率和核心净利润率呈下降趋势,2021年分别为21.8%和7.2%,但管理层表示未来毛利率将维持在20%-25%区间较为合理。此外,“三道红线”指标继续保持“绿档”达标,平均借贷成本同比下降36个基点至4.26%。

【完善特色化TOD项目,深化“双平台”互动业务】2021年,TOD项目销售稳健增长,全年合同销售金额约人民币178.7亿元,同比上升5.1%。越秀持续获取大湾区TOD项目,积极拓展大湾区外TOD项目,2021年TOD项目总土储达376万平方米,并新增优质土储21万平方米。此外,2021年上半年越秀成功分拆越秀服务于香港上市;下半年越秀地产成功向越秀房托出售广州越秀金融大厦,积极开展越秀地产与越秀房托的“双平台”互动业务。

01

销售

完成2021年全年目标

迈入千亿房企规模

2021年越秀地产合同销售金额约1151.5亿元,同比上升20.2%,完成全年1122亿元业绩目标的102.6%。合同销售面积约417.7万平方米,同比上升10.1%。销售均价27600元/平方米,同比上升9.5%。在市场整体遇冷的情况下,越秀超额完成2021年全年目标,迈入千亿房企的规模,并定下2022年1235亿元的合同销售目标,目标增长率达7.3%。

从销售结构来看,越秀地产在大湾区优势明显,其合同销售金额人民币达713.7亿元,同比上升12.1%,其中,广州合同销售金额人民币606.0亿元,同比上升8.6%。华东地区合同销售金额人民币259.3亿元,同比上升30.1%,华中地区合同销售金额人民币101.7亿元,同比上升48.6%。整体来看,越秀地产已在29个城市布局,其中大湾区占比高达62%,但较去年略有下降。管理层表示接下来将不再局限广州,而是以大湾区作为优势,进一步发展华东区域。

02

投资

坚持“量入为出”

“精准投放”

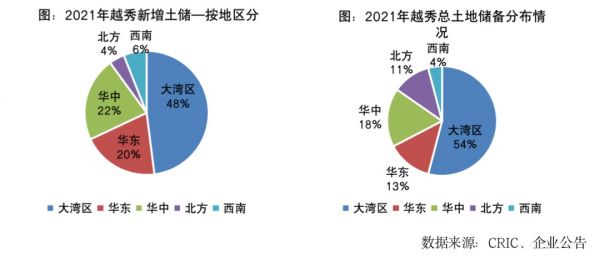

2021年,越秀地产依托“6+1”增储模式在18个城市共新增37幅土地,总建筑面积约918万平方米。同时,聚焦优势区域持续深耕,大湾区新增16幅土地,新增土储442万平方米,其中广州新增12幅土地,新增土储390万平方米。通过TOD、“城市运营”、国企合作等多元化渠道增储占比56%。

截至2021年末,越秀地产合计总土地储备2711万平方米,同比增长10.5%;大湾区达1491万平方米,占比55%,广州占比47.6%。同时,越秀地产在城市级别分布上主要以一二线为主,合计超90%。未来,越秀坚持以“量入为出”为导向,针对不同城市“一城一策”,在项目上“精准投放”, 持续输出稳健的投资方案。

城市运营方面,截至2021年末,越秀地产总土地储备370.35万平方米,其中2021年新增234万平方米,新增项目广州白云广龙地块、广州星寰(广州番禺广州南站地块)、广州南沙横沥岛地块、郴州星汇城(郴州西城地块)。在城市运营发展之路上,越秀加深政策研究,聚焦旧村项目,持续深耕优势区域和项目,并加大并购和合作力度。

03

财务

毛利率下降至21.8%

融资渠道畅通

2021年,越秀地产实现营业收入人民币573.8亿元,同比上升24.1%。毛利润124.8亿元,同比上升7.4%。核心净利润稳定上升,达人民币41.5亿元,同比上升3.2%。近年来,由于行业整体盈利水平下降,越秀自2019年以来毛利率和核心净利润率呈下降趋势,2021年分别为21.8%和7.2%,但管理层表示未来毛利率将维持在20%-25%区间较为合理。此外,截至12月31日,已售未入账合同销售金额人民币1506.5亿元,较年初上升25.9%。

截至2021年底,越秀地产持有现金及现金等价物以及监控户存款人民币405亿元,较上年上升8.6%,资金流动性充足。剔除预收款后的资产负债率、净负债率和现金短债比分别为69.1%、47.1%和1.36倍,“三道红线”指标继续保持“绿档”达标。

具体来看,在融资端,越秀抓住市场有利窗口,于境外成功发行6.5亿5年期和1.5亿10年期美元债券,票面利率分别为2.8%和3.8%。于境内成功发行人民币60亿元公司债券,平均票面利率为3.29%。平均借贷成本同比下降36个基点至4.26%。穆迪、惠誉继续维持Baa3和BBB-投资级信用评级,展望“稳定”。

04

多元化

完善特色化TOD项目

深化“双平台”互动业务

TOD方面,截至2021年末,全年合同销售金额约人民币178.7亿元,同比上升5.1%,销售稳健增长。其中,品秀星图实现35.0亿元、品秀星瀚实现40.0亿元、星汇城实现45.9亿元。

越秀地产将TOD项目作为公司特色,不断深化与广州地铁战略合作,持续获取大湾区TOD项目,积极拓展大湾区外TOD项目,2021年TOD项目总土地储备达376万平方米。同时,越秀地产新增广州星航(广州黄埔庙头)TOD项目,增加优质土储21万平方米。值得注意的是,越秀地产已中标福州TOD项目,并积极对接长沙、昆明、青岛等地的地铁集团,借助广州的TOD开发优势,打造技术壁垒,开启全国化布局。

此外,2021年越秀地产成功分拆越秀服务(6626. HK)于香港上市,所得款项净额约港币19.6亿元。截至12月31日,越秀地产持有越秀服务66.9%股权。同时,越秀地产坚持“商住并举”的发展策略,下半年成功向越秀房托出售广州越秀金融大厦,积极开展越秀地产与越秀房托的“双平台”互动业务。同时,越秀地产积极优化产品的标准化体系和绿色住宅产品标准体系,在2021年首次参评GRESB评级,获三星级,80分。

排版丨土木

本文版权归克而瑞研究中心所有 未经授权请勿转载

以上代表克而瑞研究中心团队观点,仅供参考

本文首发于微信公众号:克而瑞地产研究。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:马金露 HF120)相关知识

年报点评1 | 越秀地产:积极把握优质投资机会,TOD项目全国化布局

越秀服务:积极寻找收并购机会 2022年外拓面积有望翻倍

加码布局“轨道+物业”,越秀地产再获两大TOD项目期权

越秀地产“轨交+物业”模式 深度开发TOD项目

年报点评|稳字当头,2021去化60%货值,越秀地产即达千亿目标

越秀地产成立TOD研究院,助力TOD时代技术创新发展

越秀地产荣获“优质中国房地产企业大奖”

越秀地产:以资源获取优势提升差异化竞争力

越秀地产:业绩逆势增长 资源获取与整合优势凸显

越秀地产:业绩逆势增长,资源获取与整合优势凸显

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105709

- 2婆婆对儿媳说的暖心话 婆婆喜 94333

- 3女生戴14号戒指算粗吗 正常 94246

- 400后法定结婚年龄 结婚登记 65347

- 5燃气灶怎么选?跟随方太高效直 54817

- 6男生戴戒指的含义图解 女生戒 42315

- 7杨燕军 | 医院建筑的顶层设 38647

- 8泰安国悦山180平下跃美式风 31808

- 9积木家装修公司正规吗?选装修 25832

- 10农村现代简约自建房图片 25668