当代置业手握136亿现金,2.5亿美元债却要部分延期!危机逼近?

撰文|蜜姐&编辑|凯

10月11日,当代置业连发两条公告,其债务危机浮出水面。

与花样年此前的情况相似,半年报显示,花样年截至今年6月底,有上百亿现金在手,但10月4日到期的约2.06亿美元未偿还票据却出现了违约(详见:新进展!百强房企花样年控股债务逾期真相公布)。

当代置业今年上半年的财报披露,同样是有上百亿现金在手,但本月到期的约2.5亿美元的优先票据却在寻求部分延期偿还……

到底是哪儿出现了问题?

01

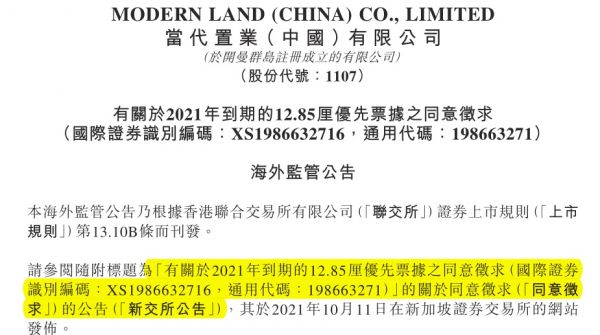

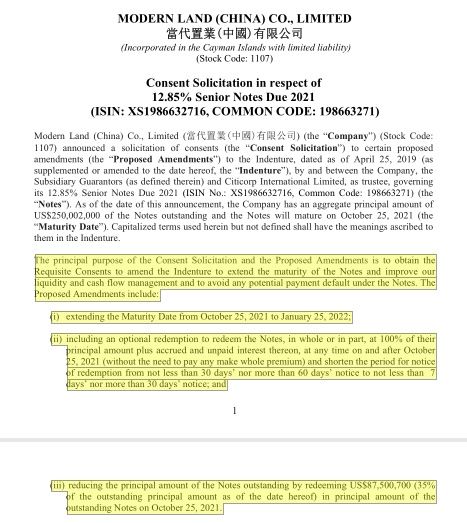

今天当代置业的第一则公告称,正在寻求将于今年10月25日到期、票息12.85%、本金总额约2.5亿美元的优先票据赎回35%后,剩余部分到期日延长三个月,即延长至2022年1月25日,先赎回本金额8750万美元以减少未偿票据本金额。

该同意征求将于中欧时间10月20日下午5时到期。

简单概括下这则公告的“中心思想”,就是对于本月25号到期的美元优先票据,当代置业想先赎回35%,剩下的延长三个月赎回。也就是说还款可能还没有做好准备。

第二则公告是当代置业的控股股东和总裁将提供8亿元人民币的股东贷款,预期在未来2-3个月内完成。

此举显示了公司控股股东和总裁对公司还债的支持。

但相比总金额2.5亿美元,8亿元人民币相比而言还是太少。即便是能够顺利获得延期部分债务,本月要还的8750万美元(约5.6亿元人民币),8亿元人民币还需要2-3个月资金全部到位,恐怕也难解燃眉之急。

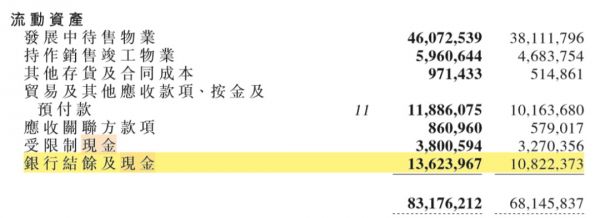

让人费解的是,当代置业今年的半年报显示,“现金流状况保持稳健”,截止6月30日,其现金短债比为1.9倍,银行结余及现金为136.24亿元。为何2.5亿美元债还需要部分延期偿还?

类似的情况,之前花样年也出现过。不知道是这两家公司的财报数据不够准确还是管理上对到期债务准备不足?

但无论是何种原因,对于企业信用,乃至行业信用恐怕都会造成不良影响。

这样的影响最直接的反映到了其股价和债券价格上。

截至10月11日收盘,当代置业的股价不及0.5港元/股,这家上半年实现营收近百亿的房企,总市值仅13亿港元。

今年以来,准确说去年11月下旬之后,其股价一直在1港元/股之下,几乎沦为“仙股”,资本资产对其态度可见一斑。

此前半年报发布的时候,蜜姐也曾简要分析过其关键数据(详见:当代置业委屈:好业绩仍踩“红线”,排名下滑),也提到了其债务隐忧,但基于财报中1.9倍的现金短债比和超百亿现金,完全没想到,会在三个多月后,对即将到期的2亿多美元债要求部分延期偿还……

经济观察报称,当代置业此次谋求延期之举“等同于官宣违约”并不为过。其债券价格近期也是大幅下跌。

02

相信很多蜜友也有同样的疑惑:何以至此?

今年上半年,当代置业的业绩表现还挺不错。

中报显示,其上半年实现合约销售额约215.62亿元,同比增长51.8%;收入95.43亿元,同比增长9.6%;净利润表现也相当不错,达6.76亿元,同比增长21.6%。

虽说这与去年其基数较低不无关系,但业绩是向好的。

同时,当代置业年初也降低了今年的销售目标,原因是“今年要集中降负债”,不惜降速直面债务难题。

从半年报披露的情况来看,是有所改善的。以净负债率为例,去年底为95.7%,今年6月底为93%。

当然,问题在于其净负债率近几年都较高,要解决债务问题还需时日。

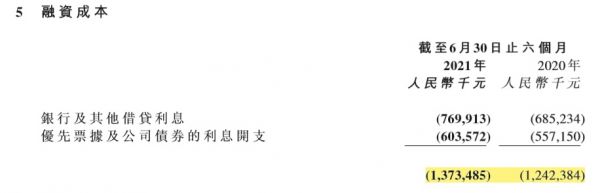

然而,更大的隐性危机是其融资成本的明显增长,上半年同比增长23.5%。

再比如,截至6月30日,当代置业的净流动资产为16,996.9百万元,比去年提提高了33.2%,流动比率(流动资产/流动负债)也由去年底的1.23倍提升至了1.26倍。

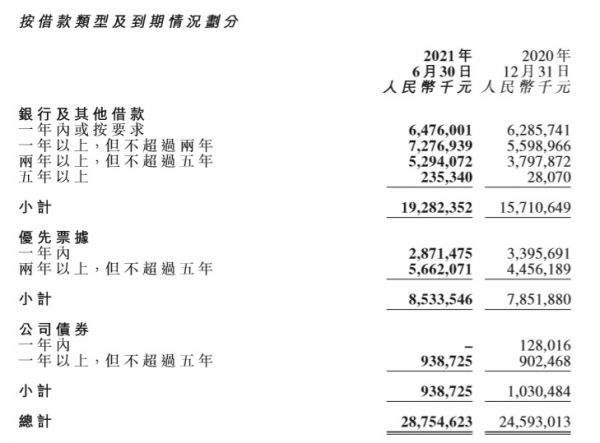

但值得警惕的是,当代置业上半年的总借款账面余额为287.55亿元,却比去年底增加了约16.9%。

具体来看,其中银行及其他借款192.82亿元;优先票据85.34亿元;公司债券9.39亿元。

虽说债务压力不小,但六月底其公布的数据是集团拥有的现金、受限制现金及银行结余为174.25亿元,比去年底增加了23.6%。

如今即将到期的债务谋求延期,不知道是之前的财报有所“粉饰”还是存在其他隐性债务?亦或是管理上问题应对不足?

值得注意的是,当代置业的高管一直在传递愿意负责和与公司同舟共济的态度。

据Wind数据显示,从去年到今年1月20日,当代置业执行董事兼总裁张鹏增持公司股票近60次!然而金额较小,合计增持金额仅为181.41万港元。

结果此举非但没有提振市场信心,反倒让投资者怀疑只是故作姿态。

03

当代置业和花样年都是百强房企,它们遇到的债务难题是否具有共性?

当代置业成立于2000年,总部位于北京,2013年在我国香港联合交易所上市。

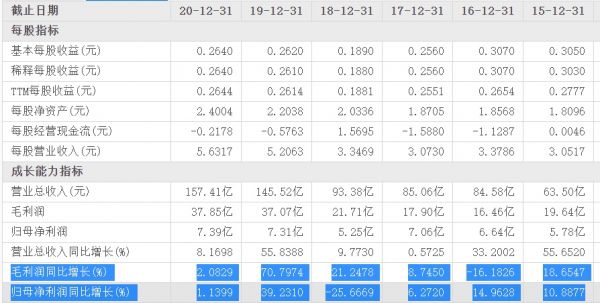

上市后其营收增速迅猛,但毛利润和归母净利润的增长却不太稳定。

东方财富网的数据显示,2015—2020年,当代置业的营收同比增速分别为55.6%、33.2%、0.6%、9.7%、55.8%和8.2%。

但同期其毛利润和归母净利润增速均有负值出现,尤其是2018年其归母净利润同比增速为-25.7%。

图片来源|东方财富(300059,股吧)网(特此感谢!)

2020年,其毛利润同比增速为2.1%,归母净利润同比增速仅1.1%。

然而,同期其资产负债率基本保持在76%-88%之间。

从今年的半年报来看,当代置业面临的短债负担依然不轻。

连续两家百强房企,在半年报中均手握上百亿现金,但都被两亿多美元债“困住”对于行业而言,实在不是好信号。或者准确说做了不好的示范。

对于房企尤其是民营房企们而言,隐性债务的问题,或许将逐渐越来越明朗化。

希望当这些问题摆在台面上之后,企业和各方能够积极妥善的解决,共渡难关。

毕竟那些全国布局的房企背后,我们更关心的是成千上万的购房者在等待着如期交房。

亲爱的蜜友们:欢迎大家一起学习,共同成长:用今日词汇在留言区造句,连续坚持一周,将获赠《海龟交易法则》《基金定投:让财富滚雪球》《灭火:美国金融危机及其教训 》等好书中的一本(任选其一,先到先得),不重复赠书。如能坚持一个月,将赠送神秘学习大礼包哦。

今日词汇:流动比率

流动比率指企业流动资产和流动负债的比率。其计算公式为:式中流动资产包括:现金、应收账款、有价证券、存货;流动负债包括:应付帐款、应付票据、期内到期的长期债务、应付税款及其他应付费用。

它是衡量企业财务安全状况和短期偿债能力的重要指标之一。

本文首发于微信公众号:闺蜜财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:王治强 HF013)相关知识

当代置业:11.5%利率再发美元债,今年已融资约48亿元

当代置业去年销售业绩未达标踩2红线下美元债成本节节高

当代置业发行2.5亿美元绿色优先票据 利率11.5厘

恒大提前偿还136亿港币的美元债本息

当代置业再现高息美元债 票面利率达11.5%

当代置业:拟发行2.5亿美元票据 利率9.8%

地产美元债的“滑铁卢”

危机论导致美元债大跌怎么办?建业称考虑用自有资金回购美元债

当代置业发行2.5亿美元利率9.8%绿色优先票据

当代置业:拟用现金回购未偿还2021年到期7.95%优先票据

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105609

- 2婆婆对儿媳说的暖心话 婆婆喜 94149

- 3女生戴14号戒指算粗吗 正常 94064

- 400后法定结婚年龄 结婚登记 65343

- 5燃气灶怎么选?跟随方太高效直 54817

- 6男生戴戒指的含义图解 女生戒 42219

- 7杨燕军 | 医院建筑的顶层设 38463

- 8泰安国悦山180平下跃美式风 31625

- 9积木家装修公司正规吗?选装修 25647

- 10农村现代简约自建房图片 25483