孙宏斌的西南战事

五月,孙宏斌与邓鸿一道,花了许多时日泡在了西南。

单单5月18-19两日,融创中国就与贵州省人民政府、贵州旅投集团、贵阳市人民政府、仁怀市人民政府在贵阳接连举办了四场签约仪式。

58岁的孙宏斌,没有缺席任何一场,精神奕奕,露出招牌的孙式微笑。黑色西装,不系领带,衬衫上的第一粒纽扣永远解开,是他露面一贯的装束。

自从去年以来,孙宏斌几乎隔三差五都跑几趟西南,昆明、大理、腾冲、弥勒、西双版纳、桂林、成都等城市,都留下了他的足迹。

在5月27日融创中国股东大会上,孙宏斌坦言,西南是极具潜力的地区,与其他限价城市比,西南地区很多城市可以把“好产品卖出价”,今年融创就在不断加码西南。

不关是老孙,融创西南的很多员工也是如此“奔波”。85后的王勇(化名)在微信朋友圈记录下了过往在融创西南工作的每个重要节点,“两年四城 迎难而上。19年底昆明,20年中成都,20年9月重庆,21年中桂林。”

他的落脚处,是融创西南攻城掠地的缩影,它已布局西南5省28城。而未来,王勇还会继续随着工作需要而搬家,因为他坚信融创在西南的扎根还将更广、更深。

“两条腿”并行

融创的发展史,是一部并购史。在西南,亦是如此。

孙宏斌今年最风光的并购案,莫过于4月中旬从旭辉口中抢来一块“肥肉”——广西彰泰。而这背后操刀的正是融创西南房地产开发(集团)有限公司(简称“融创西南”)。

双方通过组成合资公司的方式合作开发项目,融创方须向合资公司投入资金约91.7亿元,纳入待售货值近700亿元。

直至4月26日,融创西南指定其全资附属公司南宁融瑞房地产开发有限公司设立一家平台公司(广西彰泰融创投资开发有限公司)作为合资公司,南宁融瑞认缴注册资本32亿元。

广西彰泰融创虽说是“合资公司”,目前却由融创西南100%持股,不见彰泰踪迹。截止5月31日,已有17家彰泰子公司装入。

合资组建平台公司,是融创于西南收并购的主要手段之一。

IPG中国首席经济学家柏文喜分析道,“这种方式以较少的投资实现对合作方的业绩与规模并表,同时有效把控收并购中的潜在风险,还可以整合被并购方的管理团队、地方关系等资源,实现双赢。”

再如去年7月22日,融创西南与云南一家本土房企共同成立合资公司——云南实力融创文化旅游开发有限公司。其中,云南实力房地产开发经营集团有限公司(简称“实力房地产”)出资4000万元,融创西南出资6000万元。

实力房地产将旗下10个项目公司股权注入合资公司,这些项目分布于昆明、大理、腾冲、迪庆等地,基本处于在开发阶段。

不论是彰泰、还是实力,这些西南中小型房企遇到困境,都不约而同第一时间找到“白衣骑士”融创。这些体现在场面上,就是孙老板握了次手,然后拉了兄弟一把。

除了与“广西一个”彰泰的交易,市场上还传出了融创与协信、蓝光等西南房企的绯闻。

西南区域公司总裁商羽指出,每一轮调控下,都会有很多房企倒下,融创可以把握好这些机会。在融创西南地区的土地投资结构中,55%来自收并购。

而孙宏斌也曾说过,“如果你的公司现金流有问题,但是土地还有价值,那你就来找我。”

在老孙看来,“找融创收并购有三点好处。一是我们就要市场价,不占你便宜,价格好谈;第二,卖完不想了还可以退;第三,有时候卖不是全卖,50%-70%,你还是股东,融创产品好、有溢价能力,大家可以赚更多的钱。”

在收并购方面,合资组建平台公司仅是融创于西南的战术之一。它还有两种颇为常见的打法:其一,单独项目收购,操作简单容易成功;其二,区域管理平台收购,资产一次性打包。

例如,2019年4月,融创以13.34亿元收购阳光100重庆两项目70%股权;再到一年后,融创西南又从重庆百货(600729.SH)手中收购重庆远溪物业管理有限公司100%股权。

除了大手笔收并购外,融创在西南公开市场收割土地方面也没有丝毫停歇,依然在大举加仓。在今年重庆首次集中供地出让中,融创及其联合体斥99.09亿元共竞得重庆8宗地块。

在西南,就连“难做”的旧改,融创都兴致勃勃要分一杯羹。

去年12月4日,昆机片区“三旧”连片改造项目评标结果中,融创西南旗下子公司昆明融创鸿铠置业以88.67的综合评分位列第一中标候选人。该改造项目总用地面积约1332亩,总投资100亿元。

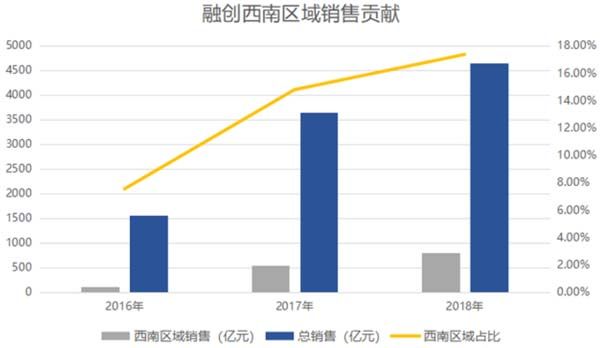

这种攻城略地,表现在数据上,则是融创西南区域销售贡献的不断增长。

在融创七大区域中(北京区域、华北区域、上海区域、西南区域、东南区域、华中区域、华南区域),西南是当之无愧的布局重镇。2020年,融创西南布局5省28城约150个项目。

2016年至2018年,融创西南区域销售贡献分别为117亿元、540亿元、807亿元,占集团总销售额7.53%、14.78%、17.36%。

随着西南区域今年定下3000亿目标后,融创集团内部的区域排名很有可能发生变化。同时,比较融创今年6400亿的销售额,也可知未来西南区域的销售额几乎占据了融创的半壁江山。

特别在重庆,在2016年至2020年,融创连续五年取得销售排行榜第一。事实上,重庆还是融创集团销售额首个突破300亿元的城市。

土地储备上,2020年,融创总土储2.58亿平方米,仅重庆一个城市土储就达到2035.15万平方米,权益土储达1304.77万平方米,远超其他城市。

为什么孙宏斌那么倾向在西南砸重金?

众所周知,西南是一个近年来人口与产业都在蓬勃发展与快速成长的区域市场,是仅次于京津冀、长三角与大湾区具有较高投资价值的区域,而前三个区域市场竞争又过于激烈,因此融创重仓西南区域是符合其战略布局逻辑。

屯兵屯将

孙宏斌最早涉足西南是在2004年,融创以奥林匹克花园正式踏足重庆,该项目日后与北京西山壹号院,被称之为融创的两大王牌项目。

而自2015年5月正式成立西南区域以来,融创在该区域的动作不断。2015年7月进入四川;2016年8月进入广西;2016年11月进云南;2017年5月进入贵州。短短几年时间,融创在西南区域遍地开花。

拓宽至区域观察,融创西南是以文旅、康养等项目见长。早在四年前,孙宏斌收购万达旗下13个文旅城,就包含昆明、桂林、重庆、成都等位于西南的文旅城项目。

孙宏斌曾志气满满地坦言,2017年收购万达,让融创赚了一笔。

例如,在昆明融创文旅城附近,有一个体量颇大的住宅项目。据昆明当地中介销售介绍,这个项目卖的十分火爆。2019年,以107亿元的销售金额杀进全国第7位,单盘破百亿的纪录在昆明至今无人能破。

而孙宏斌最满意的一次并购,也是文旅并购,发生于西南。

在2019年底,融创西南集团以152.69亿元,收购成都会展和时代环球各51%股份,双方成立的合资公司“环球融创会展文旅集团”,原环球世纪创始人邓鸿担任新公司董事长。

这一交易也成为当年地产圈的最大并购。更出乎意料的是,孙宏斌和邓鸿第一次见面仅谈了1小时,基本上就把交易定了个七七八八,然后两人就愉快地喝酒去了。

融创也得以凭借该笔收购,将标的位于成都、武汉、长沙、昆明等城市的18个项目、总建筑面积3071.6万平米土地收归麾下。

在收购成都会展这一大单后,带来的不只是可观的土储,还包括对“地产+”战略的延伸。由此看来,融创西南的并购原则,也在于是否能够服务大战略。

此次收购后,融创文旅成为全国最大的会展类项目持有及运营商,并从年初的四大业务板块更迭为地产、服务、文旅、文化、会展会议、康养六大战略。

更为惊喜的是,老孙寻觅到一个知己和商业伙伴邓鸿,“这个老板可厉害了,有情怀、有能力、有水平。”

邓鸿,在西南的政商关系非常了得,可积淀为企业品牌优势和成本优势。

两人自此建立起情谊后,双方合作成立了成都环球融创文化旅游有限公司,参股岳阳环球融创文化旅游投资有限公司、四川环融千里走单骑民宿酒店管理有限责任公司,在文旅产业,双方已有众多的羁绊。

拿下环球世纪及时代环球各51%股权后,融创还把手伸到了邓鸿前东家云南城投的土储库里。

去年7月底,云南城投置业股份有限公司披露,旗下西双版纳沧江文旅开发有限公司100%股权与西双版纳云辰置业有限公司51%股权,以总价约5亿转让给西双版纳环球融创旅游发展有限公司。

版纳融创为成都环球融创文化旅游有限公司旗下子公司,由融创西南和成都环球时代会展旅游发展有限公司各持股70%和30%。

两个子公司背后共同指向了位于西双版纳景洪市的橄榄坝傣族水乡特色小镇,该项目总规划12000 亩,总建筑面积25.5万平方米。

而老孙与“展王”邓鸿的合拍不仅局限于文旅、会展,甚至延伸到了酒业。

5月19日,乐居财经获悉,仁怀市人民政府与融创中国、环球佳酿酒业集团举行酱香型白酒生产基地建设项目框架协议签约仪式。

其中,环球佳酿酒业集团由邓鸿持股96%,它是邓鸿进军酒业的标志。在成立之后,环球佳酿数度出手,接连重组投资了多家知名酒企,其中就包括茅台镇的一九一五酒厂和衡昌烧坊。

钱从何处来?

当前,“三道红线”、供地“两集中”等调控政策叠加的背景下,房企大都选择收敛聚焦。尤其对于 top30房企而言,更加苛刻,它们每个月需要向住建委等监管机构,提报三张表。

市场上讨论的焦点在于,融创自身的现金实力是否足以支撑在西南买买买。

孙宏斌在股东大会上回应,“融创通过公开市场拿地的规模大概占新增土地储备的1/3左右,虽然这几个月拿地数额看上去比较多,但很多项目都有合作伙伴,实际上融创需要投入的资金并不多。”

从融资方式看,融创除银行借贷,还可以通过上市公司进行股权融资、股权质押;一级市场上,在国内可以通过信托融资,在国外可以发美元债。

据乐居财经统计,融创西南为出质人的有效股权出质为17条,质权人包括银行,如贵阳银行观山湖支行、民生银行成都分行、渤海银行成都分行、中信银行重庆分行,还有信托证券,如光大信托、中航信托、中信信托、陆家嘴国际信托、五矿信托。

除了银行、信托,质权人列表上还有云南省康旅控股集团有限公司、重庆紫裕宸实业有限公司、华融瑞泽投资管理有限公司、合凡(广州)股权投资基金管理有限公司。

具体来看,云南省康旅是云南国资和云南财政厅旗下,重庆紫裕宸由汪建萍和雷波各持股80%和20%,华融瑞泽背后则是华融证券。

从2015年至今,上述17笔股权出质累计额度高达24.9亿元。

而在大规模并购方面,可以使用分批付款、提前变现的方式,还能获得反向担保贷款。

在收购彰泰时,融创对外口径为,对其整体流动性的影响十分有限。且采取分期支付,融创需在2021年4月底前合计支付第一笔29.73亿元,其余分别在2021年7月底、2022年1月支付。

业内人士评价道,“老孙分期付款的时间设置得特别巧妙,都是在发完半年报或年报后,这样不会影响融创财报,然后又有更多的时间卖货;另一方面,也可以控负债。”

融创对于快进快出极为在意,如何将货值迅速转为销售额是其关注的核心问题。

虽然很多城市的利润空间有限,但融创可以在6-7个月里实现从拿地到开盘销售,周转率高。此外,相比前几年融创收购的万达文旅城需等待后续土地获批,最近收购的彰泰项目绝大多数都可以快速转化为可售货值。

事实上,去年业绩会上,孙宏斌就曾提到,融创需要衡量现有资产的价值和潜力,卖掉一些酒店、商业和乐园。且他还进一步强调处置资产是一件比较坚决的事。

融创在西南也贯彻非核心资产的“断舍离”策略。1月中下旬,市场消息称,融创筹划出售成都环球中心的一部分体量,具体为西区7、8、9号楼商业现房。

上述资产买方关联方为“至信1145号环球投资集合资金信托计划”,融资方为北京响鸣科技有限公司,受托人为民生信托,信托计划总规模8.2亿元。

3月,融创·观澜云顶项目公司“西双版纳环球世纪会展旅游开发有限公司”发生工商变更,原先股东环球融创会展文旅集团有限公司持有比例由100%下降至30%,新股东中融国际信托通过出资2.1亿元持股70%。

凡此种种,通过出售非核心资产,融创不仅能够实现物业快速变现和出表,降低负债,还可以把手头有限的现金集中起来,攻占西南更为核心的地区和项目。

相关知识

金科股权之争剧终:孙宏斌舍,黄红云笑

孙宏斌断舍离,黄红云喘口气,金科股权之争剧终

金科股权之争剧终 融创浮盈50亿:孙宏斌舍 黄红云笑

【半年报】孙宏斌的预言

孙宏斌收购提速了

孙宏斌“抄底”融创中国

孙宏斌为什么这么敢拿地?| 财讯60秒

“并购王”孙宏斌布局东三省

孙宏斌买单左晖的“愿景”

收购彰泰物业,孙宏斌出价高于林中49%

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105881

- 2婆婆对儿媳说的暖心话 婆婆喜 94657

- 3女生戴14号戒指算粗吗 正常 94565

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42490

- 7杨燕军 | 医院建筑的顶层设 38970

- 8泰安国悦山180平下跃美式风 32129

- 9积木家装修公司正规吗?选装修 26153

- 10农村现代简约自建房图片 25988