债务重组计划获表决通过 但华夏幸福的危机还没过去

让投资者直呼“等待漫长”的华夏幸福(600340,股吧)《债务重组计划》,终于有了最新进展。12月9日晚间,华夏幸福对外公告《债务重组计划》已获债委会表决通过,后续将在省市政府及专班的指导下,召集公司债券持有人会议,对债务重组相关事项进行审议表决。不过,在业内人士看来,此次获表决通过的债务重组计划,对于华夏幸福而言并不意味着危机已经散去。未来能否按期筹集到足够的资金,才是解决企业生存问题的关键。

债权敞口本金余额1030.72亿

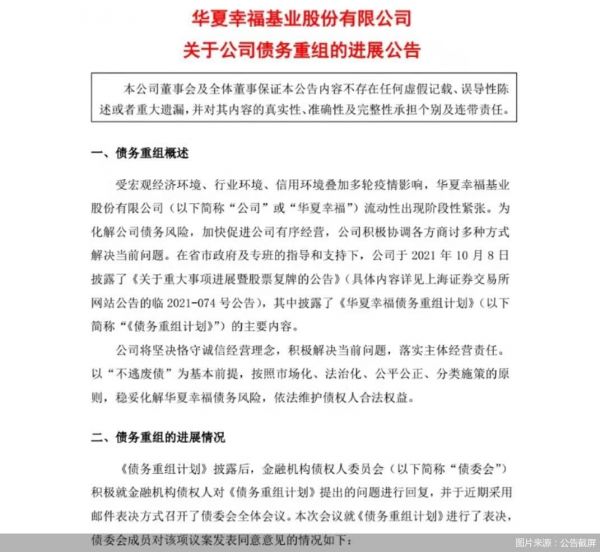

在《债务重组计划》披露后,华夏幸福金融机构债权人委员会(以下简称“债委会”)积极就金融机构债权人对《债务重组计划》提出的问题进行回复,并于近期采用邮件表决方式召开了债委会全体会议,会上就《债务重组计划》进行了表决。从表决结果来看,此次债务重组计划获华夏幸福债委会表决通过。

截至目前,华夏幸福债委会成员持有的债权敞口本金余额为1030.72亿元,占债委会全体成员债权敞口本金余额比例为80.75%;同意票数为82票,占债委会全体成员总票数的71.93%;所代表的无财产担保金融债权金额为643.02亿元,占债委会全体成员的无财产担保金融债权总金额的83.95%。

对于后续的工作安排,华夏幸福方面回应称,将在省市政府及专班的指导下,召集公司债券持有人会议,对债务重组相关事项进行审议表决。届时,对于已加入债委会的持有人,原则上应在持有人会议上对《债务重组计划》投出同意票。根据相关法律法规、规范性文件以及公司章程的规定,积极推进债务重组协议洽谈、签署等《债务重组计划》有关事项的落地。

截至12月9日收盘,华夏幸福报3.5元/股,涨幅3.86%,总市值136.98亿元。

危机还未过去

从上述表决结果来看,华夏幸福《债务重组计划》获得了大部分金融机构债权人的接受和支持,协议重组工作取得了阶段性进展。不过多位业内人士对此也直言,华夏幸福的流动性危机仍然存在,企业的偿债压力仍然不容小觑。

“由于债务规模较大,此次重组方案获通过,对于华夏幸福而言也并不意味着危机完全过去。”诸葛找房数据研究中心分析师关荣雪向北京商报记者表示,重组方案获债委会表决通过,只能说意味着华夏幸福的主要金融负债展期为5-8年,或将为其后续恢复造血赢得一些时间,同时在一定程度上增强企业后续应对债务压力的信心。

同策研究院资深分析师肖云祥也向记者表示,说华夏幸福“危机已过”目前还为时尚早,毕竟债务并没有消失,只是在归还方式、归还日期及利率等方面得到债权人同意。后续,华夏幸福还须积极筹集资金来偿还现有债务。

一位接近华夏幸福债务重组小组的知情人士称,华夏幸福的债务相当负责,不但拥有暴雷房企都有的问题,更与地方有的密切的关系。“平安牵头的债务小组一直都在河北,问题很棘手,目前大股东肯定是不会继续投入,新的投资者也是很难引入,所以筹资的问题对于尚未能恢复到正常销售状态的华夏幸福来说,其实有点死循环的节奏。”

“债务重组计划获得通过,对于公司而言可降低偿还压力,但须看到的是,能否按期筹集到足够的资金,才是解决企业生存问题的关键。” 肖云祥说道。

据悉,自今年2月初第一次公告债务违约以来,在为期10多个月的时间里,伴随着后续14份“未能如期偿还”公告的相继披露,华夏幸福的债务违约规模已从最初的52.55亿元升至千亿。据华夏幸福此前公告,截至11月29日,该公司累计未能如期偿还债务本息合计1013.04亿元。

在企业违约债务规模不断攀升的过程中,华夏幸福涉讼资金的规模也在一路走高。北京商报记者梳理企业公告发现,截至2021年12月,华夏幸福近12个月内发生的诉讼、仲裁事项涉案金额累计约71亿元,占公司最近一期经审计归属于母公司股东的净资产的11.5%。

另据华夏幸福12月3日晚间发布公告,14只有待偿付的债券已经摆在了企业面前。公告显示,华夏幸福对这部分债券安排了两种偿付方式:一是现金偿付+信托受益权份额抵偿+展期清偿的方式进行综合偿付;二是拟出售公司通过债务置换方式承接。

据悉,上述14只有待偿付的债券分别为:15华夏05、16华夏01、16华夏02、16华夏04、16华夏05、16华夏06、16华夏债、18华夏01、18华夏02、18华夏03、18华夏04、18华夏06、18华夏07、19华夏01。

销售承压态势未解

“其实华夏幸福危机的爆发,与其布局不无关系。该公司主要布局在环京区域,而这些城市在较早的时候执行了严格的调控政策,使得公司销售大幅下降。另外公司产业地产业务沉淀了大量资金,最终在种种因素影响之下,使得公司遭遇危机。”在肖云祥看来,后续华夏幸福应全力做好销售和资产处置工作,如果有政府工作组介入的话,整个过程向积极的方向发展的可能性更大。

如肖云祥所言,做好地产销售工作,显然是接下来华夏幸福保障自身偿债能力的一大重要举措。不过从现实情况来看,在对外表态“千方百计竭尽全力维持公司正常生产经营”之外,多次在公告中强调“抓销售、促回款、保现金流”的华夏幸福,销售似乎已经成为了企业的“难言之隐”。

北京商报记者梳理发现,最近半年以来,华夏幸福的销售月报甚至季报已经连月 “难产”。在近期房企相继披露11月销售简报之际,华夏幸福的销售情况还尚未有动静传出。

值得一提的是,在稍早前回复上交所的监管问询函中,华夏幸福曾提及,在房地产业务方面,一是受行业整体下行影响,如果未来发展趋势持续,整体销售压力会继续加大,叠加疫情反复,尤其是环京地区管控更加严格,销售价格有进一步下降的风险,二是如果原材料及人工成本等持续上升,两个因素都会使房地产业务毛利率存在进一步下滑的风险。

关荣雪分析指出,从华夏幸福自身发展面来说,首先对于资金压力的缓解工作仍然不可忽视,应加快资产处置回款以增强企业的资金流动力;同时,在资产处置方面既要提高效率也要结合企业发展战略方面考量,对于可观的资产可适当选择保留,提升产品质量。另外,房地产市场逐渐进入管理红利的时代,完善与加强企业管理模式也是很有必要的。另外,在业务经营层面也多需发力,加快产品去化,提升企业造血能力。

“而从市场舆论角度来说,企业须更加积极应对当前危机,高效、负责任的态度对于市场来说也更为重要,将在一定程度上重塑企业形象。” 关荣雪分析道。

北京商报记者 卢扬 荣蕾

(责任编辑:王治强 HF013)相关知识

拆解华夏幸福债务重组方案:卖资产偿债千亿,展期等解决剩余债务

华夏幸福公布债务重组计划 金融机构债权人会议顺利召开

回笼资金约750亿元!华夏幸福拟定债务重组计划

华夏幸福复牌涨停 此前曾披露“初步拟定债务重组计划”

华夏幸福债务重组计划出炉 包括卖出资产回笼资金约750亿元等

网传河北新空港将成为华夏幸福重组主体

华夏幸福公布债务重组计划:卖出资产回笼资金约750亿元,将于10月8日复牌

华夏幸福公布债务重组计划:卖出资产回笼资金约750亿元

快讯|华夏幸福公布债务重组计划:卖出资产回笼资金约750亿元

债务压力持续,华夏幸福卖掉武汉项目

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105881

- 2婆婆对儿媳说的暖心话 婆婆喜 94657

- 3女生戴14号戒指算粗吗 正常 94565

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42490

- 7杨燕军 | 医院建筑的顶层设 38970

- 8泰安国悦山180平下跃美式风 32129

- 9积木家装修公司正规吗?选装修 26153

- 10农村现代简约自建房图片 25988