新城控股下调销售目标 毛利率下降、偿债能力降低

作者:李霞

4月16日,据上交所披露,发行人为新城控股(601155.SH)的华西证券―新城吾悦商业物业第一期资产支持专项计划已获上交所通过。债券品种为ABS,拟发行金额29.47亿元。

9日,新城控股发布3月份经营简报。3月,新城控股实现合同销售金额约142.58亿元,同比下降38.16%,环比增长158.34%;销售面积约136.68万平方米,同比下降 30.49%,环比增长216.32%。可以看出,3月疫情影响减弱,各地复工率回升,居民购房需求有所释放,新城控股整体销售情况有所改善。1-3月,新城控股累计合同销售金额约309.81亿元,比上年同期下降33.68%,累计销售面积约285.82万平方米,比上年同期下降31.17%。受疫情影响,新城控股一季度业绩目标完成率仅为12.39%。

近日,“烟台高管性侵养女”事件闹的沸沸扬扬。不禁让人想起,去年7月发生的另一起“高管猥亵幼女”事件--新城控股董事长王振华涉嫌猥亵儿童被上海警方刑事拘留。后续事件进展如何,暂时还不得而知,但新城控股现状如何?

销售增速有所放缓,毛利率下降

新城控股于1993年成立于常州,经过近10年打拼王振华于2001年推动了新城控股地产在B股借壳上市。2015年12月,新城控股在上海证券交易所A股上市,成为国内首家实现B转A的民营房企。自实现B转A以来,新城控股的销售额和销售面积均保持高速增长,一直被称为业界“黑马”。目前,新城控股集团总部设于上海,已成为住宅地产和商业地产的全国综合性地产集团。

由图1,从近5年新城控股的合约销售情况来看,2015-2019年新城控股实现合同销售金额分别为319.29亿元、650.60亿元、1264.72亿元、2210.98亿元和2708.01亿元。在过去的5年中,新城控股合约销售额增速分别为30.30%、103.76%、94.39%、74.82%和22.48%。明显看出新城控股合约销售情况前四年增长强劲,4年翻了7倍,去年销售增速大幅放缓。与其相对应的合约销售面积也保持逐年增长的趋势且去年增速放缓,2015-2019年新城控股的合约销售面积分别为345.98万平方米、575.00万平方米、928.28万平方米、1812.06万平方米和2432万平方米,同比增速分别为25.00%、48.76%、61.44%、95.21%和34.21%。

2019年,新城控股的销售降速与房企政策趋紧的大环境有必然联系。但7月的“黑天鹅”事件或许也是影响其增速的主要原因之一。

因“黑天鹅”事件带来的影响以及疫情冲击,2020年新城控股主动下调销售目标至2500亿元。对此,新城控股解释称,因2019年整体拿地投入占比不高,同时叠加疫情的影响导致地方政府很多土地出让延后。2020年新城控股整体可售货值近4000亿元,按照去化率60%左右(往年合理区间)计算,同时考虑疫情影响,公司树立2500亿元的销售目标。此外,新城控股表示不会往收缩方向发展,中长期目标是行业排名维持在10名左右,将“增量”转向“提质”,由“冲规模,提排名”转为“以资本回报率为核心,聚焦利润”。

在营收利润方面,据新城控股2019年度财报显示,报告期内实现营业收入858.47亿元,同比增长58.58%;扣非净利润99.8亿元,同比增长31.4%;归母净利润为126.54亿元,同比增长20.61%。

从财务数据来看,新城控股表现亮眼。值得注意的是,2019年新城控股126.54亿元的净利润中有超过20%以上比例来自公司投资产房产公允价值变动收益。2019年新城控股年报显示,投资性房地产公允价值变动损益为26.47亿元,占当期126.54亿元净利润总额比例高达21%。在整个房地产市场走势已经出现下行压力的情况下,这为新城控股未来的利润表现增添了新的不确定性。

此外,2019年新城控股将45.24亿元的利息支出采取了资本化处理,此举相当于减少财务支出,增加利润。尽管不少房企通过资本化利息支出来调节利润,但这也变相增加了公司未来利润表现的压力。

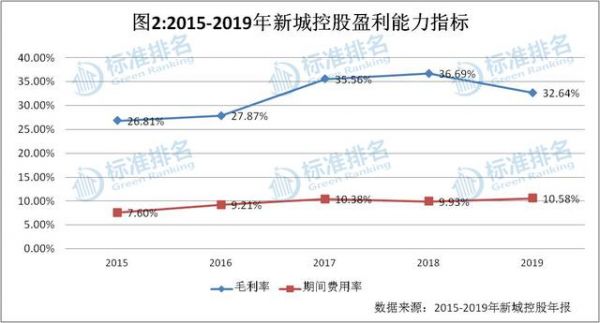

在地产开发业务中,新城控股采用“住宅+商业“双轮驱动模式,2019年新城控股住宅业务、综合体业务分别实现销售收入422.67亿元和380.56亿元,对应的毛利率分别为25.6%和36.96%,较2018年,这两块业务毛利率均出现下滑。其中,因2019年新城控股三四线城市销售金额占比超过60%,二线城市占比下降至32.8%即城市能级较低,导致住宅业务毛利率同比大幅下滑8.69个百分点,导致新城控股整体毛利率由36.69%下降至32.64%。

在毛利率下降的同时,新城控股期间费用率上升。2019年新城控股期间费用率达近5年最高值10.58%。其中,管理费用同比增长68.55%至38.20亿元;销售费用同比大幅增长92.81%至43.72亿元。对此,新城方面解释称,费用高主要系人员增长导致。由于公司住宅开发事业部年初计划配置人员较多以及商业开发事业部因规模化拓展需要储备了必要的管理团队,公司员工人数由2018年底2万名增长到2019年底的 2.8万名。

此外,3月30日,新城控股发布公告称,公司董事兼联席总裁袁伯银因个人新事业发展需要正式辞职。仅在10天之前,新城控股主管商业管理事业部的联席总裁陈德力离职。十天之内连失两员大将,频繁的人事变动也增加了新城控股未来盈利的不确定性。

拿地放缓,预收账款周转率下降

从土地资源来看,2019年上半年,新城控股通过招拍挂、收并购等于北京、天津、西安、重庆、武汉等重点一二线及中西部省会城市积极加仓。半年报显示,2019年上半年新城控股新增土地储备80幅,总建筑面积达2459.20万平方米,同比增加18.58%,拿地平均楼面地价约2989元/平方米。

“黑天鹅”事件发生后,新城控股就迅速停止了拿地动作,并开始转让、出售部分项目以求快速回笼资金。

据不完全数据统计,“黑天鹅”事件前,新城控股拿地金额达625亿元,2019年下半年,新城控股几乎没有新增土地,拿地金额仅为44亿元,反而受“黑天鹅”事件影响,断臂求生,卖出了不少地。资料显示,2019 年7月起,新城控股为确保流动性安全,累计转让了24个项目的全部或部分股权,获得资金118.56亿元。

年报显示,全年新城控股共计新增土地储备共72幅,总建筑面积2508.47万平方米,平均楼面地价为2421.48元/平方米,商业综合体项目新增1443.75万平方米。报告期末,新城控股在全国105个大中型城市合计拥有土地储备10220.34万平方米的计容建筑面积,土地储备倍数为4.20,足以满足未来4年左右的开发运营所需。

在城市能级方面,新城控股在全国最具经济活力和人口密度最高的地区布局,其中一、二线城市占总土地储备的38.30%,长三角区域三、四线城市土地储备占比36.00%。

新城控股2019年三季度反映公司去化情况的指标“存货/平均预收账款”为1.46较年初的1.72下降15.12%,相对处于行业较低水平,去化压力较小。

另外,报告期内新城控股已售未结转面积较多,大量未结转项目积压,导致新城控股的预收账款较2018年末增加了67.19%,预收账款周转率降至0.54。预收转款周转率代表预收账款结转营收的速度,新城控股还需进一步对此加强。

偿债能力降低

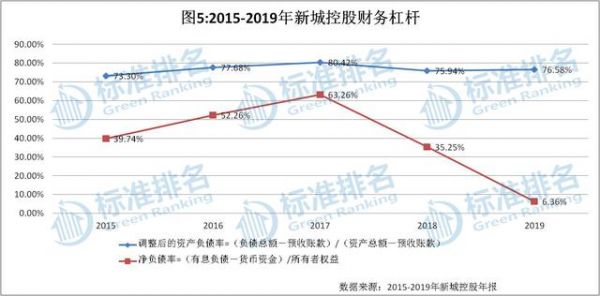

由于2019年下半年新城控股拿地大幅减少,从而导致拿地和工程开支减少,使得报告期内新城控股的财务杠杆下降。截至2019年末,新城控股的负债总额4002亿元,总资产4621亿元,有息负债为678.83亿元。调整后的资产负债率为76.58%,较2018年末的75.94%略有上升。

而调整后的净负债率大幅下降至6.36%。新城控股对此称:净负债率下降最大的原因是公司2019年下半年基本未拿地。对房地产行业来说,最大的资金流出就是拿地和工程开支,拿地减少导致净负债率的下降。

在融资方面,新城控股上半年发行21亿元公司债、总额度为6亿美元的高级美元债券、15.58亿元的交易商协会ABN、10亿元中期票据、6亿元超短期融资券。但是出事之后,新城控股的融资一度被斩断。8月起,已有数家城商行逐步恢复了对新城控股的新增贷款,且已经完成部分款项的提款。但2019年末新城控股融资活动现金流入为816.1亿元,而上年同期为933.8亿元,同比下降12.6%。融资活动产生的现金流净额由2018年的358.9亿元,转为负值,为-155.2亿元。

2019年全年,新城控股在中国银行间市场先后发行中期票据、超短期融资债券和资产支持票据,共募集资金31.58亿元;在上交所平台完成公司债券的发行,募集资金21 亿元;在境外通过发行高级美元债券,募集资金9.5亿美元。截至报告期末,新城控股整体平均融资成本为6.73%,略高于去年同期。

截至2019年末,新城控股账上有货币资金639.4亿元,能覆盖短期借款6.7亿元以及一年内到期的非流动负债237.4亿元,调整后的速动比率为0.88,低于标准值“1”,调整后的现金比率为0.38,短期偿债能力欠佳。

但公司反映长期偿债能力的指标“(货币资金+存货+投资性房地产-预收账款)/全部债务”自2015年上市以来,一直呈现逐年下降趋势,2019年末该指标为0.41与上年持平,显示新城控股长期偿债能力较弱。

另据国家发改委主管的中国投资协会、第三方绿色评级机构标准排名和中国证券市场设计研究中心旗下《财经》杂志联合调研编制的《2019中国房企绿色信用指数TOP50报告》显示,新城控股并未上榜。

相关知识

新城控股下调销售目标 毛利率下降、偿债能力降低

新城控股:销售目标调降200亿元,正寻找商业项目退出机制

新城控股:今年销售目标降7%,新开30座商场

新城控股:今年销售目标降7%至2500亿,新开30座商场

新城控股:今年销售目标降7%至2500亿 新开30座商场

销售额持续稳定增长,金辉控股长期偿债能力较强

富力地产:一季度销售额同比降三成 下调销售目标至1520亿

新城控股:今年目标2500亿元,以稳为主

“地产黑马”定负增长目标!新城控股:因疫情目标下调7.7%

调低销售目标,新城控股也变保守,但“少帅”王晓松说不是要收缩规模

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105881

- 2婆婆对儿媳说的暖心话 婆婆喜 94657

- 3女生戴14号戒指算粗吗 正常 94565

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42490

- 7杨燕军 | 医院建筑的顶层设 38970

- 8泰安国悦山180平下跃美式风 32129

- 9积木家装修公司正规吗?选装修 26153

- 10农村现代简约自建房图片 25988