新城控股年报解读:手握639亿现金 稳健增长背后的财务底牌

2019年之于新城控股,风财讯“年度房企词典”中曾用了一个词——逆水行舟。

“逆流”来自黑天鹅事件,也来自整个房地产行业逻辑的改变。

从已发布年报的房企业绩可见,万科、碧桂园、恒大等龙头房企业绩增速整体放缓。2019年500强房企总资产增速回落了8.33个百分点。

地产行业终将见顶,而当只有结构性投资机会时,房子的价值会由边际定价,变成收益还原法;房企的价值,也会从加杠杆、做增量的能力,回归到取得最大收益的能力。

3月27日新城控股(601155.SH)交出的成绩单,称得上亮眼,正是因为它收入结构的蜕变。

数据显示,2019年新城控股营业收入858.47亿元,同比增长58.58%;其中全年租金及管理费收入增长至40.69亿元,同比大幅上涨92.3%。

目前新城控股项目总数量500余个,吾悦广场已达122座,吾悦的收入和项目数占比,都有进一步提升。

吾悦广场的主力带动下,新城控股2019年的归属于上市公司股东的净利润126.54亿元,同比增长20.61%;扣非归母净利润99.8亿元,同比增长31.4%。

这意味着,新城的商业部分已经能自我成长并输血集团,新城控股实现了真正意义上的“双轮增长”。

如果说住宅代表着量级和现金流的维持,商业代表着净利和估值的成长力,那么这个商业模式,决定了新城控股的可持续成长能力,以及长投价值。

拆解生长力:联动取地+集中长三角

拿地手法是生存和生长能力的体现。

然而“招拍挂坚挺”是行业常态,即使受疫情影响,2020年2月土地成交创新低,溢价率依然同环比上升1.2%和0.9%,

那么在高价中低价拿地,便是结构性机会。

新城控股表现出的一项生长力,便是差异化的拿地能力。

年报显示,2019年新城控股的土地平均价格成本2421.48元/平,是招拍挂均价的一半不到(同策监测2016年中数据,全国一二三线城市平均成交楼板均价6373元/平),甚至低于两家以收并购著称的房企2019年的拿地均价(4000元/平以上)。

其中,吾悦广场的平均拿地价格,仅1352元/平。 如果按新城控股项目的平均体量约50万㎡计算,不考虑税收等成本,粗计组合拿地的成本或能比普通拿地成本节省近20亿元。

从年报数据可见,2020年竣工的吾悦广场(含住宅),平均投资成本在40亿,即两块地节约的钱,基本上就可以再新建一个50万㎡的吾悦广场综合体。

好不夸张地说,“双轮模式”不仅是新城控股拿地的利器,更是循环成长的“挤奶器”。

谈及生长,还值得注意的一点是,土储结构。

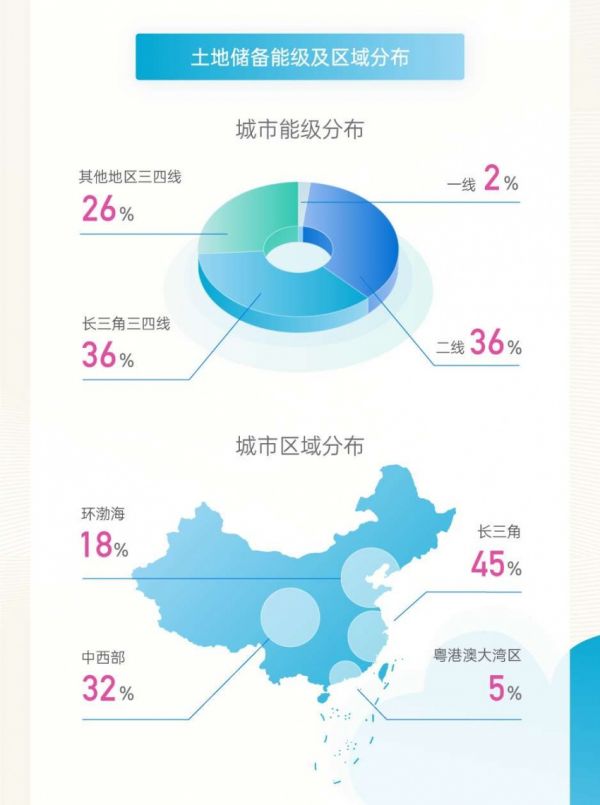

在2019年新城控股1.24亿平(2018年为1亿平)的土储中,一、二线城市土储占比38.30%,其中长三角区域三、四线城市占比36.00%。

比如金华、镇江、湖州、太仓等,都是经济活跃、人口净流入的城市。

当中国城市化率达到60%后,区分城市价值的不是等级,而是人口流入能力,这是房企未来较量的关键。新城已经占下了一定优势。

评测盈利力:装配赚钱“安全垫” 毛利净利超均值

审视新城控股的利润,会发现“住宅+商业”的双轮模式,给它安装了一个盈利“稳定器”。

风财讯从财报看到,2019年新城控股房地产开发销售毛利率30.98%,物业出租及管理的毛利率67.56%,后者是前者赚钱能力的近1倍。

整个2019年,新城控股归母净利率为14.74%,毛利率达32.64%,加权平均净资产收益率为36.86%,ROE水平均处于行业前列。

并且商业经营的毛利率波动也比地产开发销售更小,这意味着有成熟“商+住”模式的房企,会比纯住宅企业,更能保本赚钱。

有资深分析师测算称,基于选址、设计、运营等精细化计算,新城做吾悦广场的投资回报,能够达到7%。

一个平均体量的商住项目,完整开发后的净利润,接近一个吾悦广场的新建成本,即做完一个项目就可以挣到一个吾悦广场。

风财讯注意到,虽然就收益率而言,目前商业不及住宅部分的收益高,但以吾悦广场自身每年的收租收入来看,即使不考虑培育期与成熟期的租金涨幅,“吾悦广场”都是新城控股一个只赚不赔的“吸金石”。

毫无疑问,新城控股近年发展吾悦广场,可谓不遗余力。

今年以来,新城控股更是加快了速度。据不完全统计,1月份至今,新城控控接连于江苏宿迁、广东肇庆、贵州贵阳、贵州黔南州、山东泰安、天津、江西南昌、云南昆明、江苏连云港、云南保山等地新增一批项目,其中就包含多个新城吾悦商业综合体项目。

预判发展力:一降一稳 “躬身”定标2500亿

2019年新城控股表现出规模增、利润稳的健康态势。

评估未来2-3年的发展能力,“量”看预收款,“质”债金结构。

年报数据显示,新城控股的预收账款大幅增加至1970.18亿元。

一套房的利润,经过2-3年左右可以体现在财报上,近2000亿的待结转货值,即使0拿地的极端情况,也能保证新城控股2-3年的营收和利润,何况新城控股拿地便宜。

风财讯按照权益占比70%,扣非净利润率10%计算,预计新城控股未来三年累计能够实现的(静态)扣非归母净利润起步在360亿元(时间折现和投资性房产的增值两相抵消)。

负债层面,新城控股2019年剔除合同负债和预收款项后的资产负债率为76.53%,和去年基本持平;净负债率为16.36%,同比下降32.85%。

这样的债务情况,对应2019年末在手现金余额639.41亿元,现金短债比超过2倍,经营性现金流净额为435.80亿元,杠杆安全度很高。

新城控股的财务上表现出了稳步降杠杆、稳健经营的特征。

在这样的基础上,审视新城控股的2020年目标,其实审慎偏保守。

考虑到疫情对销售、工程等的直接影响,今年新城的销售目标定为2500亿元,计划新开业吾悦广场30座、到2020年底开业总数达到93座,全年租金及管理费收入目标为55亿元。

不过,这也体现出这家公司追求稳健发展的风格。

来源:风财讯

相关知识

新城控股年报解读:手握639亿现金 稳健增长背后的财务底牌

2019年归母净利润126.5亿 新城控股实现稳健高质量增长

年报点评|新城控股:登高 站稳

手握现金超429亿元 净负债率下降至64% 禹洲集团稳健前行底气十足

新城控股上半年归母净利润32.04亿 同比增长23.59%

新城控股上半年归母净利润同比增长23.59%至32.04亿

财务稳健资金充裕 大发地产提速增效高质增长

解读蓝光发展2019年年报:高质量增长背后的战略定力

新城控股:2019年营收858.47亿元

融创“卖卖卖”背后: 手握1257.3亿现金,但几乎一半处于受限状态

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106208

- 2婆婆对儿媳说的暖心话 婆婆喜 95263

- 3女生戴14号戒指算粗吗 正常 95179

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42822

- 7杨燕军 | 医院建筑的顶层设 39575

- 8泰安国悦山180平下跃美式风 32729

- 9积木家装修公司正规吗?选装修 26754

- 10农村现代简约自建房图片 26619