融创服务:非业主增值业务“喧宾夺主”

善于经营的他,眼光一直很独到,穿梭在买与卖之间,融创中国(01918.HK)仍有充裕现金。

分拆物业上市,最初并不在孙宏斌的计划中。2015年他曾表示是,现在还看不到转型需要,仍看好房地产行业,分拆物业上市很荒唐。

不过,此一时彼一时,物业已不是之前房产企业的“鸡肋”,而成了“香饽饽”

风来了,想不飞都难。物业股受到资本青睐,头部房企分拆物业上市早已不是新鲜事,今年更是扎堆涌入港股。

今年5月,融创中国的股东大会上,汪孟德透露,融创服务今年有安排上市的计划。接下来的两个月内,传闻融创服与机构对接,准备上市的消息便不断。

8月6日晚的一纸招股书,算是给传闻一个官方回应。不到3个月的时间,融创服务已做好进入港交所的前期准备。

孙宏斌没有忘记跟随自己的功勋老将。据招股书,上市后,融创执行董事汪孟德、曹鸿玲,独立非执行董事王励弘将拥有一定数额的融创服务股权,但具体持股比例尚未公布。

增值服务占比过半

增长快,是融创服务分拆上市的底气。

“超16年的发展,获认为中国增长最快的大型领先物业管理服务商。”招股书中这样形容融创服务。根据中指院的统计,融创服务2019年的整体增长率为104.5%,排名行业第一。

放眼近三年,融创服务增长的确迅猛。

2017年—2019年,融创服务分别实现收入11.11亿元、18.41亿元及28.27亿元,年复合增长率为59.5%;利润分别为4300万元、9830万元及2.69亿元,年复合增长率为150.7%。

融创的物业服务最早可追溯到2004年,先后在天津、重庆成立物业管理公司,开始提供物业管理服务。

最开始的功能仅仅是作为融创地产业务的配套服务,随着融创中国地产业务的快速进阶,融创物业的规模随之快速扩大。

招股书中提到,融创物业形成全国八大区域、五大(京、津、沪、渝、杭)核心城市的战略布局,并启动集团化的管理模式。

截至2020年5月31日,融创服务合约建筑面积增至2.27亿平方米,物业项目达635处,包括 405处住宅物业及230处非住宅物业,在管建筑面积总量1亿平方米,覆盖中国26 个省、自治区及直辖市的78个城市。

“融创物业的规模、这两年提升的能力和水平都做得非常扎实。”正如此前融创中国行政总裁汪孟德所说,融创服务的在管建面中,86.2%位于中国的一线及二线城市。

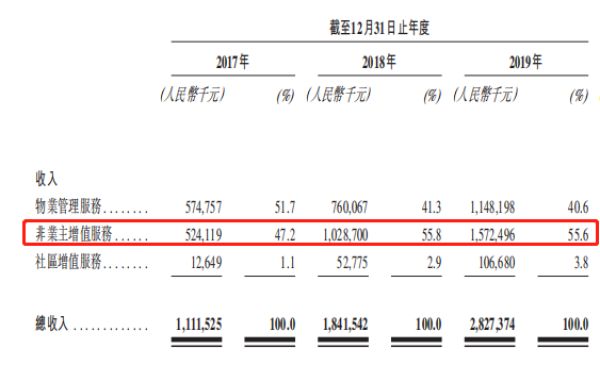

据介绍,融创服务的主要业务分为物业管理服务、非业主增值服务、社区增值服务三大板块。

三大业务同频增长,增值服务增长尤为亮眼,已露出赶超物业管理服务,担纲收入主力的苗头。

非业主增值服务比重从2017年的47.2%,升至2019年的55.6%,以15.72亿元成为2019年收入的重头;社区增值服务虽占比不足4%,但近三年也是一路飞涨,从不足1亿元,增至2019年的1.07亿元。

增值服务瓜分了物管服务的比重。2017年—2019年物业管理服务比重持续下降,从2017年的51.7%减少至2019年的40.6%,以11.48亿元居于2019收入亚军之位。

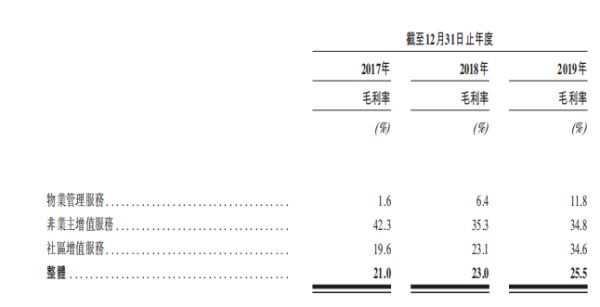

相较而言,增值服务的毛利率远远高于物管服务,2019年非业主增值服务、社区增值服务的毛利率达到34.8%、34.6%,物业管理服务的毛利率虽从2017年的1.6%一路增至2019年的11.8%,但仍落后于增值服务。

也正是高毛利率增值服务比重的加大,推高了融创服务的毛利率整体水平。数据显示,2017年至2019年,毛利率分别为21%、23%及25.5%。

清空借款

与大多数从地产分拆出的物业相似,融创服务的在管面积主要来源于融创集团。

截至2019年末,超九成收入都由融创集团开发的物业所供给,外拓项目收入贡献尚不足1%。

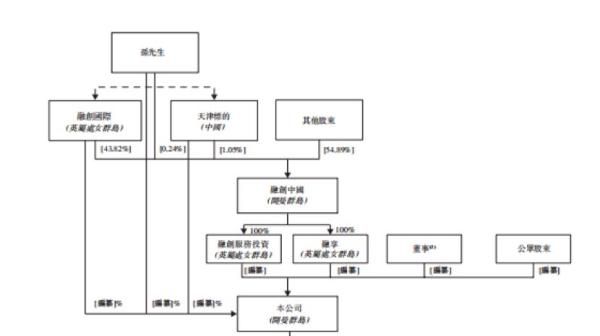

招股书中提到,目前,融创中国拥有融创服务100%权益。待建议分拆及上市完成后,融创中国预期将拥有融创服务不少于50%权益,而融创服务将仍为融创中国的附属公司。

这意味着,未来,融创中国仍将会继续给融创服务输送面积。

不过,融创服务有意拓展第三方项目。

2019年11月,整合成都环球世纪;2020年5月,收购开元物业管理,使得合约建面增加超1亿平方米,从3月31的的1.69亿平方米增至5月31日的2.27亿平方米。

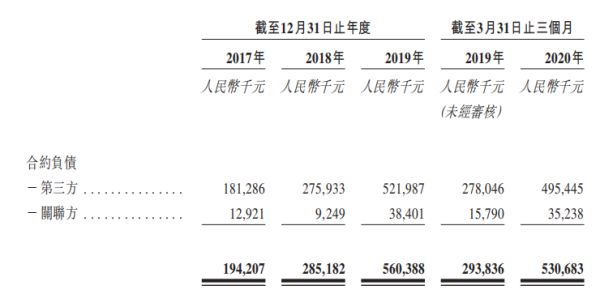

这从提前锁定未来收入的合约负债也可以看出来。2017年—2019年,来自第三方的合约负债比重一直在九成以上,分别为1.81亿元、2.75亿元、5.22亿元,2020年前三个月,第三方已达4.95亿元,几乎逼近去年全年。

收并购方面,孙宏斌很会权衡全盘资金的流动。

今年6月15日,融创服务向一家银行借入770万元的款项,用作一般营运资金。不过,15天之后,融创服务就将此笔借款归还。截至递表之前,融创服务无任何银行融资、未偿还借贷资本。

然而,归还贷款并没有影响现金的充裕度。

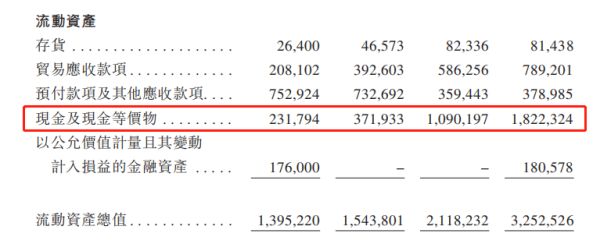

截至2019年底,融创服务在手现金10.9亿元,同比大增193%。2020年一季度末,现金增至18.22亿元,3个月内增幅高达67.2%。

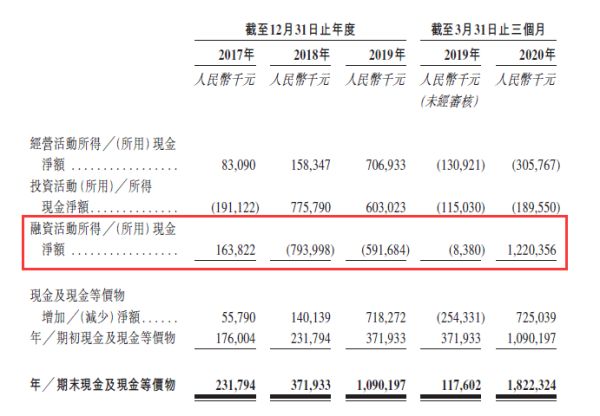

乐居财经了解,现金流大增主要源自股东注资。2020年一季度末,股东注资12.26亿元,融资现金流净额回正并大增至12.2亿元。同时,经营现金流及投资现金流净额分别为-3.1亿元、-1.9亿元,三大现金流合计净增7.25亿元。

上市筹谋

融创分拆物业上市的声音,早在2019年就开始了。

传言起于融创的一则人事变动。2019年9月,融创将老将曹鸿玲推上融创服务集团总裁的位子,熟谙财务的她进入融创服务,业内纷纷猜测,融创在为分拆物业上市准备了。

根据官网介绍,融创服务业态涵盖高端住宅(别墅及城市豪宅)、普通住宅、商业、写字楼和城市综合体。

进入2020年,融创服务的调整还在继续。1月,融创服务法定代表人由汪孟德变更为曹鸿玲;3月,融创对内再强调,执行总裁兼服务集团总裁曹鸿玲,不再分管财务管理中心、审计监察中心,精力将更多集中到物业板块。

从物业更名到派重臣管理,再到新近的重新排兵布阵,再度引发业内对融创物业分拆上市的猜想。

今年5月的股东大会,孙宏斌没有出现,不过,会上,管理层松口:今年物业有安排上市的计划,砸实了上市的猜测。

当时虽说没有一个刚性的上市时间安排,但对融创物业抱有很大信心。“物业上市后,对资产结构、提升净资产、降负债率有很大支持。”汪孟德在会上解释了物业上市的价值。

递交的招股书中,汪孟德、曹鸿玲出现在了融创服务高管层,一个主管战略,一个负责经营决策。

汪孟德任融创服务的董事会主席兼执行董事,负责指导集团的整体发展及制定业务战略,曹鸿玲任执行董事兼行政总裁,负责集团的日常管理、整体战略制定、业务规划及运营决策。

从去年开始,至递表之前,融创服务的业务扩充、人事调整,透露着融创强化物业之心,也足见对于物业上市,融创也是做足了准备的。

相关知识

融创服务:非业主增值业务“喧宾夺主”

融创服务提交招股书解读:增值与物管平分秋色

融创中国分拆融创服务赴港上市

融创服务欲弥补外拓短板 毛利率低于行业均值

融创分拆旗下融创服务赴港上市,在管建筑面积达1亿平方米

行业品质标杆 融创服务正式赴港上市

融创中国分拆融创服务赴港上市 在管面积1亿平方米

融创服务披露招股书,开启赴港上市计划 行业品质标杆

融创2019年业绩稳健增长 高品质服务成行业标杆

IPO视界|融创服务:借力资本东风 整合成效初显

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106547

- 2婆婆对儿媳说的暖心话 婆婆喜 95925

- 3女生戴14号戒指算粗吗 正常 95843

- 400后法定结婚年龄 结婚登记 65413

- 5燃气灶怎么选?跟随方太高效直 54872

- 6男生戴戒指的含义图解 女生戒 43175

- 7杨燕军 | 医院建筑的顶层设 40236

- 8泰安国悦山180平下跃美式风 33386

- 9积木家装修公司正规吗?选装修 27404

- 10农村现代简约自建房图片 27290