碧桂园服务2022年在管面积稳健扩张,净利遭腰斩,一年期短债激增80%

莫欣/文

3月29日午间,碧桂园服务披露了2022年年报,在放缓收并购脚步之后,碧桂园服务迎来了收入增长、毛利率下滑、净利润腰斩、一年期短债激增、商誉或存减值风险的“阵痛期”。

报告期内,实现收入413.66亿元,同比增43.4%,毛利102.57亿元,同比增15.7%,整体毛利率降幅达5.9个百分点,降至24.8%,而归属股东净利润19.43亿元,同比减少51.8%。

碧桂园服务称,归母净利润降幅超50%,主要因报告期内受疫情等一定因素影响所致,此外还包括此前收并购若干公司带来的商誉及其他无形资产减值等因素导致。

碧桂园服务在年报中表示,董事会建议宣派末期股息每股人民币14.40分(2021年:每股人民币29.95分)及特别股息每股人民币22.81分(2021年:无),以答谢全体股东对本公司的不懈支持与信任。

毛利率进一步走低

细分业务领域来看,碧桂园服务的主要收入包括物业管理服务业务、社区增值服务、非业主增值服务“三供一业”业务、城市服务及商业运营服务业务。

其中作为主营业务的物业管理服务业务2022年的收入为228.55亿元,同比增长65.7%,业务占比较去年提升了7.5个百分点,达到了55.3%。但毛利率则由2021年的30.3%,下降至今年的25.5%。

而2021年年报中,碧桂园服务曾披露,物业管理业务毛利率下降了4.3个百分点,至30.3%。

碧桂园服务在2022年年报中直言,毛利率的下滑,主要因此前收并购锁带来的无形资产-合同及客户关系及品牌的摊销成本增加,此外,若干新收购公司的毛利率偏低等因素导致。

主营业务收入方面,第三方物业开发的收入占比正逐步走高,并且在管面积也是稳步扩张。

其中由碧桂园开发的物业收入为95.62亿元,收入占比从去年的55.2%,下降至今年的41.8%。由第三方开发的物业收入为132.92亿元,收入占比则稳步提高至58.2%。

具体的在管面积方面,除「三供一业」业务外,碧桂园服务的合同管理面积约为16.01亿平方米,收费管理面积约为8.69亿平方米,分别较2021年同期增长了164%、103.4%。

不过具体到毛利率方面,不仅仅是主营业务的毛利率下滑,其他业务的毛利率也均出现不同程度的下滑。

财报披露显示,碧桂园服务2022年的社区增值业务、非业主增值服务业务、「三供一业」业务的毛利率分别下滑了7个百分点至53.5%、下滑了27.3个百分点至13.6%、下滑了2.8个百分点至8.8%。

与之对应的,社区增值业务、非业主增值服务业务、「三供一业」业务收入分别为40.17亿元、26.64亿元、41.17亿元。

一年期短债激增80%

财务方面,碧桂园服务或存在一定的隐忧。

财务报告披露,截至2022年年末,碧桂园服务银行存款及现金总额为113.76亿元,同比减少了3.2%。报告期内的经营活动所得现金净额为33.21亿元,小幅减少2.5%。

截至2022年末,碧桂园服务的流动资产净值约为96.62亿元,流动比率为1.4倍。

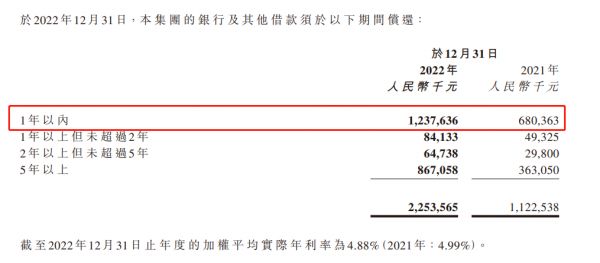

值得注意的是,根据碧桂园服务的年报披露,其目前存续的银行借款约为22.63亿元,其中1年内到期的银行借款约为12.37亿元,较去年激增80%,去年同期为6.8亿元。

截至报告期末,碧桂园服务的加权平均借贷成本为4.88%。

此外,截至2022年末,碧桂园的合同负债增加了14.46亿元,达到了59.81亿元。碧桂园服务表示,这主要受益于收费管理面积增加,以及物业服务费预缴款项等增长所致。

商誉减值或是业绩拖累主因

虽然在2022年初,碧桂园服务就放缓了收并购的脚步,但从年报披露来看,一些收并购的后遗症正慢慢浮现。

碧桂园服务此前在业绩快报中披露称,2022年归母净利润的下滑,其中一个原因就是商誉等无形资产减值等因素导致。在业绩快报发布次日,碧桂园服务早盘随即跌超10%。

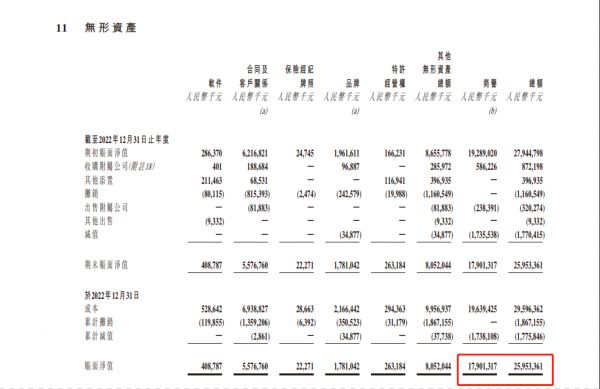

截至2022年末,碧桂园服务的无形资产约为259.53亿元。报告期内,碧桂园服务对此前若干股权收购公司商誉及无形资产减值金额约17.70亿元,同时,还对因收购产生的合同及客户关系、保险经纪牌照、品牌等发生的摊销金额约10.80亿元。两项数据对利润的影响约为27亿元。

截至报告期末,碧桂园服务的商誉达到179.01亿元,其中物业管理业务的商誉规模为150.53亿元。

有媒体援引碧桂园服务此前披露数据称,2019年12月末,碧桂园服务商誉和无形资产合计为16.3亿,占总资产比例13.3%。但到了2022年6月末,碧桂园服务商誉和无形资产合计高达286.3亿,占总资产比例42.2%。

早在不久前,瑞银的一份报告指出,由于碧桂园服务是行业龙头,去年业绩表现未及预期,可能会对其他物业管理公司产生负面影响,尤其是过去积极并购的公司,可能会产生商誉减值。

而光大证券此前也发布报告称,由于前期大规模并购,考虑收并购标的业绩和未来成长预期,预计碧桂园服务在2022年计提较大数额商誉减值,或为主要业绩拖累,2023年仍存在商誉减值的可能性。

相关知识

碧桂园服务2022年在管面积稳健扩张,净利遭腰斩,一年期短债激增80%

年报|华发股份:规模扩张弊端显现 明股实债频遭诟病

一季度房企融资遭“腰斩”

碧桂园中报:有息负债、融资成本下降 财务管控能力凸显

伍碧君:中期现金短债比1.9倍 市传融资红线对碧桂园是安全的

碧桂园服务2022年中期业绩:稳中提质,有序稳健发展

碧桂园服务半年内再增并购案 在管面积或超10亿平

德信中国:短期债务激增80%,不受限现金难以覆盖

坚持财务自律稳健发展 龙湖集团现金短债比升至4.55倍

2022中国上市房企经营稳健性研究与评估报告摘要(下)

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105881

- 2婆婆对儿媳说的暖心话 婆婆喜 94657

- 3女生戴14号戒指算粗吗 正常 94565

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42490

- 7杨燕军 | 医院建筑的顶层设 38970

- 8泰安国悦山180平下跃美式风 32129

- 9积木家装修公司正规吗?选装修 26153

- 10农村现代简约自建房图片 25988