“黑铁时代”偿债大年!碧桂园、恒大、佳兆业美元债列TOP3 均超百亿美元

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

近期,出台的一系列规范房企融资和预售资金使用的政策,一定程度上有利于房企再融资能力的恢复。但标普信评2月14日发布题为《房企流动性压力的缓解仍有待观察》的报告仍然认为,当前房企流动性压力仍较大。

我们认为,这主要是由于当前房地产开发企业大部分的现金流和货币资金沉淀在子公司项目层面,本部货币资金量较低,而总部却在2022年面临较大的偿债压力。正如此前正荣地产出现股债双杀的背后也是源于今年其海外债的偿债压力凸显。

鉴于此,大眼楼管梳理截止目前内房企的中资海外债存量情况。数据显示,今年内房企需偿还的海外债务规模达到约3000亿元,加上境内债2300亿元,相较于明后年,今后3年对于房企来说是都是“偿债大年”。

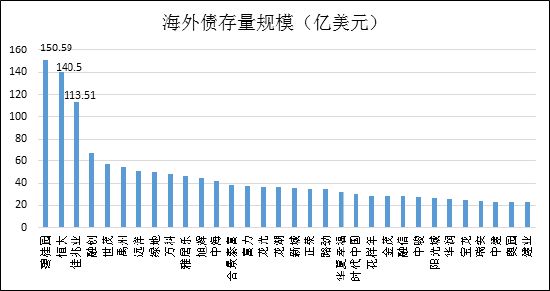

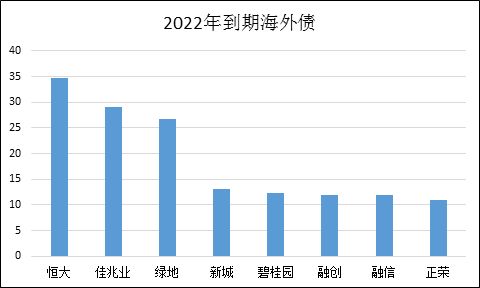

其中,碧桂园、恒大、佳兆业位列存量海外债规模前三甲,均超过百亿美元。2022年到期的海外债规模前三分别为恒大、佳兆业、绿地,均超过25亿美元,偿债压力不小。

海外债表现持续疲软 发债多为短期且成本较高

近期,包括世茂、龙光等头部房企在内的内房企海外债均遭到较大幅的杀跌,其中演绎的最为剧烈的要数正荣地产,截止发稿,过去3个交易日正荣地产股价跌去75%。Wind数据显示,包括2亿美元永续债在内,正荣地产今年要偿还的海外债规模超70亿元,此外公司去年中报数据显示,其一年内到期的债务达到203亿元,均显示,正荣今年的偿债压力较大。

实际上,iBoxx中资美元债指数走势显示,自去年下半年以来,内房企的中资美元债,无论是投资级还是投机级,都呈趋势性下滑走势。其中投资级从222下滑至217,风险更大的投机级则从320下滑至248,降幅达22.5%。如龙光目前存量的海外债无一例外均出现了大幅杀跌,票面较此前的100左右跌至60-70左右的水平。正荣目前存量规模最大的“正荣地产 7.125% N20220630”更是跌到仅有30出头的水平。

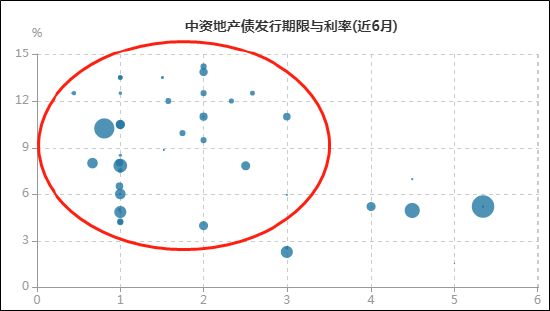

在整体融资环境不乐观的情况下,Wind数据显示,过去半年内房企发行的海外债基本都在3年以内,多数在1年期。1年期成本多在9%左右,而2年期的成本则在12%左右,因此,无论是从期限还是利率水平看,海外资本市场目前对于内房企都是比较谨慎的。

年内到期海外债规模约3千亿元 碧桂园规模居首

Wind数据显示,统计目前591只(含重发债券)存量内房企海外债情况,目前的余额到期规模最大的在2022年,接近3千亿。此后逐渐下降,但整体在2022-2024年偿债压力均处在较高的水平,因此房企海外融资短期内或仍难言乐观。

排在海外债存量规模前三的分别为碧桂园、恒大、佳兆业,分别为150.59亿美元、140.5亿美元、113.51亿美元。在前三中已有两家“暴雷”,碧桂园因恒大东窗事发而升至海外债规模第一。紧随其后的分别为融创中国、世茂集团、禹州地产、远洋集团、绿地集团、万科、雅居乐、旭辉集团等,整体海外债规模均超过40亿美元。

今年海外债到期规模排名前三的分别为恒大、佳兆业、绿地,均超过25亿美元,偿债压力不小,紧随其后的分别为新城控股(601155)、碧桂园、融创中国、融信集团、正荣地产。目前正荣地产已经因海外债传闻而股债双杀,规模更大的房企需注意海外债偿付风险。

正如近日正在进行组织调整的建业集团副董事长王俊所言,目前建业总的有息负债里面还有约60%是境外的美元债。与建业类似,这次境外资本市场的调整让内房企意识到,不少内房企都需要不断优化融资结构,增加境内融资的比例,降低境外美元债的规模及风险。

不过,境内债也将在今年上半年迎来较大偿债压力。

3月和7月是境内债到期高峰

在刚刚过去的1月,房企共有39笔债券到期,金额共计594.22亿元,环比去年12月上升77.0%,到期债券只数环比增加8只,年初企业的偿债压力已经较大。

与此同时,今年接下来,行业整体债务到期情况也不容乐观。据标普根据公开数据显示,其统计的116家样本企业在2022年国内债券到期金额也高达2300亿元,相较于本已压力较大的1月,接下来的3月和7月是相对到期高峰,行业仍面临流动性压力。

值得一提的是,截至2021年6月,该统计中的116家样本房企母公司层面货币资金仅占合并口径总计的16%左右。这主要是由于,在经历了去年下半年部分房企风险事件后,地方为了压实“保交付”责任加强了对于项目预售资金的监管,房地产开发企业大部分的现金流和货币资金沉淀在子公司项目层面,本部货币资金量较低。且部分地区过度收紧的监管措施加剧了房企资金周转不畅的情况,因此房企总部的偿债压力更加凸显。

(责任编辑:岳权利 HN152)相关知识

房地产美元债至暗时刻:总规模1.5万亿,恒大、佳兆业、花样年美元债暴跌5-8成

一笔高息美元债与花样年的偿债大年

未来8个月超2000亿元到期 地产美元债“排雷”倒计时

地产美元债: 从“救命稻草”到“风险导火索”

佳兆业年内已发行22亿美元债,平均融资利率9.35%

地产美元债的“滑铁卢”

房企四月份美元债融资归零,偿债压力陡增

房企四月份美元债融资归零 偿债压力陡增

美元债市场震动重创房企再融资

房企抢发美元债 富人踊跃认购

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105881

- 2婆婆对儿媳说的暖心话 婆婆喜 94657

- 3女生戴14号戒指算粗吗 正常 94565

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42490

- 7杨燕军 | 医院建筑的顶层设 38970

- 8泰安国悦山180平下跃美式风 32129

- 9积木家装修公司正规吗?选装修 26153

- 10农村现代简约自建房图片 25988