越秀地产拟77.93亿元出售越秀金融大厦予越秀房托 预计税后收益13.66亿元

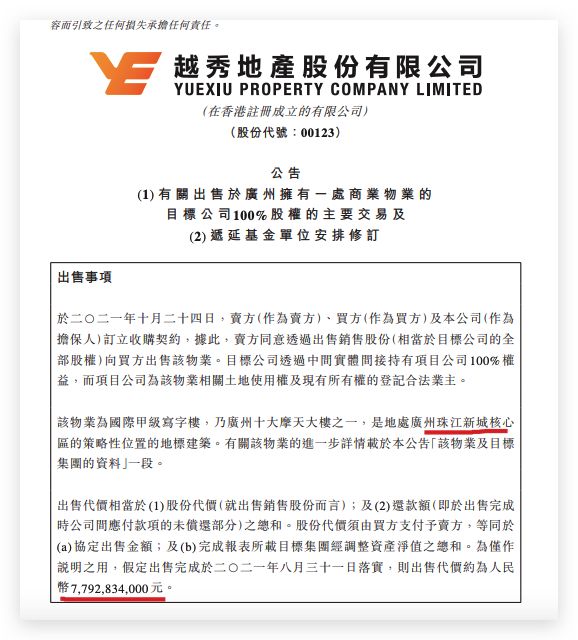

中华网财经10月25日讯:10月24日,越秀地产股份有限公司(简称:越秀地产,0123.HK)发布公告称,将出售于广州拥有一处商业物业的目标公司100%股权,并递延基金单位安排修订。

公告显示,越秀地产直接全资附属城市建设开发集团(中国)有限公司拟向Yuexiu REIT 2018 Company Limited出售Gain Force Investments Ltd.的全部股权,目标公司透过中间实体间接持有项目公司100%权益,而项目公司为物业,即越秀金融大厦相关土地使用权及现有所有权的登记合法业主。预计该集团将取得除税后收益约人民币13.66亿元。

据悉,买方为越秀房产基金全资拥有的特殊目的公司。截至本公告日,该公司间接拥有约12.9亿个基金单位,相当于已发行基金单位的约38.7%。公司亦拥有管理人的100%已发行股本。

据了解,于2021年10月24日,卖方、买方及越秀地产订立收购契约,据此,卖方同意透过出售销售股份,即相当于目标公司的全部股权向买方出售越秀金融大厦。目标公司透过中间实体间接持有项目公司100%权益,而项目公司为越秀金融大厦相关土地使用权及现有所有权的登记合法业主。

资料显示,越秀金融大厦为国际甲级写字楼,为广州十大摩天大楼之一,是地处广州珠江新城核心区的策略性位置的地标建筑。出售代价相当于股份代价及还款额的总和。股份代价须由买方支付予卖方,等同于协定出售金额及完成报表所载目标集团经调整资产淨值总和。假定出售完成于2021年8月31日落实,则出售代价约为人民币77.93亿元。

根据公告内容显示,出售事项有助于施行越秀地产长期企业战略,并且通过越秀地产及越秀房产基金采用的互动和资本有效模式,在增长和稳定之间创造和维持可持续平衡。预期出售事项所得的税后现金款项净额约为人民币31.34亿元(已扣除出售完成前卖方需清偿项目公司金融机构借款约人民币28.55亿元,以及公司拟认购配售基金单位约人民币12.67亿元),并将提供资金以加强公司的资产负债水平及流动资金状况,以及一般营运资金。作为越秀房产基金重大及单一最大基金单位持有人,越秀地产及其股东将会继续享有该物业以及越秀房产基金所持其他物业的长期增长潜力。

此外,越秀地产还于今日公告中称,越秀地产及管理人拟将每年的已发行递延基金单位数目维持与过往年度相若的水平,就延长有关商业安排而言,越秀地产及管理人同意修订债项协议下发行递延基金单位的机制,使每年将要发行的递延基金单位的数目为以下两项中的较低者,即可能向本公司(或越秀地产代名人)发行的最高基金单位数目,而该等基金单位与预计于相关递延基金单位发行日期之后12个月内发行的管理人费用基金单位合并时,将不会触发公司根据收购守则规则26就其于相关时间尚未拥有或同意收购的所有基金单位作出强制性全面要约的义务,以及8300万个基金单位。

对于此次出售后所得款项用途,公告中越秀地产表示,预计自出售事项所得款项净额将用于本集团的营运资金。

对于出售事项的理由及裨益本公司,越秀地产指出,公司致力于通过互动和资本有效模式,促进越秀房产基金的长远增长,据此,本公司专注发展和培育商业投资物业,而越秀房产基金则作为指定物业持有平台持有其已落成的部分投资物业。这种互动模式有望同时带动本公司和越秀房产基金的长远增长。本公司专注于打造平衡的物业组合,并从商业物业租赁带来强劲稳定性收入和住宅开发物业带来增长性收入。出售事项符合本公司的长期发展战略方针。

(中华网财经综合 文/葛亮)

(责任编辑:王治强 HF013)相关知识

越秀地产拟77.93亿元出售越秀金融大厦予越秀房托 预计税后收益13.66亿元

越秀房托15年:商业地产大变局

越秀房托:林德良开了两剂疫情“良方”

广州西塔出租率稳定,越秀房托上半年积极节流

越秀房托基金:2020年物业收入净额13.22亿元 同比减少11.5%

拉“房托”入局,越秀走通商业闭环

越秀房托的半年报和新的REITs伙伴

融资利率低至3%,越秀房托称迎来收购好时机

传恒大与越秀洽谈出售恒大香港总部,越秀地产:“过两天才会有结果”

知情人士:许家印正与越秀洽谈出售恒大香港总部大楼事宜

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105709

- 2婆婆对儿媳说的暖心话 婆婆喜 94333

- 3女生戴14号戒指算粗吗 正常 94246

- 400后法定结婚年龄 结婚登记 65347

- 5燃气灶怎么选?跟随方太高效直 54817

- 6男生戴戒指的含义图解 女生戒 42315

- 7杨燕军 | 医院建筑的顶层设 38647

- 8泰安国悦山180平下跃美式风 31808

- 9积木家装修公司正规吗?选装修 25832

- 10农村现代简约自建房图片 25668