石榴集团IPO递表 土储布局都市圈

近日石榴投资集团有限公司首次递交招股说明书。若上市成功,港股市场将再添一家百强房企。

两年间销售翻倍,长三角与京津冀平分秋色

2013年起向外扩张,2014年跻身综合实力百强。石榴置业是本次在香港上市的主体石榴投资集团在境内的地产开发集中管理平台,成立于2008年,发家于北京通州。石榴集团的前身是K2地产(全称北京华美乔戈里实业发展有限公司),2009年开始销售第一个住宅项目K2海棠湾,后又在通州区及周边区域开发了“海棠湾”、“嘉悦中心”、“清水湾”、“玉兰湾”等多个项目。2013年起石榴集团走出京津冀,把业务拓展至大湾区、山东省、长三角的多个城市,规模逐渐扩大。根据中国房地产业协会、上海易居房地产研究院中国房地产测评中心测评,石榴集团在2014年起连续8年跻身“中国房地产开发企业综合实力TOP100”,2021年排第70名。根据CRIC发布的《中国房地产企业销售排行榜》,石榴集团2020年操盘销售额为450.3亿元,是2018年的两倍有余,同时2020年在操盘榜中排名第69位。

京津冀作为大本营销售占比最高,通州保持影响力。从2020年销售金额分布来看,起家的京津冀区域占比最大。值得一提的是,石榴集团在发家地北京通州依然保持较好的市场话语权,其中成大广场项目2020年全年销售超60亿元,位居CRIC《2020年中国房地产企业项目销售TOP100排行榜》金额榜第42位。此外,企业在2020年廊坊市房企销售排行榜中排名第三,且旗下文安智慧新城项目获金额面积双榜冠军。

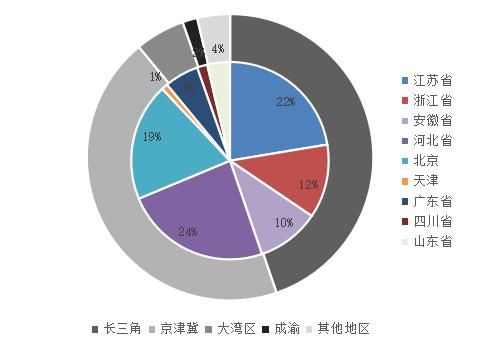

近年来石榴集团重心南移,长三角成为与京津冀地位相当的区域,销售占比高达45%,其中江苏省与河北省销售额不相上下,安徽、浙江两省占比略低,为10%左右。成渝和大湾区的销售则分别来自四川和广东两省,占比仅为6%和2%。

图:2020年石榴集团合约销售金额分布情况

数据来源:CRIC整理

土储分布“2+N”,长三角和京津冀规模相当

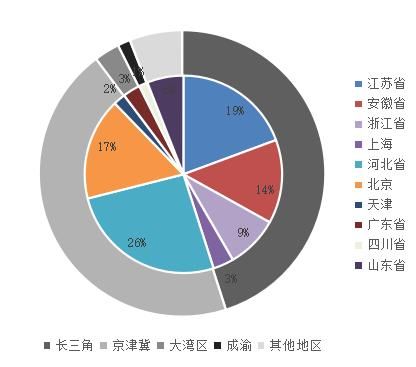

土地储备充足,截至2021年2月28日,石榴集团权益口径总土地储备建面约919.4万平方米,按当前的去化速度来看,能满足4-5年的需求,土储较为充足。权益土储建面分布与销售额分布呈现出一致性:长三角占比为45.1%;京津冀占比44.7%;大湾区、成渝及其他地区占比分别为2.9%、1.4%和5.9%。分布区域较为集中,未来有望进一步平衡。虽目前土储分布区域较为集中,但业务覆盖城市已由2018年末的26个增加至2020年末的31个。另据招股书披露,2021年石榴集团新获得三幅地块,占地面积约7.9万平方米,总代价约26亿元。其中,一幅则位于江苏省无锡市,另外两幅则位于四川省成都市,权益占比分别为24%、50%及20%。这些体现了企业向外扩张和平衡土储分布以分散风险的意图,同时也说明了战略合作扩展市场的思路。

图:截至2021年2月28日石榴集团土储建面分布情况

数据来源:《招股书》、CRIC整理

2020年营收破百亿,利润率处于行业中游水平

2020营收超百亿,长三角物业销售确认收入三级跳。石榴集团2018、2019年营业收入分别为99.37亿元、80.31亿元。至2020年,营收已超百亿,达122.65亿元,同比增长52.7%。其中大部分来自物业销售业务,这部分占比95.2%,其余则来自建筑服务和物业租赁业务,占比分别为3.7%和1.1%。营收增长主要是因为2018年以来长三角地区的确认收入不断上升,由2018年的0.24亿至2019年的15.96亿,到2020年数值达到63.09亿,占比也由0.3%提升至54%。

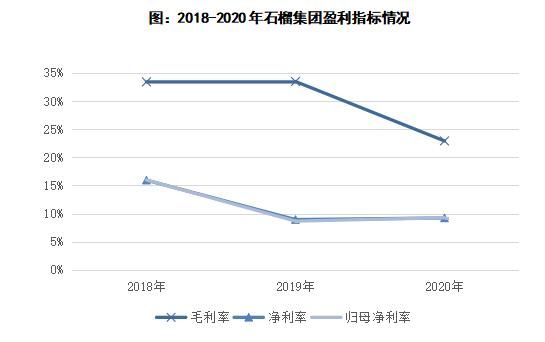

土地收购成本上涨,盈利能力处于行业中游水平。2018-2020年,石榴集团毛利润分别为33.19亿、26.89亿和28.10亿,呈现下滑后有所反弹的趋势,但2020年毛利润仍低于2018年水平。同时,2020年毛利率下降,由原先约33%下滑11个百分点至23%。主要是由于土地收购成本增加,导致物业销售的整体成本上涨。截至2020年末,石榴集团的土地收购成本为42.51亿,较2019年的17.18亿上涨约147.41%,其在销售成本中的占比也由2019年的35.6%增至47.1%,成为销售成本中的最大支出。净利率和归母净利率在2019年有所下滑,近两年维持在9%左右。整体来看,当前盈利能力处于行业中等水平。

数据来源:企业招股书、CRIC整理

债务结构优化,“三条红线”只踩一条

近三年现金首次覆盖短债,债务结构大幅改善。截至2020年,石榴集团拥有现金及银行(包含受限制现金以及抵押存款)结余67.7亿元,同比增长约37%。同时短债同比大幅下降45%至55.2亿元,所以现金短债比较2018和2019年改善,2020年为1.23,现金能覆盖短债。同时,长短债比进一步上升至3.50,债务结构有所优化。同时,2020年,录得经营现金流量净额人民币20.703亿元,连续两年为正。

积极调整债务结构,未来融资成本或会改善。从债务组成来看,除常规银行借款与债券融资外,信托融资也是石榴集团的一大资金来源。截至2021年3月31日,企业尚有接近92亿元信托融资尚未偿还。招股书显示,企业2018-2020年加权平均借贷利率分别为8.2%、8.9%、8.1%,其中2019年的利率较高也是信托融资增加所致。石榴集团在2021年3月31日至实际可行日,新增了四笔融资贷款,利率最低为7.1%。未来企业若能完成上市,拓宽融资渠道,融资利率将会进一步获得改善。

2020年末公司“三条红线”仅踩净负债率一条红线,连降两档,处于行业良好水平。2020年石榴集团净负债率为110%,同比大幅下降58个百分点,一方面是由于有息负债同比降9%,另一方面是由于现金同比增37%。但净负债率仍高于100%,超出监管认定的红线。然而,剔除预收账款的资产负债率下降了4.22个百分点至69.55%,成功转绿。

数据来源:企业招股书、CRIC整理

总体来看,石榴集团近几年销售规模增长迅速,近两年更是稳居百强阵营,主要得益于向外扩张,特别是投资成长性佳的长三角区域。同时,债务结构在2020年有大幅改善,“三条红线”两条转绿,对企业冲击上市有所支撑。但毛利率下滑以及信托融资占比较大的问题值得关注,未来企业应谨慎获取高价地块,同时注重打造产品力。若成功上市,后续融资渠道得到拓宽,信托融资的占比预计也将有所下降。

(责任编辑:徐帅 )【免责声明】本文仅代表合作供稿方观点,不代表和讯网立场。投资者据此操作,风险请自担。

相关知识

赶在递表前,石榴“绿”了

石榴集团赴港IPO,曾因直播卖房刷屏

石榴集团赴港IPO,曾因直播卖房刷屏

逆周期扩充优质土储 龙光集团土储总货值增至9340亿元

深圳都市圈发展提速 龙光集团再迎政策红利

鹏润控股赴港IPO:递表前突击还款降负债 多个项目面临延迟竣

“三道红线”下房企多次递表仍难IPO 负债过高盈利不稳成症结

龙光集团:总土储面积7200万平方米 2021年权益销售目标增长20%

龙光集团总土储面积7200万平方米 一二线城市占比93%

土储优质充裕 一二线及准二线城市土储占比超90% 禹洲集团跻身“千亿俱乐部”可期

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105881

- 2婆婆对儿媳说的暖心话 婆婆喜 94657

- 3女生戴14号戒指算粗吗 正常 94565

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42490

- 7杨燕军 | 医院建筑的顶层设 38970

- 8泰安国悦山180平下跃美式风 32129

- 9积木家装修公司正规吗?选装修 26153

- 10农村现代简约自建房图片 25988