近万亿境内外债券到期,房企积极开展多元化融资渠道

“三条红线”之后,房贷集中度管理制度持续叠加,同时,加大对信贷违规资金进入楼市的处查力度,2021年房企的整体融资环境持续收紧。受此重压,房企投资整体趋向保守,拿地投资总规模约7251亿元,仅较上年同期微涨3.06%。

与此同时,今年各大房企正面临巨量债务到期的压力,CAIC监测数据显示,截至3月31日,仅国内300家核心房企今年到期的债券总规模就高达9915亿元。

为应对今年到期的债券,2021年开年便迎来了房企发债潮,主要融资以偿还到期债务为主。在这其中,非百强房企3月融资占比超5成,为近年最高。

然而,受融资环境持续收紧影响,2021年一季度房企融资量一直属于同比下滑的趋势之中,未来房企应积极开展更加多元化的融资渠道持续优化自身的债务结构,降低融资成本。”

01

“三条红线”悬顶,房企投资保持谨慎

2020年8月20日,住建部和央行召开了重点房企座谈会,明确提出要实施好房地产金融审慎管理制度,增强房地产企业融资的市场化、规则化和透明度。同时也宣布了房企融资的“三条红线”,即:1、剔除预收款后的资产负债率大于70%;2、净负债率大于100%;3、现金短债比小于1倍。根据房企“踩线”情况不同,会按照“红、橙、黄、绿”四档来控制有息负债规模年增长速度。

“三条红线”之后,针对房地产行业的金融政策出现了进一步的加强,受融资端、供给端的政策影响,2021年一季度房企投资延续了2020下半年以来的谨慎态势,土地市场整体成交平淡,一季度拿地投资总规模约7251亿元,同比微涨3.06%。百强房企整体拿地销售比仅有0.22,其中近三成房企未拿地。

进入4月,随着“集中供地”政策的落地和实施,一二线城市和三四线城市土地市场将逐渐分化为两个赛道,企业在不同类型的城市投资策略、投资方式都将重新调整,供给侧的变革也将导致行业新一轮的洗牌。

整体来看,在调控愈发严苛之下,房企整体投资态度仍将保持谨慎。

02

今年有近万亿境内外债券到期

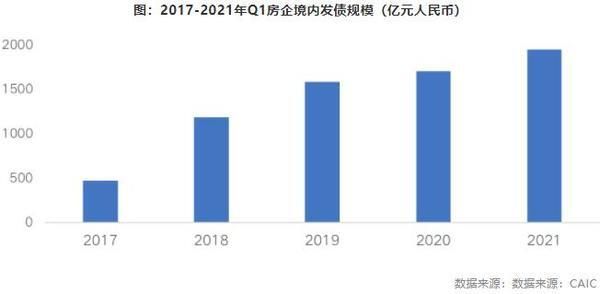

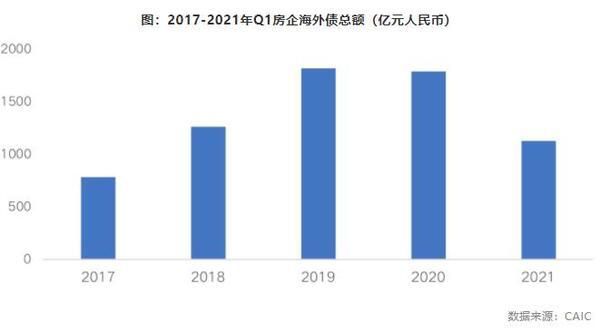

融资方面,今年房企面临巨量债务到期。据CAIC监测数据显示,截至3月31日,仅国内300家核心房企今年到期的债券总规模就高达9915亿元,比去年多近3000亿。为应对今年到期的近万亿境内外债券,2021开年市场就迎来了房企发债潮。

然而据CAIC数据显示,2021年一季度,房企在海内外发债累计融资总规模约合人民币3082亿元,较去年同比下滑12%,截至3月底,海外发债总规模仅约合人民币1127亿元,较2020年同比下降37%,仅国内受年初金融机构额度充足、整体信贷环境相对宽松的窗口期影响,总规模达1954亿,同比上升14.5%,环比上升30.5%。

整体来看,在融资环境收紧下房企总体融资量下滑明显。一方面主要在于一季度经历春节假期以及统计时间问题,房企融资环比下降;另一方面,2020年8月三条红线出台后,2020年的最后一天出台了房贷集中度管理政策,叠加一季度政策对违规资金的严格查处等因素,2021年一季度房地产融资环境收紧愈发明显,房企融资量持续下滑。

03

境内发债平均利率下探至4.37%

从融资成本来看,市场利率稳中有降,房企境内发债平均利率下探至 4.37%,为近半年内最低,海外债方面,3月房企海外债平均发行票面利率拉高至8.11%。

具体来看,国企融资成本略有上升,民企与去年基本持平。一季度,随着人行、保监会关于银行金融机构房地产贷款余额占比和个人住房贷款余额占比两上限政策的落地,房企境内发债阻力略有提升,国企较去年微涨25个基点,民企基本持平。

从企业规模来看,非百强房企融资积极度最高;TOP50-100房企海外融资成本最高,达8.87%;TOP10房企境内外发行成本相差无几。

04

国企成融资主力,中小房企融资占比飙升

在“三条红线”+“两限”政策限制下,民营房企融资占比降幅明显,已由去年的56.1%降至45%,下降11个百分点,国企逐渐替代民企成为融资市场上的主力。

从投融资占比来看,50强房企拿地投资额占市场总额约55.1%,融资额占市场总额约51.3%,其中投资房企投资集中度有所下降,大型房企拿地投资更加谨慎。

值得注意的是,一季度非百强房企融资占比由去年下半年的30.8%升至34.7%,3月单月的融资占比更是飙升至53%。

这主要是由于一方面百强房企的融资规模有所减少,融资规模减少的房企中有约39%的企业同比降幅超过50%,规模总量的减少使得中小房企占比出现了提升。另一方面,在债务到期以及融资环境持续收紧影响的压力下,中小房企也在积极发债寻找融资渠道。

我们认为,在“三条红线”、房贷集中度管理制度压力下,2021年房企的整体融资环境还将持续收紧,在此情况下,房企融资分化将持续,一方面,财务优秀的房企将获得更高的有息债增速,企业发展或将提速,融资成本和结构或将得到持续的优化和改善;另一方面,债务状况较差或者杠杆较高的房企,融资量增长受限。

未来,在融资环境持续收紧背景下,房企应积极开展更加多元化的融资渠道持续优化自身的债务结构,降低融资成本。同时,企业运营方面应持续优化组织架构,持续提高运营能力,提高项目去化,加快开发周期,加快销售端现金回流。

相关知识

贝壳研究院:2020年房企境内外债券融资约12132亿元 同比增长3%

贝壳研究院:2021年前2月房企境内外债券融资累计约2072亿 同比降10.2%

房企偿债高峰来临 境内外债券约5588亿将到期

房企密集融资背后:今年到期债务规模或超万亿

单月债券融资1234亿 哪些房企忙于偿债?

单月债券融资1234亿,哪些房企忙于偿债?

房企半年报|偿债高峰来临,境内外债券约5588亿元将到期

房企半年报|偿债高峰来临 境内外债券约5588亿元将到期

房企半年报:偿债高峰来临 境内外债券约5588亿元将到期

贝壳研究院:上周房企发行17笔境内外债券 融资额环比下降13%

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106547

- 2婆婆对儿媳说的暖心话 婆婆喜 95925

- 3女生戴14号戒指算粗吗 正常 95843

- 400后法定结婚年龄 结婚登记 65413

- 5燃气灶怎么选?跟随方太高效直 54872

- 6男生戴戒指的含义图解 女生戒 43175

- 7杨燕军 | 医院建筑的顶层设 40236

- 8泰安国悦山180平下跃美式风 33386

- 9积木家装修公司正规吗?选装修 27404

- 10农村现代简约自建房图片 27290