债市丨2020年房企境内发债占主导 融资成本创5年新低

2020年是充满挑战和考验的一年,楼市在“抗击疫情”、“三道红线”、“房住不炒”、“蛋壳暴雷”……中落下帷幕,房企的资金链、负债率、服务口碑、规模与质量都经历了比以往更多的考验。在此情况下,房企开始多方面融资,以应对未来可能的市场变化。

据贝壳研究院统计数据显示,2020年房企境内外债券融资累计约12132亿元人民币,规模创历史新高,同比增长3%。从房企融资总额来看,恒大全年发债规模达592亿元位居第一,碧桂园442亿排名第二,首开307亿元紧随其后。

而12月单月融资规模达人民币841亿元,较11月835亿元环比增加0.7%。

其中,境内债券包括厦门建发15亿元公司债券,利率4.59%;金融街25.3亿元中期票据,利率3.97%;中海企业发行15亿元中期票据,利率3.60%;金茂集团成功发行5亿元中期票据,利率3.28%等。

境外美元债券包括新城控股发行4.5亿美元债券,利率4.8%;龙光集团3亿美元债券,利率4.85%;融信中国1.5亿美元债券,利率5.25%;佳兆业2笔合计4亿美元债券,利率均为6.5%等。

全年房企融资规模增长 增速明显回落

由于受到疫情的影响,房企资金回笼速度放缓,对于高周转的地产行业,开发商必然通过债券等融资渠道来解决现金流问题。

从融资规模来看,2020年融资规模增长。贝壳研究院统计数据显示,2020年房企境内外债券融资累计约12132亿元,累计同比增长3%,规模创历史新高。

但增速明显回落,增幅较2019年同期收窄10个百分点。这主要是受到国家金融调控政策的影响,金融体系的稳健以促进房地产行业的平稳健康发展。

贝壳研究院认为,2020年境内融资通道基本通畅。但在防风险的背景下,预计房企债券融资难度将不断升级,2021年在扩大适用融资新规的影响下,更多房企主动“降负”,全年融资规模将保持低位。

境内融资占主导 境外债市低迷

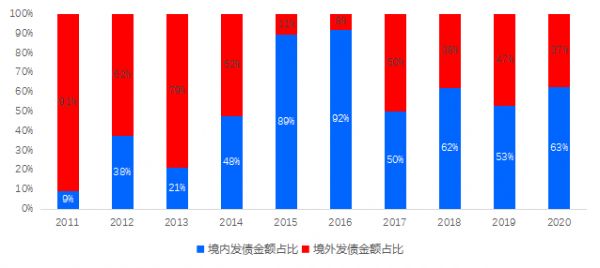

从融资结构来看,2020年境内融资占主导,境外债市低迷,这是由于国内疫情得到了有效控制,而境外疫情持续,融资环境不容乐观。

据贝壳研究院数据统计,2020年境内融资规模约7613亿元,同比增加21.3%,境内债券规模占比63%;2020年境外债券规模折合人民币约4519亿元,同比减少18.3%,境外规模占比约37%,较2019年下降10个百分点。

贝壳研究院预测,2021年房地产行业受融资新规与贷款集中度管理影响,境内融资在一定流动性下呈紧张趋势。

融资成本整体低下 财务结构持续优化

融资成本是房企金融风险的外在反映。贝壳研究院表示,2020全年境内平均票面利率达2015年以来低点。

从企业性质差异性结构来看,2020年全年央企、国企境内平均票面利率4.08%,非央企、国企性质房企境内平均票面利率5.51%;从境内债券类型来看,超短期融资债券较为突出,2020年超短期融资券大幅下降至3.06%,主要是上半年突发疫情后,在融资窗口期房企增发超短期融资债拉动。

贝壳研究院预计,2021年境内融资成本延续2020年年末翘尾趋势,境外债市保持不确定预期,短期票面利率波动较大。

除此之外,多家房企在11月赎回了2021年到期的美元债,重新发现定价更低的美元债,企业的美元融资成本历史最低。

中原地产首席分析师张大伟分析认为,房企越来越重视境内融资。整体看,年内房企融资平稳,融资成本处于历史低位。

2021年房企到期债务破万亿 偿债压力攀升

“安得广厦千万间,大庇天下寒士俱欢颜”……自古以来,房子对于中国人来说不单单是一个家,它更多的代表的是人们的幸福感、归属感。

为了让房子回归住的本质,中央多次强调“房住不炒”,实施好房地产金融审慎管理制度,增强房地产企业融资的市场化、规则化和透明度,更是在2020年8月提出“三条红线”,同时又在2020年12月31日提出“两条红线”。

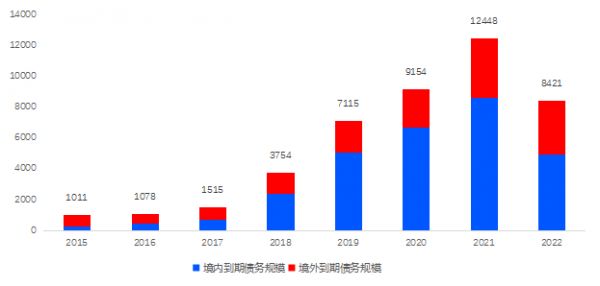

房企融资监管政策趋严,融资新规对房企在债券融资端的影响逐渐显现,整体发债规模增速短期将受到抑制。同时,随着到期债务高峰来临,房企偿债压力攀升。

贝壳研究院数据显示,2021年房企到期债务规模(不含2021年将发行的超短期债券)预计将达12448亿元,同比增长36%,历史性突破万亿大关,直达1.2万亿元规模,房企偿债压力继续攀升。

贝壳研究院表示,在周期性影响下,预计未来3-5年后房企债券融资到期债务方可实现实质性降速,未来几年房企现金流将保持紧张状态。

(责任编辑:崔瑞婷)相关知识

债市丨11月房企境内外融资835亿元 境外债市整体低迷

房企债务“出口转内销” 境内发债井喷利率创历史新低

房企债务“出口转内销” 境内发债井喷利率创历史新低

债市丨4月房企境内融资1010亿元 境外无新债发行

房企境外发债3个月来首次反超境内 融资利率有望进一步下滑

受境外债市低迷影响 房企11月单月发债规模不及预期

债市丨6月房企融资环比增37% 上市物业集中配股融资

境内债市融资规模收缩明显 房企资金压力难减

11月房企融资额同环比双降,融资成本持续上升

债市 | 上半年房企发债6506亿元超预期 未来将迎偿债高峰

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105784

- 2婆婆对儿媳说的暖心话 婆婆喜 94478

- 3女生戴14号戒指算粗吗 正常 94387

- 400后法定结婚年龄 结婚登记 65350

- 5燃气灶怎么选?跟随方太高效直 54819

- 6男生戴戒指的含义图解 女生戒 42396

- 7杨燕军 | 医院建筑的顶层设 38792

- 8泰安国悦山180平下跃美式风 31950

- 9积木家装修公司正规吗?选装修 25975

- 10农村现代简约自建房图片 25806