4年对赌,恒大有惊无险?

11月8日晚间,深深房与中国恒大同时发布公告,宣布终止中国恒大旗下之恒大地产与深深房进行的重大资产重组,深深房股份将于11月9日复牌交易。

此案创下中国股市重组停牌之最长时间记录,累计停牌时间超过1000天。

至此,深深房与恒大之间持续了四年多的重组事宜划上了句号,并以失败告终。

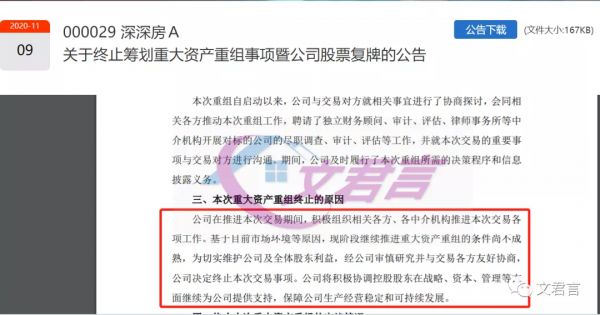

谈及此次终止重大资产重组终止的原因,深深房表示,基于目前市场环境等原因,现阶段继续推进重大资产重组的条件尚不成熟,为切实维护公司及全体股东利益,经公司审慎研究并与交易各方友好协商,公司决定终止本次交易事项。

1

恒大4年对赌之路终结

根据恒大公告,公司高达1300亿元人民币的战略投资者中,仍有50亿正在商谈中。

这上千亿元的回购,源自于一场对赌。对赌的源头,则是一个奇怪的举动:意外参与争夺竞争对手万科的股权。

2016年6月,当万科与宝能的纷争白热化之际,恒大突然在8月杀入,先后动用300多亿在二级市场吃进万科股票,并成为第三大股东。

彼时,深深房A公告称:正在筹划的重大事项,即第三方企业通过资产置换或股权受让等方式入主深深房A。该公司股票于随即停牌等待进一步进展。

此后的2016年10月3日,恒大亦在港交所发布公告称,深深房、深投控与标的公司恒大地产及其股东凯隆置业(中国恒大下属企业)就重大资产重组签署合作协议。

依据该合作协议,深深房以发行A股股份或支付现金的方式购买恒大地产100%股权。在交易完成后,恒大地产股东凯隆置业将成为深深房的控股股东,而恒大地产也将通过此次交易完成A股上市。

最初的时候,该项重组工作的推进颇为顺利。2017年1月25日,中国恒大宣布已经收到了联交所对建议分拆的原则上批准,这也意味着恒大重组深深房回归A股的进程又向前推进了一步。

与此同时,恒大紧锣密鼓展开了一系列引入战略投资者的工作,以达到稀释恒大集团在恒大地产中的股权占比,以符合相关上市条款的要求。

2017年1月2日,首轮战投落地,总金额300亿;此后的第二轮和第三轮引战分别发生在当年6月1日和11月6日,包括中信、山东高速、深业集团、苏宁、中融等特大型国有企业集团及民营企业,均成为恒大地产的股东。

三轮增资完成后,战略投资者合计向恒大地产投入人民币1300亿元资本金,共获得恒大地产扩大股权后约36.54%权益,而原来持有恒大地产100%权益的凯隆置业(恒大中国全资子公司)的持股比例下降至63.46%权益,恒大地产将继续为恒大集团的附属公司。

鉴于当时对回A成功拥有较强信心,恒大在为地产集团引战时设置的对赌条款,预设的重组的时间周期为3年,即2020年初完成回A计划,此后又顺延一年至2021年初。

同时,恒大地产向战略投资人承诺,公司在2018年、2019年及2020年之三个财政年度净利润(扣除非经常性损益)将分别不得少于人民币500亿元、人民币550亿元及人民币600亿元。三年合计盈利总额1650亿,且每年分红比例高达68%。

根据最早的引战合约,如果在约定时间内完成重组,战投投资人有权要求凯隆置业及恒大集团董事局主席许家印回购相应股权,或者由凯隆置业无偿向战略投资者转让部分恒大地产股份。

对此,恒大已于今年9月与绝大部分战略投资人重新达成协议。该集团于9月29日发布公告称,恒大地产与1300亿战投中的863亿战投签订补充协议,战投同意转为普通股权长期持有,且股权比例保持不变。剩余的437亿战投中,恒大已与155亿战投商谈完毕,目前正在办理手续,282亿战投正在商谈中。

而在11月8日晚间最新公告中,恒大再度提及剩余战投资金的安排情况:其中,357亿人民币战略投资者亦已商谈完毕,即将签订补充协议;50亿人民币战略投资者由于涉及其自身大股东的资产重组,正在商谈;剩余30亿人民币战略投资者的本金本集团已支付,即将回购。

此举意味着,恒大原本需要在2021年1月31日前履行的1300亿战略投资的回购义务,绝大部分已经“一笔勾销”了。同时,恒大地产的四年回A之路也正式终结。

2

恒大1300战投何去何从?

值得一提的是,作为此次重组事件的主角,此前,恒大为推进重组,先后引入了共计1300亿战投。如今重组终止,战投的去留自然成为市场最大的关注点。

据恒大最新公告披露,目前1300亿战投中,863亿战投已签订补充协议,同意不要求进行回购并继续持有恒大地产权益;357亿战投已商谈完毕,即将签订补充协议;50亿战投由于涉及其自身大股东的资产重组,正在商谈;剩余30亿战投的本金恒大集团已支付,即将回购。

分析人士指出,鉴于1300亿战投赎回压力已解除,本次重组终止并不会对恒大的资金链造成影响。

截至10月末,恒大年内销售额已达6325.9亿,销售回款高达5307.4亿,均超去年全年,由此进一步夯实了公司现金流。同时,恒大日前还动用自有资金提前偿还约294亿港元债务,再加上配股引资、分拆上市等一系列动作力促负债大幅下降,公司经营正快速走向稳健。

9月25日,恒大汽车在港交所发布公告称,董事会已于2020年9月25日审议通过建议根据特别授权发行人民币股份及相关事宜之决议案,拟申请首次公开发行人民币股份并在上海证券交易所科创板上市。日前,恒大汽车已与海通证券签署上市辅导协议,并在深圳证监局备案登记,拟上海证券交易所科创板挂牌上市。

同期,中国恒大分拆物业管理业务上市也获得港交所批准,其已于9月29日递交上市申请书。该公司于8月进行上市前战略融资,最新估值达到837.5亿港元,其中香港富豪刘銮雄领投45亿港元。

根据恒大物业招股,2018年和2019年,恒大物业的收入为59亿元、73.3亿元,净利润为2.4亿元、9.3亿元。

3

降负债 轻装上阵

恒大这一系列事件,给我们带来多少启示?

其一,卸掉包袱,才能轻装上阵。恒大与深深房重组的终止,标志着横亘在企业之上的最大不确定因素就此消失。1300亿战投对赌风险的解除,意味着恒大近年面临的最大风险不复存在。

如果考虑到恒大汽车科创板上市、恒大物业分拆上市带来的利好,恒大的降负债之路可以说是前所未有的顺利。

其二,不要低估政策的威力。今年以来,在主流房企中,恒大最早发出了“降负债”的呼声,且持之以恒将“降负债”视为头等大事。

这些动作,足以说明房企融资 “三道红线”从来不是说着玩的,还在试图与监管玩捉迷藏、试图通过各种财务技巧加以规避的企业,最终可能不得不直面监管的重压。

其三,顺应大势,方能迎刃有余。

中国房地产的大势是什么?这从刚公布的十四五规划建议中可见一斑:“房住不炒”再次被提及,“推动金融、房地产同实体经济均衡发展”被着重强调,“促进住房消费健康发展”也出现在其中。

这意味着,房地产即将向普通行业回归,类似“三道红线”之类的政策还将层出不穷,无限加杠杆式的扩张明显不合时宜,“降负债”势必成为所有房企共同的选择。

当然,回归意味着“规范”而非打压,住房消费仍是国民经济中不可或缺的重要部分,城镇化方兴未艾,中心城市结构性短缺仍然是不争的事实,地方政府的土地财政依赖短期难以摆脱,房地产仍有空间存在。

然而,当楼市从黄金时代步入白银时代,从增量市场向存量市场转移,优胜劣汰、大鱼吃小鱼的马太效应将会加剧,绝大多数中小房企都要直面市场波动的压力,只有顺应大势的龙头房企方能不断生存壮大。

来源:文君言综合自第一财经、21金融圈pro、国民经略

相关知识

4年对赌,恒大有惊无险?

湖北首富阎志“对赌”大健康

中国恒大终止与深深房重组计划 后者复牌首日涨停

贝壳找房更新招股书:对赌协议曝光,提前3年赴美递交IPO申请

隐瞒3年前对赌协议,龙泰家居能否顺利冲刺精选层?

贝壳递交IPO招股书 知情人士称与对赌协议关系不大

房企“回A”!富力主动撤回,恒大乐观坚持

恒大:一场虚惊

恒大影视 “回马枪”

恒大:一场虚惊

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105332

- 2婆婆对儿媳说的暖心话 婆婆喜 93629

- 3女生戴14号戒指算粗吗 正常 93534

- 400后法定结婚年龄 结婚登记 65324

- 5燃气灶怎么选?跟随方太高效直 54802

- 6男生戴戒指的含义图解 女生戒 41940

- 7杨燕军 | 医院建筑的顶层设 37946

- 8泰安国悦山180平下跃美式风 31101

- 9积木家装修公司正规吗?选装修 25140

- 10农村现代简约自建房图片 24966