TOP200房企六成上市,“千亿房企”全部上市

来源:丁祖昱评楼市

在融资环境的持续收紧的背景下,2020年房企对于赴港上市依旧热情不减,但从2020年成功在港交所IPO上市的情况来看,部分中小房企的上市之路并不顺利,不少房企递交的招股书出现多次失效的情况,但也有成功通过港交所聆讯的房企。

10月23日,唯一未上市的“千亿房企”祥生地产成功通过港交所聆讯,这意味着祥生地产港股上市进入倒计时。从6月3日递表到10月23日通过聆讯,祥生仅用了142天。

祥生有望成为继汇景控股、港龙地产、金辉控股之后,年内第四家赴港上市的房企。

目前排队上市的房企仍约有十家,其中有部分招股书已经过期,也有部分是多次提交招股书的企业。如海伦堡、奥山、万创国际以及鹏润控股的招股书已经过期,截止2020年10月底仍未更新,未来是否继续申请上市仍然有待观察。

对于新上市房企来说,公开上市一方面有助于拓宽融资渠道、优化企业财务结构,支撑企业规模发展,另一方面,登陆资本市场可以扩大企业品牌影响力,获取更多机会和资源,从而作用到企业发展上。

但是,进入房地产市场后半场,目前的市场环境和逻辑已经发生转变,上市并不意味着水到渠成,能够解决所有问题,上市之后仍面临一系列的相关工作,如何利用好上市平台决定了房企的最终效益。

01

TOP200房企约六成上市

房地产产业作为一种资金密集型行业,对于资金需求巨大,随着行业竞争的不断加大,收购兼并成为常态,在此背景下大多数的房企都不得不依靠资本平台的支持来维持规模的进一步扩张。

2020年10月,金辉控股与祥生地产先后通过港交所聆讯,但其经历大相径庭。

2013年,金辉控股首次申请赴港上市,可招股书屡次失效。2016年,金辉转战A股市场未果,2020年3月再次申请港股上市,9月26日,据港交所披露易平台显示,金辉3月份递交上市申请书申请状态为“失效”,意味着第二次冲击港交所大门失败。9月28日金辉再次向港交所递交了上市申请书,最终于10月8日成功通过港交所聆讯,为了这一天,金辉准备了多年,前后冲击数次。

与之形成鲜明对比的是,祥生地产6月3日递表到10月23日通过聆讯,前后仅用了142天,单从过会时间看,祥生地产是2019年以来过会用时最短的一家。

能被资本市场接纳的主要原因之一,或与祥生地产在2019年跨越千亿销售门槛有关,与此同时,祥生地产未结转销售额在2020年进入高速增长期。2017-2019年,祥生未结转销售额分别为:426.98亿元、757.05亿元、864.51亿元,2020年前4月,这一数字为892.27亿元。

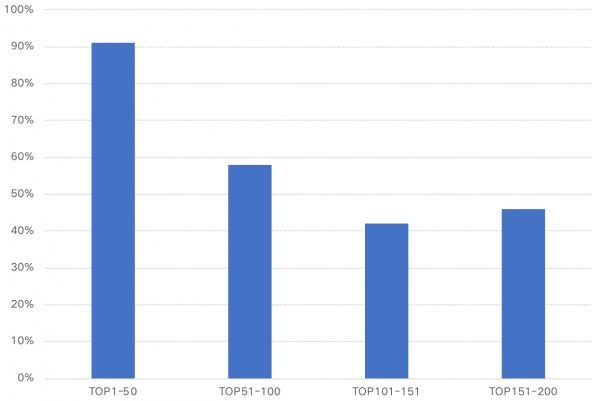

数据显示,TOP200房企中,已上市房企的数量占比约为60%,从各规模房企的上市情况来看,TOP50以内的上市房企数量占比最多,超过了90%,值得注意的是,在中梁控股上市之后,TOP30房企基本实现全部上市。TOP51-100规模的房企上市数量占比约为58%,TOP101至200阵营的房企上市率也都超过了40%,

图:TOP200各规模房企上市数量占比

注:上市房企中包括母公司上市且并表,以及借壳上市且资产未注入企业,如迪马股份旗下的东原地产、福晟国际母公司福晟集团等。 来源:CRIC整理

由此可见,房企的上市率与规模梯队呈现出了某种正相关,这一方面是由于那些规模扩张较快的房地产企业更容易受到资本市场的青睐,从而更可能通过上市的方式谋求更好发展;另一方面,成功上市的房企由于在融资渠道、品牌影响力等方面也更具优势,也加速了规模的扩张。

02

港交所最受中小房企青睐

从房企的上市地点来看,港交所最受中小房企青睐,其中约54%的上市房企选择了赴港上市。此外选择于上交所挂牌上市的房企达到了24%、深交所为19%。

之所以更青睐选择港交所,这主要是由于港交所位于香港,金融制度相对内地更加完善,市场自由及开放程度更高;此外机构投资者及公众参与更为积极,市场活跃度更高。而上交所与深交所由于位于内地,在行政监管方面较为严格。

如从2008年起证监会就对房企在A股的上市进行收紧,自2016年起房企在A股的上市渠道已基本封死,金辉集团就曾于2016年向上交所提出上市申请,至今仍无结果,此外类似的情况还有包括如万达、富力等。

由此可见,房企通过赴港上市,能够获取更为多元的融资渠道,在一定程度上也能规避境内的一些融资限制。

从未上市的房企规模情况来看,随着10月23日祥生地产成功通过港交所聆讯,“千亿房企”或将全部上市。除此之外,在未上市的房企中,TOP31-50强房企有2家未上市,他们分别是融侨集团、俊发地产。

而在TOP51-100强的房企中,有21家房企还未实现上市。整体来看,TOP100强的房企中有23家房企未实现上市。

03

上市可带来更好的融资机会

多数企业为寻求规模的进一步上升,都会选择上市,而上市之后也为他们带来更好的融资机会。通过上市房企不仅可以在IPO时获得一笔直接融资,更可以提高企业透明度,拓宽融资渠道,对未来企业维持流动性也有着相当的帮助。

以新力为例,新力控股于2019年11月正式赴港上市。从其2019年的业绩报告来看,2019年新力的净负债率相比2018年大幅减少了170.9个百分点至67%,已处于较安全水平,同时现金短债比提升至1.43;平均融资成本同比下降了0.1个百分点,预计随着上市融资渠道打开,融资成本还有继续下降的空间。

事实上,那些规模扩张较快的房地产企业更容易受到资本市场的青睐,从而通过上市的方式谋求更好发展。

综合以上两点,这也导致了房企上市情况与企业规模形成了某种正相关.

在上市的房企中,有不少房企已实现了双平台上市,如万科、世茂、大悦城等等。一方面,双平台模式能够拓宽企业的融资渠道,加强品牌影响力,提升企业市值表现;另一方面,一般而言,港股更看重商业发展,通过不同业务选择不同主板上市,能够灵活地为各业务板块提供更多资本支持。还有一部分房企则是通过母公而实现整体上市,这类企业如联发、建发、东原、中冶等。除此之外,如正商、佳源、三盛、福晟等虽然拥有上市平台,但集团的资产并没有完全注入。

我们认为,在当前背景下,各大中小房企通过赴港上市虽能解一时之急,但绝非持久发展的“灵丹妙药”。对于房企而言,如何提升企业回款能力,降低自身财务压力,同时摒弃规模第一的惯有思维、苦炼内功、寻求质量发展,才是行业新背景下的第一要务。

对于新上市房企而言,特别是规模偏小的区域型房企,一般在项目资源、区域布局、资金流以及开发能力等方面都存在一定局限性,如何通过上市增强品牌区域知名度、强化自身优势、充分发挥上市“品牌效应”并寻求与优势房企合作,为企业带来更多资源和机会,从而带来企业项目储备、销售、产品等方面的提升,实现高质量快速发展是关键。

相关知识

TOP200房企六成上市,“千亿房企”全部上市

TOP200房企六成上市,“千亿房企”全部上市

六成百强上市房企布局城市更新,最高达1亿㎡

10多家内地房企拟赴港IPO 上市或成中小房企“救命渠道”

上市房企盈利欠佳,今年“千亿房企”或将突破35家

快讯:上市房企研究报告出炉 碧桂园等上榜物业综合实力TOP10

城市更新这个赛道,吸引了六成上市百强房企布局

快讯:上市房企研究报告出炉 夏海钧领跑上市公司十大金牌CEO

中指研究院:上市房企“增收不增利” 总资产规模增速降至2成

房企“拼杀”第四季度

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106233

- 2婆婆对儿媳说的暖心话 婆婆喜 95310

- 3女生戴14号戒指算粗吗 正常 95229

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42848

- 7杨燕军 | 医院建筑的顶层设 39622

- 8泰安国悦山180平下跃美式风 32775

- 9积木家装修公司正规吗?选装修 26801

- 10农村现代简约自建房图片 26668