为上市“拼”到这个程度!神奇的上坤地产

撰文|蜜姐&编辑|杰儿

被称为“成长型房企”的上坤地产,10月底通过了港交所上市聆讯,拟于13天后(11月17日)在港交所上市。

成长有多快?三年营收复合增长150%!更神奇的是净负债率从684.9%快速降到73.8%。

读懂财富逻辑、寻找价值公司,首先需要看懂基本的“说明书”:财报。

蜜姐知道大部分蜜友们平时工作都很忙,要抽成大段时间读完七八百页的招股书实在太难。

所以,蜜姐发现相关信息,都会挑一些重点跟大家分享。

看多了,看懂了,我们才能识别到底是公司有潜力,还是会计请得好。

01

近期,内房企赴港上市的喜讯不断。

同样是10月底通过港交所上市聆讯的千亿房企最后一位大佬祥生地产,拟于11月18日上市,比上坤地产晚一天。此前蜜姐已分享过这家房企的故事(详见:《找救命钱?房地产行业黄金时代的最后一位“狂人”,上市在即》)。

从拟上市的时间上来看,上坤地产不太占优势,毕竟祥生地产是老牌房企,且是千亿房企大佬,近3年营收增长也相当快速。

当然,作为成长型房企的代表上坤地产也有自身的独特优势:深耕上海市场;成长迅猛,2010年成立,2020年登上了中国房地产协会等机构联合发布的“中国房地产开发企业100强”榜单,排名第79位。

跑得太快的企业,财报容易让人迷惑,有时甚至是专业机构都难以看懂,需要问问企业到底怎么回事儿(如《新城控股(601155,股吧),3年6倍!大黑马还是财技好?》)。

今年3月,上坤地产首次正式递交招股书,6个月后,其申请材料失效,在10初又再次递交了更加完善的招股书。蜜姐此前也就这份招股书的大致情况进行过分析(详见《中小房企赴港上市缩影:上坤们还有机会吗》)。

今天重点来说说上坤地产的发展历程和特点,以及招股书中特别值得注意的地方。

02

要看懂一家公司的发展,需要关注其掌舵人的风格和动向。

上坤地产的创始人、行政总裁、董事会主席兼执行董事朱静,其个人的事业发展可以用“年少有为”来概括。

创业之前,她在河南龙头房企建业地产工作了7年,年纪轻轻就出任营销总监、副总裁等职位,经历了这家房企成功上市(2008年)之旅,2009年底离职。

2010年,朱静到上海创办了上坤地产,她的创业同她的职场发展最大的共同点莫过于:跑得快。

上坤地产2016年跻身上海房企30强,赶上最近一轮楼市的火热行业开始了全国化布局,2018年挤进全国房企百强名单。

了解了这些基本信息,相信蜜友们就能理解上坤的基本风格和发展速度了。

不过,正如蜜姐此前多次强调的,房地产行业从来不缺少神话。

今年上半年,有十余家房企从百强名单上掉落,连大房企之间都上演了大鱼吃大鱼。“三道红线”压顶之下,安全性也更需要重视。

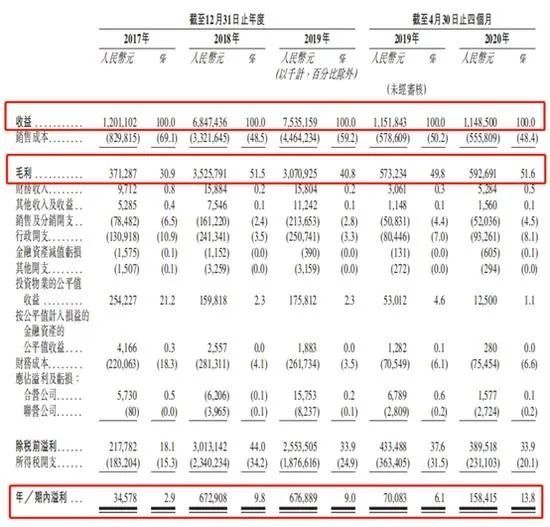

再来看上坤地产招股说明书中,财务数据方面特别值得关注的地方:三年净负债率从684.9%降到73.8%;利润收入不及利息支出及融资成本增加。

03

招股书披露,上坤地产的净资产负债率2017-2019年分别为684.9%、325.9%和118.8%;截至2020年4月30日,其净资产负债率降为73.8%。

短短三年净资产负债率大幅下降,今年4个月就降低了45个百分点,难免引起媒体的关注。

比如,中访网财经结合上坤地产财报中的一些“异常”表现,2017-2019年,其归母净利润分别为4.997亿元、15.46亿元、21.95亿元;而同期其少数股东权益由3%增长至58.9%,其少数股东权益利润分别为-1.54亿元、51.84亿元、45.74亿元,质疑或存在通过做多少数股东权益将负债表外化的“明股实债”操作。

招股书里面的官方解释是,净资产负债率降低2017-2018年是由于保留盈利的增长导致了权益总额不断增加,而2019年底—2020年4月30日则是因为计息银行及其他借款减少。

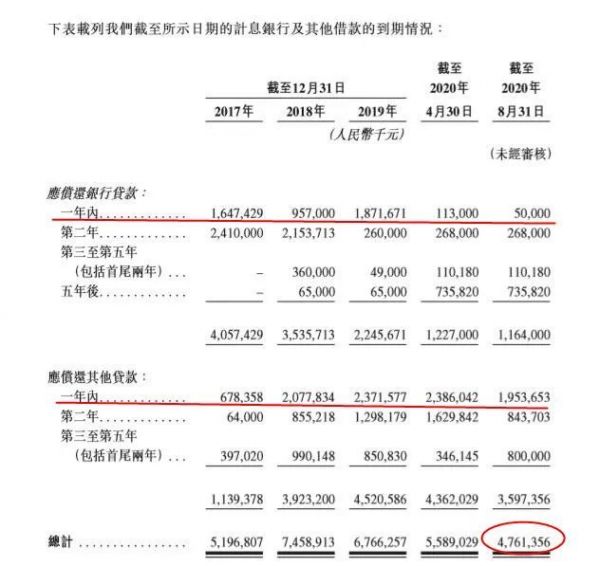

从计息银行和其他借款总额来看,的确符合招股书的说明,但奇怪的是借款减少了,负债情况改善了,融资成本却在增加。

截至2017- 2019年及2020年4月30日,上坤地产的计息银行和其他借款总额分别为51.968亿元、74.589亿元、67.663亿元和55.89亿元,但同期加权平均实际利率分别为7.4%、9.3%、9.4%及 10.3%。

04

值得注意的是,2017-2019年及截至2020年4月30日止四个月,上坤地产产生的计息银行及其他借款的利息分为3.629亿元、6.481亿元、7.639亿元和2.326亿元,同期其净利润分别为0.35亿元、6.73亿元、6.77亿元和1.58亿元。

也就是说,除今年的数据外,前面三年,其净利润甚至不能覆盖借款利息。

而从2017年开始,截至今年4月30日,上坤地产的利息支出合计约为20.075亿元,同期净利润合计约为15.43亿元,二者相差约4.645亿元。

而截至今年8月31日,上坤地产的计息银行及其他借款总额为47.614亿元,其中约20.037亿元将于一年内到期,其现金及现金等价物为11.829亿元,二者缺口约为8.208亿元。

同时,还值得注意的是其他贷款,据招股书显示,其他贷款包括来自独立第三方、资产管理及信托融资等,截至今年8月31日,这部分融资金额占上坤地产有息负债总额的75.6%!

而这部分融资的年利率在9%-18%之间,这也能解释为何上坤地产的融资成本较高。

总的来说,上坤地产的创业故事还是很精彩,只是这样的高增长是否能够持续,还得打个问号。

内房企赴港上市,获得较好的融资渠道,能够给企业增加更多发展机会,但看近年来内房企在港股的表现,实在难以令人满意。作为投资者来说,要慎之又慎。

本文首发于微信公众号:闺蜜财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:李佳佳 HN153)相关知识

为上市“拼”到这个程度!神奇的上坤地产

地产圈里的“特长生”:上坤地产赴港上市

产品主义者的胜利,上坤地产开辟价值上上签

超级变变变:上坤地产魔术般的财务数据

上坤地产IPO:破旧立新降负债,净负债118.8%处房企上市

上坤地产IPO:破旧立新降负债,净负债118.8%处房企上市前平均水平

上坤地产通过港交所聆讯 净负债率降至73.8%

上坤地产IPO:毛利领先同行净负债三连降 新高管或提速上市计划

上坤地产IPO:毛利领先同行净负债三连降 新高管或提速上市计

上坤地产暗盘平开

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106233

- 2婆婆对儿媳说的暖心话 婆婆喜 95310

- 3女生戴14号戒指算粗吗 正常 95229

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42848

- 7杨燕军 | 医院建筑的顶层设 39622

- 8泰安国悦山180平下跃美式风 32775

- 9积木家装修公司正规吗?选装修 26801

- 10农村现代简约自建房图片 26668