行业透视 |穿透式融资监管下,房企融资突围方向

自8月监管层面划下“三条红线”后,房企融资预计将受到严格监管,到2020年10月,消息称重点房企已经收到监管部门下发的三张监测表,除了三条红线的指标之外,还要求房企填写参股未并表住宅地产项目、明股实债融资等数据,融资监管穿透表内表外。在此情况下,房企融资受到挑战,还有哪些方式可以为房企进行输血呢?01

有息债的监管将涵盖表内外房企将重点关注无息债融资

由监管新下发的三张表来看,除了之前所提到的三条红线之外,表一还关注了房企的权益拿地销售情况,以及近三年经营性现金流净额情况,表二及表三则重点关注了房企的融资来源,以及表内外项目的融资。由此来看,房企的有息债规模将会受到严格的监管,而且由于监管是穿透式的,未来监管对房企有息债的监控将涵盖表内表外的项目,任何财务技巧将无法隐藏。

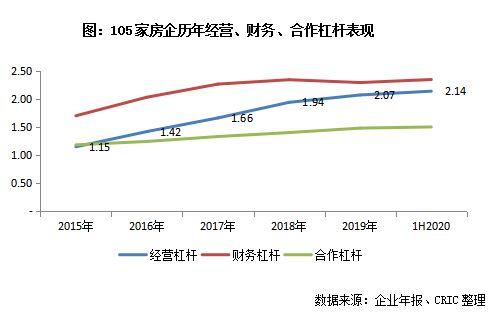

该规则下,房企表内表外的有息债受到监管,企业的财务杠杆的使用将会受到限制,房企预计将加强无息债的使用,即经营杠杆;同时,为了减少成本和降低风险,合作杠杆将维持较高水平。实际上,过去两年房企已经在控制财务杠杆,近两年的财务杠杠保持稳定水平,合作和经营杠杠则显著增加。在新的融资监管下,房企经营杠杆和合作杠杆未来还将进一步增加。

02

规模房企行业议价能力强经营杠杆使用优势显著

无息债主要体现在房企经营往来款上,即房企对上下游供应链资金的挤占。房企对上游供应商资金的挤占主要体现在应付类科目,而针对下游资金的挤占主要体现在预收类科目,这两类无息的经营性负债通常体现房企对上下游的议价能力。2020上半年105家房企整体预收账款规模较2019年末增长7.0%,而有息负债规模的增速为5.5%,预收账款规模增长显著高于有息负债,未来通过加强预收可以有效对冲有息债的需求。

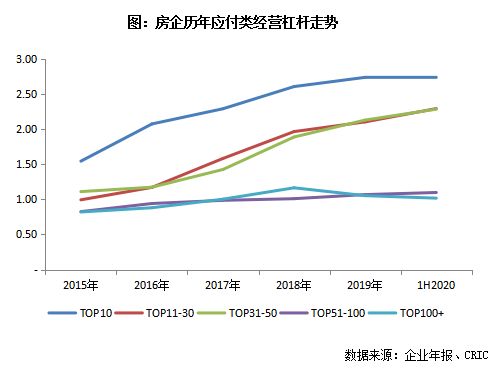

应付类科目,主要是应付工程款、贸易款等,是房企无息负债最重要的组成部分,主要是延缓工程款等支付时间,从而控制现金流出节点。整体来看,房企应付类经营杠杆呈现逐年上升的趋势,由2015年的1.15上升到2020上半年的2.14,增长了86%。这其中,以头部房企的议价能力最强,TOP10房企2020年上半年应付类经营杠杆为2.73,居五大梯队之首,且较TOP11-30房企高0.43。且TOP11-50梯队和TOP51+梯队又呈现断层式分化。总的来看,未来房企将进一步开拓无息杠杆空间,规模越大的房企拥有的优势越大。

03

股权融资降负债降杠杆立竿见影房企加大上市及分拆速度

除了加强无息债的挤占,同时股权融资也将成为房企进行实际降杠杆的重要方式。

一方面,中小房企主体上市热情不减,上市成功不仅可以将筹得资金,同时可以拓宽房企的融资渠道,也能扩大股本结构,降低企业净负债率,有效改善企业的财务情况。据统计,2018及2019年新上市房企分别有6家,2020年截至10月29日上市房企有汇景控股、港龙中国、金辉控股3家,总共募集净额超过237亿港元。上市后,85%的房企净负债率实现大幅度的下降。未来在融资监管从严下,上市仍是中小房企实现降负债,募集资金较为具有吸引力的选择。

另一方面,近几年房企持续加大分拆旗下多元化板块上市,主要在于可以扩大母公司权益,从而降低资产负债率,也可以带来现金流入,分拆板块上市还可以探索新的利润增长点,改善房企的资产流动性。2020年截至10月28日,有25家房企子公司分拆上市取得进展,其中,11家成功实现上市,此外还有11家递交招股书,另3家公告拟分拆上市。分拆的业务板块包含物业管理、商业管理、文旅、景观家居等,特别是物业板块,大型房企如恒大、融创、世茂等物业公司加入战局。未来分拆旗下业务公司上市也是股权融资的一大选择。

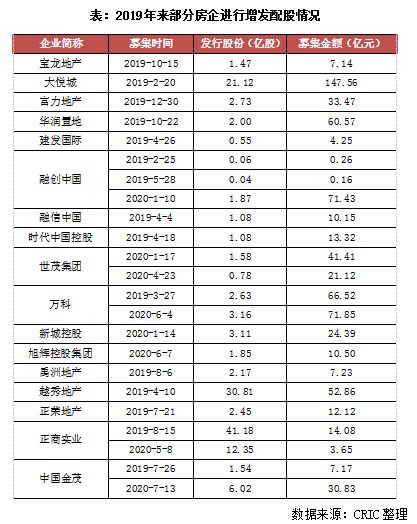

此外,已经上市的房企,可以通过增发配股进行股权融资,近几年房企增发配股现象频繁,可以有效缓解企业财务压力。2019年开始包括融信中国、正荣地产、宝龙地产、世茂房地产、新城发展、融创中国等房企成功进行配售。如大悦城增发配股完成后,募集资金147.56亿元,有效地缓解了大悦城的资金压力,同时对中粮集团下的两个房地产上市公司的股权架构进行调整,一方面使得公司的发展方向及资源配置更加清晰,另一方面也使得大悦城净负债率由2018年末的171%下降到2019年末的101%。

04

加大与长线资金的合作将有利房企盘活资产降低成本

随着房企有息债规模增速受限,房企加大与长线资金的深度合作,也是有助于未来发展的方式之一。部分房企通过与金融机构签订深度合作协议,或者引入险资等资金方做企业战投。短期来看可以进行融资缓解偿债压力,盘活资产,长期可以降低企业融资成本,改善房企的经营状况,突破增长瓶颈。以阳光城为例,2020年9月阳光城公告,泰康人寿及泰康养老受让原阳光城第二大股东上海嘉闻股份,虽未实现即时的降杠杆,但长远来看,泰康的加入,后续将为阳光城提供资源支持,推动相关业务战略合作,进一步拓展公司融资渠道,优化债务结构、资金成本,实现降杠杆。

整体而言,在融资穿透式监管下,房企未来加大现金回款、增强无息债的使用、同时稳步推进股权融资成为房企降杠杆的重要选择方向。未来,房企应逐步减少对融资的依赖,更加注重提升产品硬实力以及提高运营能力,通过提高项目去化,加快开发周期等加快现金回流,同时管控成本,提升盈利空间,增强企业的持续盈利能力。

克而瑞地产研究(cricyjzx)

相关知识

行业透视 |穿透式融资监管下,房企融资突围方向

穿透式监管下,2021企业投融资突围方向

红线监管下 高负债房企如何稳着陆?

红线监管下 高负债房企如何稳着陆?

“三道红线”压顶 年底房企股权融资大增

“三道红线”压顶 年底房企股权融资大增

“三道红线”压顶下,年底房企股权融资大增

偿债高峰逼近!房企融资需求仍保持高位

三张监测表穿透房企表外负债 最严融资新政考验开发商资金链

偿债高峰逼近!房企融资需求仍保持高位

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105830

- 2婆婆对儿媳说的暖心话 婆婆喜 94567

- 3女生戴14号戒指算粗吗 正常 94476

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54825

- 6男生戴戒指的含义图解 女生戒 42443

- 7杨燕军 | 医院建筑的顶层设 38880

- 8泰安国悦山180平下跃美式风 32039

- 9积木家装修公司正规吗?选装修 26064

- 10农村现代简约自建房图片 25897