募资七成用于扩张 牺牲毛利率的卓越商企空间有多大?

物业股又添一员。10月19日上午,商务物业管理服务提供商——卓越商企服务集团有限公司(以下简称“卓越商企服务”)正式于港交所主板上市。与过往专注住宅物业的物业公司不同,卓越商企服务主要定位商务不动产服务。 值得一提的是,在“大湾区商务物管第一股”光环加身之外,其公开招股所披露的募资用途,透露出了这家物管公司新秀不小的扩张“野心”:七成募资用于扩张。然而面对用毛利率下滑换来的扩张,卓越商企服务的自身项目储备如何?市场留给它的空间与时间有多大、多久?

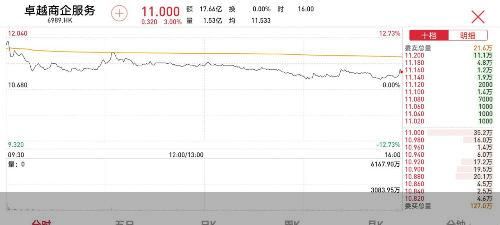

上市首日涨逾11%

从10月19日的股价表现来看,市场向“大湾区商务物管第一股” ——卓越商企服务给出了一个不错的回应:上市首日,卓越商企服务开报11.4港元,较招股价10.68港元高6.7%,盘中涨幅一度扩大至逾11%;截至当日午间收盘,报11.30港元每股,涨幅5.81%,总市值达135.60亿港元。

卓越商企服务10月16日对外公布的发售价及配售结果显示,该公司拟全球发售3亿股股份,发售价定为每股10.68港元,预计募集款项净额为30.66亿港元,获得超额认购651倍。

卓越商企服务是一家于1999年在深圳成立的物业公司,前身为“卓越物业”,主要为卓越集团或第三方物业开发商开发的高端商务物业提供服务。从业务范围来看,该公司在基本物业管理服务之外,也提供增值服务包括资产服务、企业服务及特定增值服务等。而在基本物业管理服务中,商务物业为该公司收益贡献的主力。据企业此前更新的招股书披露,其商务物业管理服务收益在2019年总收益中的占比达到65.2%。

在地产分析师严跃进看来,相比于2020年内部分涉房业务企业上市首日股价的“不被投资者买单”,卓越商企服务之所以较受投资者认可,一方面是因为投资者对于在港上市的物管企业持有较高预期;另一方面,则是因为卓越商企服务主要定位商务不动产服务,作为港股上市阵营中少有的商务物业管理服务提供商,业内预期商务物业管理服务市场在行业集中度方面仍有一定发展空间。

募资七成用于扩张 毛利连续三年下滑

根据卓越商企服务方面披露的募资用途,该公司计划将全球发售所得款项净额约70%用于业务扩张,包括战略收购及投资;约10%用于投资先进的信息技术系统;约5%用作在管物业的设施升级;约5%用作吸收及培养人才;约10%用作一般公司用途。

卓越商企服务家底如何?从城市布局来看,截至目前,卓越商企服务的业务主要集中在大湾区和长三角地区,尤其是高端物业占有量比较高的一线及新一线城市。招股书显示,截至2020年5月31日,卓越商企服务在34个城市拥有331个在管项目,总面积为2580万平方米,其中111个项目位于大湾区,总面积1170万平方米。

近年来规模的增长,也带来了企业营收的上扬。据招股书披露,2017年至2019年,卓越商企服务的收益分别为9.47亿元、12.23亿元及18.36亿元,复合年增长率约为39.2%。同期,该公司取得的利润分别为1.36亿元、1.56亿元及2.33亿元,复合年增长率约为30.9%。从企业披露的最新数据来看,截至2020年5月31日止五个月,卓越商企服务的利润由去年同期7700万元增加99.3%至1.53亿元。

不过经梳理发现,在规模及收益增长之外,卓越商务服务近三年的毛利率呈现下滑之态。2017年-2019年,该公司基本物业管理服务的毛利率,已从24.6%下降至22%。

“卓越商企服务在利润率方面出现了下滑的情况,或是因为公司业务结构以商务物业管理为主,住宅为辅,其项目之前的协调性和规模性低于住宅物业项目规模较大的公司;其次,商务管理成本要高于住宅物业项目,因此导致了盈利能力的下降。” 同策研究院资深分析师肖云祥分析称,未来该公司应加强管理项目之间的联动,降低成本,同时开拓毛利率较高的增值服务业务,这有利于提升公司的盈利能力。

就卓越商企服务募资七成用于扩张,严跃进指出,类似募集资金用于扩张,是中小企业的的一种本能,即此类企业需要扩大规模和扩大影响力。“当然需要看到,物业企业经营比较在营收等方面是有阻力的,若是盲目扩张,很可能会增大成本,这是此类企业所需要注意的地方。”

母公司资本之路曾两度告吹

上市潮是2020年前三季度物企资本市场关键词。来自克而瑞物管方面的统计数据显示,截至2020年三季度末,上市物企已达30家,年内已有6家物业公司成功上市,另有14家企业已递表排队等待中。据了解,卓越商企服务于今年年5月31日向港交所递交上市申请,9月30日通过上市聆讯。

谈及上市,卓越商企服务母公司卓越集团与资本市场的接触可谓“一波三折”。公开资料显示,卓越集团先后于2007年、2009年7月启动赴港上市进程,首度IPO因遭遇2008年金融海啸和楼市调控告吹,第二次则是因为估值偏低,国际认购情况不理想,使得上市计划再度搁浅。

业内有分析认为,卓越商企服务的上市,除了顺应物管企业赴港上市热潮,也是其母公司卓越集团间接对接资本市场的一大契机。

严跃进指出,卓越集团分拆物业板块上市,与其物业板块具有特色、当前物业企业上市可增加融资机会等因素有关。“上市本身是值得肯定的,能为后续企业资本运作和品牌推广创造了较好的条件。当然,物业板块的上市,对于此类企业的母公司本身也具有一定利好,物业服务板块过硬,客观上都会促进后续地产等业务的发展。”

值得一提的是,相比拆分物企大多仍依靠母公司输送资源的“常态”,背靠卓越集团的卓越商企服务,近年来一直积极对外拓展,以努力减少对母公司的依赖。

招股书显示,截至2017年、2018年及2019年12月31日以及2020年5月31日,卓越集团开发的物业分别占卓越商企服务在管总面积的65.3%、58.7%、43.2%及41.6%;同期,第三方物业开发商开发的物业分别占在管总面积的34.7%、41.3%、56.8%及58.4%。

“很明显,今年出现了一波房企分拆物业登陆港交所的热潮,主要原因是在国内融资收紧的大背景下,房企通过拆分物业上市可从资本市场直接获得融资机会。” 就卓越集团拆分卓越商企服务赴港上市,肖云祥向北京商报记者表示,从业务来看,未来将是存量市场,物业管理的发展前景更为乐观;其次,相对于地产公司而言是轻资产结构,现金流稳定,受经济景气度波动影响程度较小,具有更强的防御能力,因此更受资本市场青睐。

肖云祥还表示,从以往的情况来看,物业管理企业上市融资后,融资金额的大部将会安排到规模扩张中。“目前来看,卓越商企服务在管面积由第三方开发商获取的项目占比在不断提升,相信在上市获得融资后,项目收购会加剧,来自于卓越集团在管面积占比会进一步下降。”

就下行期的扩张战略、如何平衡规模及利润二者间的关系等问题,北京商报记者尝试联系卓越商企服务方面。截至记者发稿,对方未有回应。

来源:北京商报

相关知识

募资七成用于扩张 牺牲毛利率的卓越商企空间有多大?

卓越商企服务预计本周通过港交所聆讯 募资规模4-5亿美元

卓越商企在港上市,李华实现上市目标

卓越商企服务赴港IPO,毛利率逐年走低

金辉控股开启赴港IPO之旅 拟募资“储粮”谋弯道超车

抽水478亿!33家物企IPO募资排行榜

IPO视界|卓越商企:第三方业务成累赘

最高募资近90亿元!两大家居卖场巨头的新动作

上坤地产举债扩张背后,IPO之路一波三折

卓越集团旗下卓越商企服务计划在港上市,集资最多32亿港元

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106233

- 2婆婆对儿媳说的暖心话 婆婆喜 95310

- 3女生戴14号戒指算粗吗 正常 95229

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42848

- 7杨燕军 | 医院建筑的顶层设 39622

- 8泰安国悦山180平下跃美式风 32775

- 9积木家装修公司正规吗?选装修 26801

- 10农村现代简约自建房图片 26668