百强上市房企热点区域城市更新发展探究

伴随城镇化进程的不断推进,近年来房地产的销售规模也在不断增长。与此同时,随着城镇化率的快速提升以及人口的持续流入,部分一线以及热点二线城市土地供应日渐稀缺。根据住建部统计数据,全国共有老旧小区约有17万个,涉及居民超过4200万户,建筑面积约为40亿平方米,初步估算的投资额将高达4万亿,集中分布于上海、北京、广州、深圳为首的一线城市以及西安、武汉、天津等二线城市,城市发展迈入存量时代,产业发展面临新诉求,城市建设和房地产发展需要寻找新的空间。

核心城市土地供应的紧缺加上大量亟需更新的旧厂、旧村庄、旧城镇,催生出了城市更新的热潮。根据企业年报及相关资讯披露,百强上市房企中已有47%进入城市更新领域,房企城市更新现状值得探究。

那么,百强上市房企目前参与情况如何?他们的城市更新的潜在土储规模有多少?主要布局在哪些城市?这些城市的城市更新政策又如何?有哪些标杆案例值得借鉴?我们以广东、上海、北京为研究蓝本,以参与城市更新的典型企业和典型项目为研究对象,针对上述疑问展开分析。

01

近半百强上市房企参与城市更新

三梯队规模跨度大

47%百强上市房企涉足城市更新,50强房企参与度更高。随着房地产增量市场天花板的见顶,借道城市更新业务寻找新的业绩增长点,已成为大部分房地产企业的共识。根据企业年报和公开信息,梳理房企参与城市更新的情况,可以看出在百强上市房企中,约有47%的企业涉足了城市更新领域。若把目光聚焦到TOP50上市房企,这一数值更是达到了61%。房企纷纷加入城市更新的赛道,有三个原因:首先,一二线城市土地供应趋紧,通过对旧区的整治改造和再开发,可以有效补充一二线城市土储;其次,对比竞争激烈的招拍挂拿地方式,参与城市更新能以更低的地价获取土地,这意味着企业能实现更高的利润率;最后,城市更新改造的对象往往是城中村和城区的老小区,这些项目一般布局在较为中心的核心地带,若再改造后入市,有较好的市场预期。

百强上市房企城市更新面积跨度大,大致分为三个梯度。虽大部分房企已布局城市更新业务,但基于入局时间、资金投入和运营经验等因素的影响,涉及的规模也有较大差距。我们用房企通过城市更新业务获取、但未转化成土地储备的那部分建面,即“城市更新潜在建筑总建面”来衡量企业参与度,可以把房企分为三个梯度。根据企业披露和搜集到的公开信息,可以发现房企通过城市更新渠道获取的建面跨度十分大,规模小的只参与了1个项目,建面只有不到10万方,但规模大的涉及100多个项目,总建面逾7000万方。

第一梯度包括恒大、融创、佳兆业、富力、时代这5家房企,他们参与城市更新部分的建筑面积大于4000万平方米。其中恒大、融创和佳兆业更是拥有超出7000万平的旧改建面。在这5家房企中,恒大和融创主要靠收并购夺得前两位。其中恒大位居榜首,2018年报显示未纳入土地储备的旧改等项目总规划建筑面积约7777万平方米,其中仅是在总部深圳就有45个项目,规划建筑面积达2903万平方米。其余三家则均是起家于大湾区的粤系房企,带着天然的城市更新基因。佳兆业以改造烂尾楼起家,凭借丰富的本土资源和开发经验被誉为“旧改之王”,2019年报披露旧改占地面积达近4000万方,其中深圳及广州各占约27%及36%,项目总个数达147个。同样以旧改起家的富力地产,截至2019年6月30日,城市更新板块签约合作城市更新项目已超过60个,规划总建筑面积超6000万平米。时代地产也曾表示旧改是公司的重要业务,2019年底城市更新项目总数已超过120个,潜在总建筑面积约4300万平方米。

第二梯队与第一梯队有明显断层,房企城市更新建筑面积段为600-3000万平。总体来看,城市更新改造多在广东省内大湾区九市进行,这得益于该区域较为成熟完善的城市更新政策,比如龙光和奥园就分别披露旧改业务在大湾区的占比为95%和89%。从房企类别来看,既包括首开、华润、保利等资金雄厚的国企,能抵抗城市更新引发的开发周期长、占用资金久的问题,同时也有强大的操盘运营能力;也包括经验丰富的区域民企,包括龙光、花样年、敏捷等,他们往往有专业团队运营城市更新,比如花样年在2019年还成立了城市更新公司,单独划分业务板块。第二梯队排名靠前的是首开股份,2019年年报公布旧改用地面积为1589万方,虽换算成建面与第一梯队有一定的距离,但由于这些项目主要分布在北京,货值不容小觑。

第三梯队参与城市更新部分的建筑面积小于600万平方米,大部分房企位于这个梯队,他们暂时可能并没有把城市更新作为主要业务发展,但仍把这作为一种有效的拿地方式。这个梯队的房企城市更新项目涉及到的地域除湾区城市外,也包括了济南、太原、烟台、南昌等二三线城市。

02

广东省:本土房企在规模及经验方面明显领先

1、恒大、佳兆业等领衔城市更新土储总量,本土房企具备先发优势

百强上市房企中,多达27家房企城市更新业务涉足广东省,热点城市如广州、佛山、深圳等,成为各大房企必争之地。结合企业近期年报及业绩发布会披露情况,参与城市更新房企潜在土储规模可以分为三个梯队:第一梯队以恒大、佳兆业、富力、时代为首,潜在土储建筑面积在3000万平方米之上。四大房企均发家于广东,其中佳兆业、富力、时代均拥有较为丰富的“三旧”改造经验,如佳兆业早在1999年就已涉足参与改造深圳烂尾楼“桂芳园”项目,富力也以涉足城市更新领域二十载,于2007年打造了标志性项目——猎德村,开启了 “猎德模式”。其次以华润、碧桂园、龙光、花样年、保利等房企构成第二梯队,潜在土储建面在1000-3000万平方米,打造了诸如华润万象城、保利琵琶洲等项目。第三梯队房企潜在土储规模在1000万平方米之下,包含敏捷、越秀等规模相对较小的本土房企以及远洋、华夏幸福等外来房企。整体上看,由于城市更新项目周期长、难度大、涉及多方利益等因素,具备较高的进入门槛,本土房企无论是在规模还是经验方面均具备明显的领先优势。

2、广佛深莞城市更新开展最火热,湾区九市为 “三旧”改造主力(略)

3、广、深两城最早参与城市更新试点,政策相对完善(略)

4、佳兆业:涉足城市更新二十载,参与打造盐田最大旧改项目

佳兆业城市更新业务最早起步于1999年,于当年拿下深圳布吉龙泉别墅烂尾楼项目——“桂芳园”。作为佳兆业涉足城市更新的首个项目,占地接近16万平方米,总建面达58万平方米,分为八期进行开发。佳兆业将原先建至一半的烂尾楼连同地基一并清除,并聘请香港知名的设计公司做出全新的规划设计,项目主打欧路风情以及生态园林社区。新颖的设计理念及外观吸引了购房者的目光,首期入市20天即售罄,为佳兆业在城市更新领域奠定了良好基础。随后的若干年间,佳兆业又陆续打造了佳兆业·可园、深圳佳兆业中心、深圳佳兆业中央广场等20余个城市更新项目,并设立城市更新集团。如今,城市更新集团拥有投资测算、规划设计、政策研究和商务谈判等专业技能的员工超过700人,业务涉及旧城镇、旧村庄、旧厂房以及烂尾楼改造,积累了丰富的“三旧”改造经验。

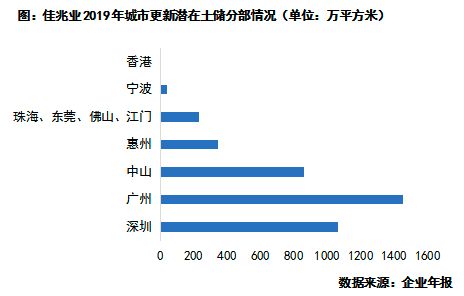

截至2019年底,佳兆业未纳入土储城市更新项目占地面积约4000万平方米,共计147个项目。从分布上看,除宁波外,其余项目均位于广东省内。广州、深圳、中山三城“三旧”改造项目占地面积占比分别为36.4%、26.6%、21.6%,合计超八成,是佳兆业城市更新的绝对重心,余下少数项目主要分布于惠州、珠海、东莞等城市。

(1)案例分析:“双轮驱动”战略,加快进程

盐田项目位于深圳市盐田区后方陆域,北靠东海道,东接洪安三街,南临明珠道,西连盐田北四街,整体地理位置优越。但由于盐田三村、四村和西山吓村等13个自然村散落分布在盐田港后方陆域,长期以来维持“村中有港、港中有村”的现象,环境脏乱差,村集体经济发展较为落后,且随着港口发展的需要,日益紧张的土地资源也制约着盐田港后方陆域港口物流行业的发展。因此盐田整体搬迁项目自03年被首次提出,经过多年的孕育,直到2011年才由佳兆业完成项目招标,是深圳首个公开招标的城市更新异地安置项目,也是盐田区有史以来最大规模的旧村改造项目。

项目拆迁共涉及4个股份公司和13个自然村。包含原居民1035户,需拆除建筑1632栋,拆迁用地的占地面积为43.5万平方米,安置区开发建设占地面积为26.6万平方米,规划总建筑面积达到107万平方米。项目共分为12个地块开发建设,其中1-7以及8-1号地块优先用于村民回迁(佳兆业山海城项目),8-2及9-11号地块用于对外销售(佳兆业盐田城市广场项目)。整个项目由购物中心、高端住宅、甲级写字楼、高端公寓等综合业态组成,集一站式购物、休闲娱乐、商务办公和高端住宅于一体,并配有2.27万平方米公共配套设施,规划有社区公园、两个幼儿园和一个小学、三个社区文化活动室、两个社康中心、两个邮政所、肉菜市场等生活配套。佳兆业根据安置区特点,在2号及11号地块打造了两大商业中心及滨海风情商业街,并通过近一公里长的天街相连,形成两大商圈联动发展。

通过“双轮驱动”战略,以回迁促签约、以建设促回迁,依靠“回迁”和“建设”两个轮子推动促进签约。与村民洽谈并促进签约一直是城市更新项目的重难点,佳兆业在获取项目后花费接近一年半时间与村股份公司及村民进行沟通,并依据村民意愿对项目进行调整。与原地拆除重建项目相比,盐田项目作为异地安置项目,使得回迁物业的建设能够与业主签约同步进行,项目刚刚开始签约就已经可以看到样板房。并且区政府根据项目情况提出“双轮驱动”的实施战略,鼓励先签约、先回迁,如果某个地块建成后并具备了回迁条件,假如原来确定回迁到这个地块的村,村民签约面积达不到,那么将由已经签约的其他村民先回迁,该方案显著提升了村民的签约热情,17年10月,回迁房山海城一期搬迁完成,816户村民回迁入伙,8-1号地块也于18年2月主体封顶。

拆迁与销售同步进行,缓解现金流压力。与普通商品住宅开发相比,城市更新项目具备高投入、长周期、回报不确定等特点,十分考验房企的运营管控能力。佳兆业通过村民回迁地块与销售地块同步开发的方式,于2018年10月开盘销售盐田城市广场项目,项目一经推出即获得热销,并于2019年实现约73亿的销售额,位列《2019年单项目销售排行榜TOP100》26位,较好的缓解了现金流压力。

5、华润置地:02年进入城市更新领域,大冲旧改项目成南山标杆(略)

03

上海:城市更新进入快车道

地方性国企占优

1、万科、中海抢滩上海,地方性国企优势明显(略)

2、05年政策逐步完善规范,近两年超额完成旧改目标(略)

3、瑞安房地产:上海城市更新标杆企业,“新天地”模式缔造者

上海是瑞安房地产在内地业务的核心区域。瑞安房地产为香港瑞安集团在中国内地的房地产公司,于2006年在香港联合交易所上市,至2019年底在上海、武汉、重庆及佛山的中心地段共拥有11个发展项目。其中,上海作为公司的总部所在地,占了其中7个项目,在其发展进程中起到了举足轻重的作用。

“上海新天地”奠定企业城市更新领域标杆地位。企业最早参与的项目主要集中在上海,且均为城市更新项目,包括上海新天地、翠湖天地、瑞虹新城、瑞虹天地等。“上海新天地”成为上海新地标之一后,有效提振了企业知名度和专业度,同时也提升了瑞安在获取城市更新项目的议价能力,之后便陆续成功签约了多个城市的旧改项目。值得注意的是,企业在2019年接连拿下上海青浦区蟠龙城中村和普陀区鸿寿坊旧改地块,一方面证明政府肯定瑞安在上海城市更新领域的标杆地位,另一方面也体现了企业在上海加强城市更新业务的决心。

(1)案例分析:商业先行住宅交叉,保障太平桥项目现金流

三大亮点成就旧改范本“太平桥项目”。最负盛名的上海新天地实际上是原卢湾区城市更新工程“太平桥项目”的一部分,作为历史建筑重建区位于西部。此外太平桥项目还包括北部的甲级办公楼区企业天地、南部的高档住宅区翠湖天地、东部的综合性购物娱乐商业中心以及中心人工湖绿地。项目整体毗邻繁华的淮海中路商业区、黄陂南路地铁站以及东西、南北主干高架车道的交汇点,地理位置优越。1996年瑞安针对该城市更新项目的整体规划方案得到政府认可,于是两者签订了开发意向书,由瑞房全盘负责拆迁和开发改造。该项目之所以一战成名,有以下三方面原因:

项目总体定位规划合理,保留了原有建筑风格

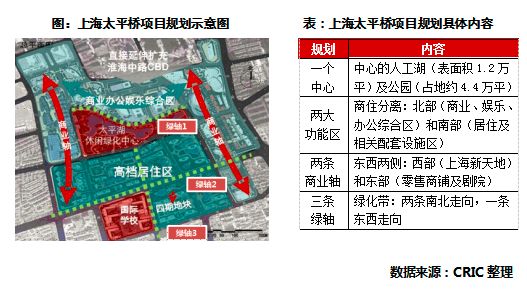

太平桥项目规划建筑面积逾110万平方米,瑞安将其定位为集商业、办公、文化娱乐、居住等功能为一体的现代化商住综合区。具体来看,整片区域主要可分为:一个中心、两大功能区、两条商业轴和三条绿轴。由示意图可以看出,业态组合做到了错落有致、动静结合,既能满足舒适的居住需求,也能享受到商业配套带来的便捷。

除分区合理外,建筑体现了当地的文化风貌也是一大亮点。改造方式采取了拆除重建与功能改变相结合的方式,很大程度地保留了中共一大会址以及石库门里弄外貌,而在内部则设有中央空调、自动电梯、宽频互联网,改造成全新概念的经营消费场所,以配合新的商业功能使用。

商业先开发,住宅交叉进行

开发时序是多业态大型项目不得不考虑的问题,住宅和商业地产在开发进程上各有利弊:商业地产开发时间短、收益成稳定增长,但商业地产重资产运营、占用资金时间长;住宅销售回款快,但开发周期较长。鉴于项目地域特性,企业最终决定先开发商业,并与住宅开发交叉进行,既保证了资金的周转和平衡,也能在市场维持曝光度。在开发时间上主要分为四个阶段:

第一阶段,2001-2003年,以商办为主,先期推出新天地商业和人工湖绿地(公益部分)以及企业天地;

第二阶段,2003-2008年,主推住宅,推出翠湖天地一二三期、五星级酒店;

第三阶段,2010-2015年,主推商办,新天地三期——新天地时尚购物中心开业,推出企业天地二、三期;

第四阶段,2016-2020年,主推住宅,推出翠湖天地四期,五期则预计在2020年下半年开盘;

第五阶段,瑞安、太平洋人寿和上海永业在原先板块东面新打造的太平洋新天地综合体项目计划在2023年面世,意味着重心又将回归商办。

审时度势调整商业定位,招商方案助快速聚集人气

根据2002年规划,项目内的商业地产占整个项目建面48.5%,因此商业地产的盈利模式至关重要。其商业模式特色主要体现在两个方面:

一是不断调整定位,根据不同阶段打造商业主题。第一阶段强调定位的综合性,集餐饮、娱乐、购物、旅游和文化为一体;第二阶段,打造为上海市中心具有历史特色的都市旅游景点;第三阶段,为时尚的国际交流和聚会地。

二是引入知名品牌和大量餐饮。初期招商时,对优质商户给予较长的免租政策。在业态上,引入超过70%的体量引入餐饮和休闲业态。这样的目的在于快速集聚城市潜在消费客群,提高项目的知名度。

04

北京:国资房企活跃

政府主导城市更新

1、首开、北京城建等本土国企领衔,资源优势明显

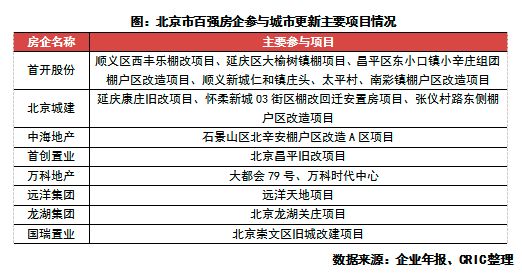

百强房企中,以首开、北京城建、中海、首创等为首的本土国资背景房企,凭借资源优势,成为北京城市更新领域主要参与者。由于深耕北京多年,这类房企对于市场、政策非常熟悉,加上国资背景助力,更易获得城市更新项目的开发建设权。如首开股份自2015年提出“城市复兴官”概念后,开始在棚改项目上频频发力,截至2019年底,首开股份在北京正在实施城市更新项目6个,后续项目5个,占地面积共1091万方,在城市更新领域积累了丰富经验。北京城建则参与打造了北京市核心区体量最大的棚改项目——望坛棚改,并在为期120天的棚改签约征收工作中,实现98.45%的签约率,成为北京市棚改征收标志项目。中海则参与过北京最大的棚户区改造项目——北辛安项目,投资额达500亿元,总占地147公顷,可建计容面积约218万平方米。

除本土百强房企外,部分外来百强房企借道合作开发进入城市更新领域。鉴于北京的城市角色与旧改模式,目前外来房企整体参与较少,主要借助于与当地国企合作开展项目,如融创、远洋、龙湖、奥园等。

2、城市更新逐步有序,仍以政府主导为主(略)

3、首开股份:参与大量棚户区改造项目,做北京“城市复兴官”(略)

05

房企抢驻城市更新赛道

需全方位考虑

近年来,中国城市化进程不断加快,城市发展布局和结构日趋合理,但同时也面临着城市开发渐趋饱和、土地资源日益稀缺的现状。在此背景下,中国城市开始从增量时代进入存量时代,城市更新成为中国经济新风口和未来城市发展的新增长极。梳理房企参与城市更新的情况,可以看出在百强上市房企中,约有47%的企业涉足了城市更新领域。

1、广东为城市更新主战场,地方国企为城市更新主力军

从城市布局来看,由于政策利好、市场较为开放,多达29家上市房企在该区域布局城市更新项目。除该区域外,房企也在其余一二线城市积极参与,我们选取了上海和北京进行重点研究,发现在企业参与度上,均是地方性国企占绝对优势。一方面他们承接着良好的政府资源,在项目获取和土地获取上有较强的议价能力,往往是政府直接授权的对象;另一方面,除了需要巨额的前期投入,区别于传统的高周转开发模式,城市更新项目还会长时间沉淀资金,而地方性国企在融资成本和渠道上表现更为突出,能够抵抗住资金压力。

2、考验运营经验和资金实力,房企参与城市更新需慎重

来源:克尔瑞

相关知识

百强上市房企热点区域城市更新发展探究

六成百强上市房企布局城市更新,最高达1亿㎡

百强房企近半数涉足城市更新

万亿级大市场来了!百强房企城市更新如何破局?

万亿级大市场来了!百强房企城市更新如何破局?

近5成百强房企涉足城市更新 哪些房企抢占主赛道?

城市更新这个赛道,吸引了六成上市百强房企布局

超六成百强上市房企涉足城市更新,最高达1亿平方米

百强房企近半数涉足城市更新领域

政策加持带来新风口 百强房企近半数涉足城市更新

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106208

- 2婆婆对儿媳说的暖心话 婆婆喜 95263

- 3女生戴14号戒指算粗吗 正常 95179

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42822

- 7杨燕军 | 医院建筑的顶层设 39575

- 8泰安国悦山180平下跃美式风 32729

- 9积木家装修公司正规吗?选装修 26754

- 10农村现代简约自建房图片 26619