绿城系第三家企业上市,张亚东“第一次”敲锣 | 透视新股

作者 | 王泽红

出品 | 焦点地产新闻

绿城管理的敲锣上市现场,设置在了自己的主场杭州,远程连线港交所,与前几日上市的金融街物业、弘阳服务相同。

张亚东和郭佳峰是这场上市仪式的主角,也是上市敲锣的“执行者”,作为绿城中国董事会主席和绿城管理董事会主席的他们,也理当如此。

7月10日上午9时30分,张亚东和郭佳峰各执一锣锤,同时敲响了上市的锣声,绿城管理在港交所正式挂牌交易,成为 “中国代建第一股”,也是绿城系继绿城中国和绿城服务之后的第三个上市平台,股票代码9979.HK。

这也是宋卫平退出,张亚东掌舵绿城中国后,第一次为绿城系企业上市敲锣。

当日收盘,绿城管理每股报3.25港元,较2.50港元发售价涨30%,“中国代建第一股”的资本首秀结束,总市值达62.08亿港元。

此次IPO,绿城管理控股发行4.77亿股,发售价每股2.50港元,所得款项净额约为10.97亿港元。本次绿城管理引入苏泊尔产业资本、祥来2名基石投资者,分别认购5847.5万股及2480万股发售股份,合计8327.5万股发售股份,占已发行股份的约4.36%。

IPO前,绿城中国是绿城管理的唯一股东。此次上市后,绿城中国的持股比例降至75%。

绿城管理董事会由8名成员组成,其中执行董事2名,分别为行政总裁李军、林三九,非执行董事3名,分别为董事会主席郭佳峰、张亚东、刘文生。三位独董为林治洪、丁祖昱、陈仁君。

绿城管理成功IP,绿城中国获益不浅。此次上市集资的款项,绿城管理需要拿出约51.5%筹资款向绿城中国偿还债务,这意味着绿城中国将获得约5.59亿港元现金流。

绿城中国董事会主席张亚东

代建一哥

绿城管理计划上市,其实早在2017年便酝酿启动。绿城管理总经理李军曾表示,由于寿柏年清空绿城中国股份,为保证交易,公司暂停了绿城代建业务的上市。2019年7月,绿城管理上市计划才被再次提出,直至今日(2020年7月10日)成功上市

绿城管理既是“代建第一股”,也是“代建一哥”。

2008 年,宋卫平提出依托绿城品牌和团队实现业务创新,并于 2009 年形成了以“品牌输出、管理输出”为核心的绿城代建模式。2010年,绿城管理集团正式成立,成为绿城品牌和代建管理模式输出的主体。

成立之后,绿城管理经历过多次重组整合,直至2016年,绿城中国悉数收购蓝城代建业务,绿城系的代建业务才全部整合到绿城管理,为最终的上市打下基础,这也加快了绿城代建业务的发展速度。

在成立短短十年时间里,代建业务发展迅猛,成为了绿城的特色业务,是绿城中国业绩的重要支撑点。2016-2019年,绿城管理代建业务销售额分别为181亿元、430亿元、552亿元及664亿元,占同期绿城中国总销售额比例的15.89%、29.39%、35.29%及33%,占比持续增加。

同时,绿城管理也成长为国内代建领域规模最大的企业。自2017年至2019年,绿城管理累计已订约总建筑面积为49.0百万平方米,占市场份额的30.3%,这一比例是第二大代建公司11.7%市占率的两倍之多。

绿城管理稳坐地产“代建一哥”宝座。截至2020年3月31日,绿城管理共有266个代建项目,管理总建筑面积约6980万平方米,其中有4020万平方米为商业代建项目,2960万平方米为政府代建项目。

绿城管理董事会主席郭佳峰

合作营运“吞噬”利润

绿城管理的代建服务采用的是轻资产业务模式,业务主要有三类:商业代建、政府代建和资本代建。

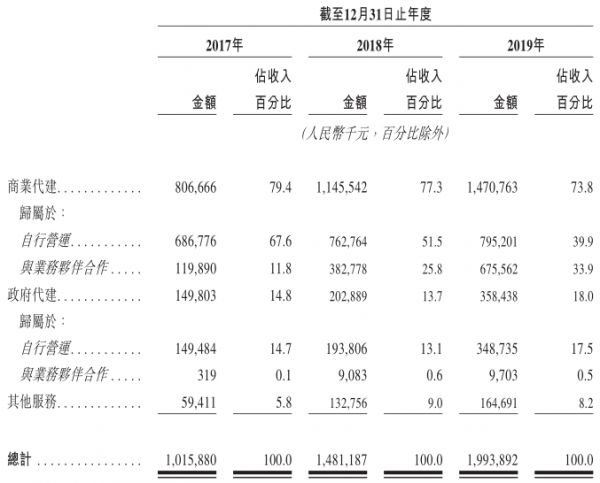

三大业务组合中,商业代建是主力,为绿城管理带来超7成收入。2017年至2019年,绿城管理分别实现营业收入10.16亿元、14.8亿元、19.94亿元。其中,商业代建的收入占比分别为79.4%、77.3%、73.8%。

商业代建主要分两种模式:第一种为自行营运,第二种为与业务伙伴合作营运。近几年,第二种商业代建模式,越来越受绿城管理青睐,2017-2019年,与业务伙伴合作营运的商业代建服务所得收入为1.2亿元、3.8亿元及6.8亿元,占商业代建业务总收入的14.9%、33.4%及45.9%。

合作营运模式虽然助力绿城管理的规模进一步扩张,但是也摊薄了其利润。2017-2019年,商业代建业务板块毛利率分别为61.4%、55.7%及46.2%。其中,合作营运模式同期毛利率分别为50.4%、29.8%及24.7%;自行营运模式同期分别为63.3%、68.7%及64.5%。

从三组数据中不难看出,合作营运模式的毛利率在逐年降低,由2017年的50.4%下降为24.7%。连锁效应之下,整个商业代建板块的毛利率同步下滑,绿城管理整体的毛利率也从2017年56.8%降至2019年44.2%。

对此,绿城管理方面解释道,与业务伙伴合作的发展模式,绿城管理有权将管理费用的全额确认为收入,并向彼等支付一定比例的管理费以作为彼等提供服务的代价,而服务成本则被计入销售成本,随着盈利能力更弱的合作模式比重扩大,从而导致销售成本增高,毛利、毛利率下降。

“由于我们可能继续透过与业务伙伴合作营运商业代建业务,未来整体毛利率仍将受该业务的影响,”绿城管理表示。

相关知识

绿城系第三家企业上市,张亚东“第一次”敲锣 | 透视新股

现场 | 上市起舞 绿城管理IPO首日记

张亚东“放权” | 深读

张亚东交棒郭佳峰,“老绿城人”迎新使命

绿城管理在港交所主板上市,“中国代建第一股”正式诞生

祥生控股上市,陈国祥陈弘倪父子共敲锣 | 透视新股⑫

国内“代建第一股”诞生!绿城管理上市首日大涨30%

透视新股|第一服务上市,张雷、张鹏共持股超50%

张亚东辞任绿城中国行政总裁,郭佳峰接任

上市答谢“穿越时空”,绿城管理代建4.0王国崛起

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106208

- 2婆婆对儿媳说的暖心话 婆婆喜 95263

- 3女生戴14号戒指算粗吗 正常 95179

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42822

- 7杨燕军 | 医院建筑的顶层设 39575

- 8泰安国悦山180平下跃美式风 32729

- 9积木家装修公司正规吗?选装修 26754

- 10农村现代简约自建房图片 26619