涉房企业再掀上市潮:5公司同日公布IPO进程,物业股成“激战

6月下旬以来,涉房企业的“IPO盛宴”继续升温。

仅6月29日,就有5家涉房企业公布了IPO进程。如港龙中国地产、正荣服务、绿城管理等3家涉房企业同步开启全球发售,共拟募资11.28亿港元;世茂服务和金科智慧服务向港交所递交了招股书。

6月24日,也有3家物业服务企业公告了IPO进程,如正荣服务于港交所更新了聆讯后资料集,港交所披露了荣万家生活服务股份有限公司的招股书,合景泰富集团正式提呈合景悠活集团控股有限公司IPO申请文件。

据《每日经济新闻》记者统计,今年以来已有8家涉房企业成功上市(除上述3家,还有鸿坤物业、兴业物联、建业新生活、金融街物业、弘阳服务),另有8家企业已递交招股书(金科智慧服务、世茂服务、佳源服务、宋都服务、星盛商业管理、荣万家、合景悠活,以及雅居乐旗下的产业板块“雅城”),而华润物业等企业也准备踏入上市征程。

多位业内人士指出,涉房企业扎堆涌入香港资本市场,投资者将有更多选择,配置资产也必然“货比三家”,相应地将加剧个股之间的比较和竞争。

图片来源:摄图网

3只涉房股同日发售

在6月29日同日发布全球发售公告的三家企业,正好代表了三个涉房专业领域。

作为中小房地产开发企业的代表,港龙中国地产开发面积逾千万平方米,虽体量中型,但有一定特点。其布局围绕长三角和华中,在上海、杭州、南京、苏州、无锡等城市储备了544万平方米土储,三年复合增长率79.9%,具自身发展特点,也由此得到李家杰等基石投资者的入局。

港龙中国地产此次全球发售4亿股,包括国际发售股份数目3.6亿股,以及香港发售股份数目4000万股,发售价介于每股3.60港元和4.10港元之间,股票在7月15日正式开始买卖。

再看“代建第一股”绿城管理,则表现出细分领域的“独角兽”优势,代建项目260个、管理总建筑面积6750万平方米,均位居行业第一且远超第二名体量。此次绿城管理发行约4.78亿股,最高发售价每股3港元,预期不低于每股2.2港元,股票代号9979,预计于7月10日登陆港交所。

正荣服务作为此次IPO的物业企业代表之一,全球发售2.5亿股,其中香港发售2500万股,国际发售2.25亿股,10%为公开发售,90%为国际配售。按此次披露的发售价(3.6~4.7港元/股)计算,此次正荣服务上市拟募集资金在9亿~11.75亿港元之间,依托母公司的背书,也或能获得投资者的青睐。

18家物业企业竞逐港股

在这一轮涉房企业IPO的盛宴中,竞争最为激烈的无疑是物业服务领域。截至目前,今年已上市或公开上市信息的物业企业已有18家。

6月29日,除了3家公开发售股票的企业,世茂服务和金科智慧服务则同步递交招股书。

世茂服务招股书显示,截至2019年末,公司合约总建筑面积达1.009亿平方米,覆盖国内25个省91个城市。其中主要包括管理184项物业,总在管建筑面积为6820万平方米。

金科智慧服务招股书显示,于2017年、2018年及2019年,公司收入为10.47亿元、15.23亿元及23.27亿元,复合年增长率约为49.1%;净利润分别为1.13亿元、1.63亿元及3.74亿元,复合年增长率约为81.5%。

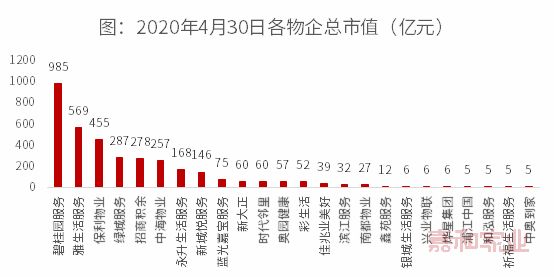

数据来源:亿翰智库、嘉和家业(据Wind)

值得一提的是,几天前的6月24日,正荣服务集团、荣万家生活服务、合景悠活集团等3家物业企业同日公告了IPO进程。

其中,于港交所更新了聆讯后资料集的正荣服务集团,在管项目达149个,覆盖四大区域中的21个城市,在管总建筑面积约为2290万平方米,总签约建筑面积约为3700万平方米;在港交所披露招股书的荣万家生活服务,共管理251个物业管理项目,在管总建筑面积为4840万平方米,覆盖15个省、直辖市及自治区的31个城市;正式提呈IPO申请文件的合景悠活集团,则管理着106个住宅物业,在管总建筑面积为1830万平方米,总合约建筑面积为2940万平方米。

《每日经济新闻》记者注意到,2019年物业服务股表现突出,今年以来股价则累计上涨47.01%,远超医疗保健行业。其中,银城生活服务、永升生活服务、鑫苑服务、中奥到家、时代邻里涨幅居前,股价分别累计上涨188.04%、120.24%、112.62%、110.33%和100%。

对此,58安居客房产研究院分院院长张波认为,物业公司本身属于轻资产行业,收入波动较小,并且物业服务企业本身受疫情影响相对小,市场对于上市物业企业的预期也会相对稳定,属于“避险”性较强的企业,因此当下节点有相对较好表现。

“房企积极谋求旗下物业公司上市也正是看好了良好的融资属性,未来随着在管面积不断扩大,大型物业公司的增长潜力不容小觑。”张波表示,物业股作为确定性中等的新股,在今年会经受更多的审视。今年物业股市场,投资者需要在投入和退出的节点上投入更多技术,尤其是以短线套利为主的投资者。

物业股估值两极分化

随着房地产行业上下游相关产业链逐渐成长,尤其是物业板块,已经到了大举进军资本市场的阶段。但伴随上市的地产股逐渐增多,物业股的估值也面临分化。

从2019年数据看,A股招商积余市盈率达到113倍,H股市盈率最高的时代邻里达到90.7倍,而祈福生活服务仅5.7倍。

Wind数据显示,目前26家A+H物业股加权平均的市盈率(TTM)为59倍,而有14家物业股市盈率(TTM)低于平均值,而高于平均值的12只物业股均为体量和净利润有规模优势的企业。

例如招商积余拥有中航物业、招商物业两家公司的物业,2019年在管面积达到1.53亿平方米;2019年归母净利润达到1亿元的新大正,市盈率也高达60倍,体现出费用率的优势。

相反,即使如上市较早的如彩生活,因企业本身业绩增幅有限、变现能力不达标,资本市场的反应也很直接,仅给出了9.8倍的市盈率。

数据来源:亿翰智库、嘉和家业据企业招股书整理

张波则表示,造成物业公司估值差异的因素很多,一方面从财务指标来看,自身的盈利能力、负债水平、资产分布都会产生直接影响;另一方面,公司在管面积增长、品牌吸引力或美誉度、现有股东及管理者方面也会产生不同程度的影响。同时,物业公司的收入较容易预估,不同物业公司的未来现金流入情况也会对其估值产生重要影响。

在这一个通往“成熟赛场”的路上,有特征的物业股会更有机会。如商业和住宅比例有优势的企业,由于商业物业比住宅物业的收费单价更高,可产生更高利润,因而这个业务结构能带给公司更高的收益率。

事实上,不少近期IPO的物业企业,也很注重突出业务结构的特点。如金融街物业,主要服务对象是商务物业,收入占比65%;非商务物业包含住宅、公共物业、医院、教育物业等,收入占比从2017年的28%增加至2019年的33%。

弘阳服务近三年的商业在管面积的增速40%,已经高于住宅面积的增速(29.4%)。其最新的收入结构中,物业管理服务收入占比降至70.5%、非业主增值服务收入增至24.1%、社区增值服务收入增至5.4%。

张波认为,随着房地产市场集中度不断提升,大型物业公司的估值还将不断提升,优胜略汰下,优质物业公司的竞争力也会不断体现。

相关知识

涉房企业再掀上市潮:5公司同日公布IPO进程,物业股成“激战

涉房企业再掀上市潮:5家公司同日公布IPO进程

房企再掀上市潮:5家公司同日公布IPO进程,物业股成激战区

5公司同日公布IPO进程,物业股成“激战区”

涉房企业IPO继续升温 一日内5家公司公布进程

上半年20家涉房企业赴港上市 小房企、物管企业成主角

上半年20家涉房企业赴港上市 小房企、物管企业成主角

上半年20家涉房企业赴港上市

房企拆分物业上市潮有望持续 多元化发展成主因

物管上市潮有利房企健康转型

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106208

- 2婆婆对儿媳说的暖心话 婆婆喜 95263

- 3女生戴14号戒指算粗吗 正常 95179

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42822

- 7杨燕军 | 医院建筑的顶层设 39575

- 8泰安国悦山180平下跃美式风 32729

- 9积木家装修公司正规吗?选装修 26754

- 10农村现代简约自建房图片 26619