民营房企能否捱过上半年?

(文/解红娟 编辑/马友友)债务展期的意义,是给有流动性危机的房企一口喘气的机会。

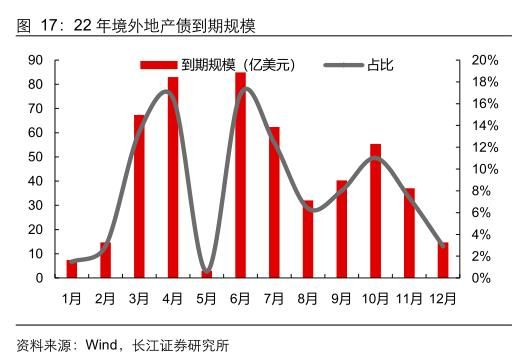

中指研究院数据显示,2022年,地产行业迎来偿债高峰,6589.4亿元到期债券中,有53.0%属于房企海外债;地产美元债的到期高峰在1至7月,约占全年到期规模的64%。也就是说,房企美元债还债压力集中于2022年上半年。

有业内人士形容,2022年上半年是个坎,迈过了就是柳暗花明,迈不过就是听天由命。

2022年2月11日,因为一则“不再按计划赎回一笔2亿美元的永续债,且将对境外债进行重组”的传言,正荣系股价股债双杀。尽管正荣发布公告称公司经营一切正常,从目前的市场表现来看,仍未挽回投资者信心。

这并非个例。同样是一则有关美元债违约的传言,让新力股价一天内跌幅超87%,市值蒸发123亿港元。

随后不久,新力公告称,主要因2.5亿美元债及最后一期利息技术性违约一事遭遇股价重创。违约一事让投资者对新力失去信心,将董事长张园林持有的4.1%股权平仓偿债后,新力控股停牌至今。

事实上,自2021年6月以来,已出现蓝光发展(600466)、当代置业、泛海集团、花样年等房企美元债违约,受此影响,公司股价均出现不同程度的跌幅,有的已经官宣躺平,有的还在自救。

为避免出现实质性违约,部分房企在美元债到期前谋求展期。“这是因为在大部分投资者眼中,展期比实质违约好,起码还留有心脏复苏的余地。”有业内人士坦言道。

“投资者别无选择”

“从美元债来看,是可以采取风险处置前置化的策略,即债务的展期可以发生在债券到期无法还本付息之前,通过交换要约和同意征求等处理方式来暂时免除房企自身可能产生的违约风险。”58安居客房产研究院分院院长张波坦言,还款压力只是暂时缓解,由于展期阶段一般仍需计息,未来的还款压力并未减少。

以禹洲为例,1月12日,禹洲计划对2022年到期的6.00%优先票据和2022年到期的8.625%优先票据开始交换要约。

最后有4.77亿美元的美元票据进行了交换,占交换票据本金总额5.8亿美元的82.0%。完成交换后,新票据将按年利率7.8125%计息。

与此同时,禹洲征求同意另外12支票据交换要约,累计涉及未偿还本金约49.16亿美元。其中,2022年至2027年,禹洲集团计划交换要约的到期美元债务分别是2.15亿美元、13.29亿美元、9.97亿美元、8.86亿美元、9.32亿美元和5.57亿元。

在业内人士看来,禹洲之所以能成功完成前两笔美元票据的展期,主要是因为赠送同意费,愿意牺牲利润换取时间。

具体来看,为了感谢投资者交换要约的支持,禹洲按每1000美元的本金额计算,以现金偿还之本金额50美元,现金激励额10美元,及新票据本金总额950美元。

据知情人士透露,大多数房企不是没有小钱,只是碰到偿债高峰,没办法全部还清债务。退一万步说,若房企将所有资金集中用于还债,势必会对自身流动性产生影响,所以类似禹洲等房企选择展期美元债。

和禹洲不同,富力深陷负债旋涡,执行展期美元债计划的同时选择折价回购美元债。

12月15日,富力地产发布公告称,拟以现金折扣价回购息票率5.75%、于2022年1月13日到期的7.25亿美元票据,并计划寻求该票据展期半年至2022年7月13日偿还,就此征求票据持有人同意。

此外,富力还给投资者提供了A、B两个要约方案:A方案中,债券持有人可以卖出持有票据,但每1000美元本金金额的票据应付价格为830.0美元,相当于折扣价83%;B方案中,债券持有人可以以原价格卖出票据变现,但只可出售所持票据的50%,剩余50%需延长至到期日。

数据显示, 71.69%投资者选择方案A、24.19%投资者选择方案B,也就是说,剩下仅4.12%的投资者不同意富力展期美元债。

上海中原地产首席分析师卢文曦直言,现在房企还钱的态度都很好,因为钱总归是要还的,只是现在眼下还不了,所以要征求展期。但部分房企协商过程中确实存在胁迫式,“就是你不要催,催得急就暴雷给你看,到时候一拍两散,谁也讨不到好。”

“事实上,房企在决定展期美元债的时候,就没有将选择权放在投资者手中。”上述知情人士表示,要不同意展期,要不就血本无归,投资者别无选择。但值得注意的是,展期成功后,房企虽得到了资金,但同时也失去了评级信誉。

“躺平”房企会是少数

继禹洲、富力等房企成功展期美元后,景瑞控股也被传计划展期美元债。

2月11日,有市场消息称,景瑞控股正在考虑一项交换要约,以终止其3月12日到期的1.9亿美元、利率为12.75%的债券。目前正在与一位中国财务顾问就潜在报价进行初步谈判,具体条款尚未确定。

“从目前开年多家房企传出债务延期的信息来看,很难说这是否会成为潮流。”业内人士表示,无法准时偿还债务,归根结底在于房企手中没有足够的资金,这与负债总额、融资渠道和企业销售业绩有关。

目前,金融政策虽出现边际放松,但得益房企以央企、国企为主,大概率并不能直接给深陷债务压力的民企带来现金流。再融资受阻,企业获得现金流的关键还是寄托于房地产销售数据的改善。

值得一提的是,近日,万科主席郁亮在年会上表示,2022年是背水一战的一年,要么死、要么活,没有中间状态。为了活下去,不仅要打造“节衣缩食、战时氛围”,还要快速解决过去累积下来的包袱、迈入新征程。

观察者网了解到,2022年1月,万科实现合同销售面积210.6万平方米,合同销售金额356亿元,分别较2021年同期减少47.17%、50.19%。

无独有偶,2022年1月,招商蛇口(001979)实现签约销售面积70.56万平方米,同比减少27.66%;实现签约销售金额151.47亿元,同比减少38.47%。

“国有房企尚且如此,一些弱资质民营房企的情况则更加不容乐观。”众联智询副总裁蒋凯表示,从一月份的销售数据来看,同比都是大幅下滑的,所以销售端市场信心恢复尚待时日,再融资市场对房企仍然是谨慎状态,因此仅靠销售回款应付债务,对房企来说仍有压力。

在蒋凯看来,2022年是债务集中到期的年份,所以今年企业的内外压力都很大。这种市场环境下,债务展期也成为不得已的选择。因为一旦展期原有债务,会引发一系列不良反应,比如评级会下调、再融资困难、市场信用下滑等风险。

张波也认为,在海外债偿债高峰期,寻求美元债展期的房企并不会少。“目前积极寻求展期本身也可视为不选择‘躺平’策略,并将积极采取自救的方式来规避实质性违约。”

当然,单一地展期是无法解决债务问题,房企通过展期的方式只是给自身提供一个更长的时间窗口,因此2022年债务压力偏大房企依然会采取节约开支、减少土地储备、资产出售和股权融资等方式来缓解流动性压力。

“从这个角度上看,房企会加大资产处的置力度,由于环境压力,今年的资产处置中核心资产的占比预计也将进一步提升。”张波表示,完全选择“躺平”的房企依然会是少数,大部分房企的自救动作会进一步加大。

(责任编辑:岳权利 HN152)

相关知识

为何民营房企还债压力更大

平均借贷成本仅4.5% 龙湖集团继续保持民营房企最佳信用评级

租赁行业内部会议流出:民营房企有机会更多参与上海租赁用地项目

龙湖集团2020年上半年净负债率51.4% 持续维持低位

去杠杆阶段,房企“联姻”补仓

百强房企上半年拿地金额逾1.5万亿元

龙湖集团2020年上半年净负债率51.4% 持续维持低位

龙湖集团2020年上半年净负债率51.4% 持续维持低位

“天晴补屋顶” 龙湖集团2020年上半年各项财务指标持续向好

上半年债券融资6506亿后 房企能否挺过偿债高峰?

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105709

- 2婆婆对儿媳说的暖心话 婆婆喜 94333

- 3女生戴14号戒指算粗吗 正常 94246

- 400后法定结婚年龄 结婚登记 65347

- 5燃气灶怎么选?跟随方太高效直 54817

- 6男生戴戒指的含义图解 女生戒 42315

- 7杨燕军 | 医院建筑的顶层设 38647

- 8泰安国悦山180平下跃美式风 31808

- 9积木家装修公司正规吗?选装修 25832

- 10农村现代简约自建房图片 25668