租赁观察 | 长租公寓企业,“钱”从何来?

2021年伊始,住房租赁债迎来了一波发债潮,仅在1月份一个月内就有万科、华润、大华三家房企宣布发行住房租赁债,总金额达到了50亿元,超过了2020年全年住房租赁债发债总额的40%。

虽然楼市融资环境整体收紧,但政府仍然大力支持住房租赁方面的融资以推动住房租赁市场的发展。其实自2016年开始,住房租赁的融资就受到了政府的支持,自2018年首次发行住房租赁债券之后近年来的发行规模正在稳定提升中。

政府大力支持住房租赁金融

长租公寓作为国家在房地产领域积极推动的重点发展方向,相关的红利政策早在2015年就已经开始。随着长租公寓的规模扩张,政府每年都会出台相关政策推动行业发展,支撑长租公寓进行融资。

融资方式多样

在租赁政策的支持下,长租公寓企业的融资方式形式多样,主要以资产证券化、债权融资、股权融资为主,同时包括有并购基金、众筹、P2P、租金贷、保理等等。

对于规模较大的长租公寓企业而言,由于其融资信用较高,因而可以选择风险较低的融资方式,比如发行资产证券化产品,与银行等金融机构成立并购基金。

融资方式多样

长租公寓的ABS或ABN,是房企、中介或运营商以公寓产权、预期租金或租房贷款作为底层资产,在市场上公开募资的一种融资方式。

最早出现于2017年1月,当时魔方公寓发行了3.5亿元魔方公寓信托受益权资产支持专项计划,从而成为了中国长租公寓领域的首单ABS。

长租公寓ABS的出现,解决了长租公寓市场长期以来传统融资渠道单一的问题,给以轻资产运营为主的公寓行业打开了新的融资渠道。有效降低了融资成本,提高了融资效率,有力地推动了长租公寓市场的发展。

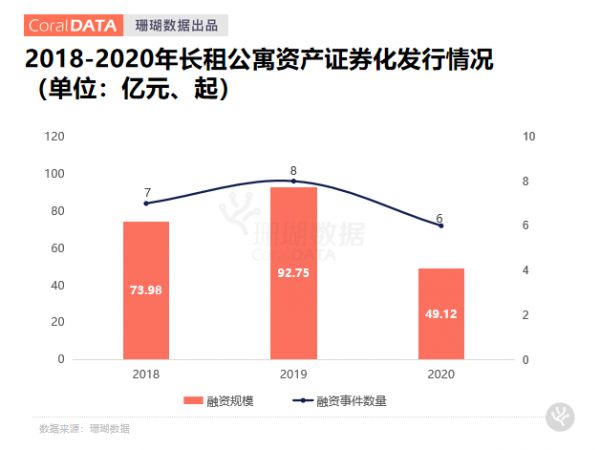

据不完全统计,2017-2018年市场上共发行了86.1亿元的长租公寓ABS或ABN,平均融资成本为5.6%。部分明细情况如下:

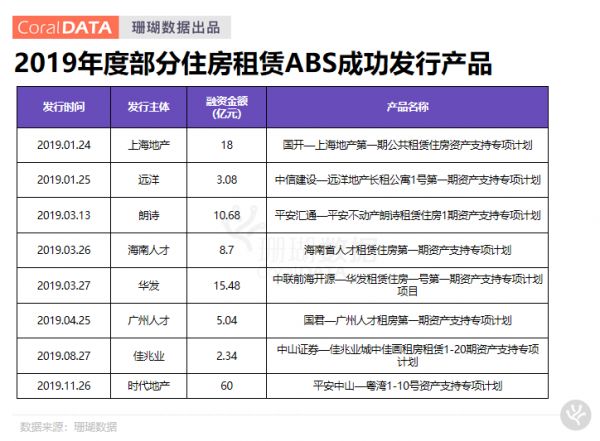

2019年住房租赁ABS获批笔数少,单笔融资金额也较小;对比2018年多笔首单动辄50亿至100亿的规模缩水很多,部分明细情况如下:

除此之外,2019年还有一个很明显的趋势,不但住房租赁ABS获批产品的笔数减少,成功发行的产品就更少了。其中,ABS申请获批的时间比以前更长,发行要求也相应提高,甚至被终止的批次较前两年也增多了。

整体而言,ABS融资渠道收紧,但利率下降。2017年开展长租公寓ABS发行以后,随着房地产市场调控,2018年开发商融资受阻,不少开发商抓住政府对长租公寓和住房租赁的融资支持机会申请发行ABS,这一年融资利率也大幅上升,优先级平均融资利率达6.1%。

2019年国家对房地产市场调控力度不减,大量开发商的长租公寓概念ABS在向交易所申请阶段被否。其中,融创3亿元的ABS被终止审核,看得出国家对相关产品审核的严格。

对比2017-2018年住房租赁资产证券化发行情况,无疑不透露着一个信号,虽然住房租赁受到国家政策鼓励,融资监管却已更加严格。

开发商虽然有着相对优质的信用级别,但负债总体偏高,数据不好看的企业可能需要更长时间,也可能面临失败的可能。

债券融资情况

自2016年开始房地产调控以来,国家一直大力强调“租售并举”,积极探索住房租赁市场的发展,住房租赁的融资也受到了政府的支持,因此住房租赁债券自2018年首次发行之后近年来的发行规模正在稳定提升中。

但是,能享受交易所融资渠道的企业一般要求信用评级达到AA+,相比运营商而言,开发商资产雄厚,且拥有更多产权,可以较好地达到发行证券和债券的资质。

据不完全统计,房企住房租赁债的发行规模从2018年的98.28亿元逐年增至2020年的124亿元,再到2021年仅1月份就发行了50亿元,整体看来发行规模有所增加,但是仍然偏小,主要是因为房企对于住房租赁市场的态度基本仍然以观望为主,目前大力投入住房租赁市场的基本都是龙头房企,比如万科、龙湖等。

与此同时,住房租赁债券的加权平均利率自2018年以来也在逐渐降低,从4.97%一直降至今年1月份的3.98%,一定程度上与整体利率水平下降以及政府对住房租赁融资的支持有关。

此外除了2020年之外,住房租赁债券的融资成本基本比同期的房企境内债加权平均融资成本低了0.5个百分点以上。

出现这种情况部分原因是因为住房租赁债的融资期限大多较长,基本都在3-7年左右,因此融资成本相对较低;同时由于万科和龙湖作为房企中长租公寓的两大巨头,也是2018年以来住房租赁债券发行最多的企业,分别发行了110亿元和100亿元,他们较强的融资能力也拉低了住房租赁债整体的利率。

整体来看,在近年来融资环境整体保持低位运行的背景下,住房租赁类的相关融资反而被国家大力支持,房企住房租赁债券的发行规模在过去三年中也逐渐增加,成本也逐渐降低。

而由于房企在住房租赁市场的开拓仍有问题存在,因此一直到2020年房企住房租赁业务的规模发展较为缓慢。未来在住房租赁企业提高运营能力之后,再加上政府对于相关金融业务的政策尤其是REITs的支持,将有利于盘活住房租赁企业的存量资产,同时降低企业的资金成本,房企在住房租赁市场的发展可能会得到加速。

专家点评

智享数科市场研究首席

丘美英

原国内TOP3数据研究机构

资深研究总监

机构化的发展确实能迅速助力市场成长,然而,长租公寓行业由于其特殊的现金流情况,机构往往无法在短期内通过经营本身取得足够的现金流,因而,金融资本的参与格外重要。

而金融的参与程度和参与方式与资产所有者有关。房地产背景企业作为主体信用进行加持,可发行公司债、类REITs、资产证券化这些产品,而轻资产公寓运营商多以未来的现金流作为资产进行股权融资、使用租金贷产品。

整体看来,由于“租金贷”等套取短期现金流的运营模式已经被证明不可行,因此住房租赁业务的盈利更依靠后期的商业模式和运营能力,只有在保证企业的盈利能力的前提下进行规模扩张才能实现住房租赁的可持续发展,而这点却是较多房企有待改善的,因此房企对于住房租赁市场的开发仍在缓慢探索中。

来源:珊瑚数据相关知识

租赁观察 | 长租公寓企业,“钱”从何来?

多重政策监管下 长租公寓如何找到真正的盈利模式?

多重政策监管下 长租公寓如何找到真正的盈利模式?

李宇嘉:长租公寓变天,租赁改革变局

长租公寓企业频陷“爆雷”危机 多地发文规范租赁市场

长租公寓企业频陷“爆雷”危机多地发文规范租赁市场

完善房屋租赁市场管理,长租公寓是重要一环

长租公寓行业首个企业标准出炉

长租公寓预付金不是“唐僧肉”

长租公寓频频“爆雷” 高风险租赁模式如何终结?

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105784

- 2婆婆对儿媳说的暖心话 婆婆喜 94478

- 3女生戴14号戒指算粗吗 正常 94387

- 400后法定结婚年龄 结婚登记 65350

- 5燃气灶怎么选?跟随方太高效直 54819

- 6男生戴戒指的含义图解 女生戒 42396

- 7杨燕军 | 医院建筑的顶层设 38792

- 8泰安国悦山180平下跃美式风 31950

- 9积木家装修公司正规吗?选装修 25975

- 10农村现代简约自建房图片 25806