浙江滨海新区:拟发行9亿元超短期融资券 用于偿还有息负债

来源: 时间:2020-11-17 17:03

中国网地产讯 11月17日,据上清所消息,浙江滨海新区开发投资有限公司拟发行2020年度第五期超短期融资券。

募集说明书显示,本期债券拟发行金额9亿元,发行期限270天,主承销商、簿记管理人为中国光大银行。债券发行日2020年11月18日,起息日2020年11月19日,上市流通日2020年11月20日。

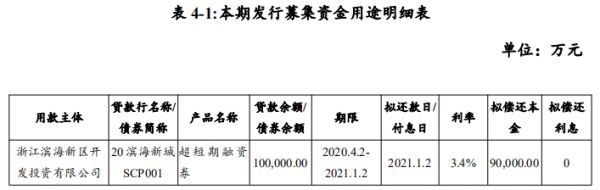

据悉,本期超短期融资券募集资金用于偿还有息负债。具体如下:

截至本募集说明书签署日,发行人(包括下属子公司)待偿还债务余额合计73.8亿元,其中:14亿元定向债务融资工具、18亿元中期票据、10.8亿元企业债券、31亿元超短期融资券。

(责任编辑:崔瑞婷)相关知识

浙江滨海新区:拟发行9亿元超短期融资券 用于偿还有息负债

新希望集团拟发行10亿元短期融资券 用于偿还有息负债

新希望集团:拟发行10亿元短期融资券 用于偿还有息负债

天恒置业:拟发行9亿元中期票据 用于偿还有息负债

中交一公局:拟发行20亿元超短期融资券 用于偿还有息债务

陆家嘴:拟发行15亿元超短期融资券 用于归还有息负债

新希望集团:拟发行20亿元中期票据 用于偿还有息负债

复星高科:拟发行10亿元中期票据 用于偿还有息债务

蓝光发展:拟发行10亿元中期票据 用于偿还有息债务

中国中铁:拟发行30亿元中期票据 用于偿还有息负债

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106547

- 2婆婆对儿媳说的暖心话 婆婆喜 95925

- 3女生戴14号戒指算粗吗 正常 95843

- 400后法定结婚年龄 结婚登记 65413

- 5燃气灶怎么选?跟随方太高效直 54872

- 6男生戴戒指的含义图解 女生戒 43175

- 7杨燕军 | 医院建筑的顶层设 40236

- 8泰安国悦山180平下跃美式风 33386

- 9积木家装修公司正规吗?选装修 27404

- 10农村现代简约自建房图片 27290

资讯热点排名