合景悠活在港上市 “奖励”高管2.25%股权| 透视新股⑨

作者 | 陈盼盼

出品 | 焦点财经

继第一服务上市首日破发后,合景悠活的表现也不如人意。

10月30日上午9时30分,在合景泰富自己打造的广州W酒店,合景悠活(03913.HK)以“云敲锣”的形式敲响上市的锣声。

与此同时,合景悠活开盘即破发,开盘价6.48港元/股,较发行价7.89港元/股下跌17.87%。在前一日的暗盘交易中,合景悠活开盘价为6.3港元/股,较发行价下跌20.16%,盘中一度跌超24%。

半个月前通过聆讯时,合景悠活曾公布招股价范围为每股7-8.13港元,发售3.83亿股。在全球发售阶段,合景悠活获得超额认购。其中,香港公开发售阶段,合景悠活获超购近45倍;国际发售中,合景悠活发售股份最终数目约为2.68亿股,相当于发售股份总数的70%。

合景悠活还倍受基石投资者“亲睐”,高瓴资本,Orchid China and LMA SPC、嘉实国际、雪湖资本、The Valliance Fund 、中国联塑(02128-HK)、OP Capital、Aspex等8位基石投资者合共认购1.2亿美元。

虽有基石投资者的背书,但业内认为,合景悠活存在过高的情况。若按招股价中间值计算,合景悠活的发行市值约152.65亿港元,发行市盈率约74倍,高于行业龙头碧桂园服务的57倍市盈率、保利物业56倍市盈率,也高于规模相当的卓越商企63倍市盈率。

截至收盘,合景悠活报6.08港元/股,跌22.94%,市盈率59.38,总市值122.68亿港元。

孔家三兄弟持股51.6%

合景悠活是合景泰富旗下物业公司。1995年,孔建岷、孔健楠、孔健涛三兄弟一起创建了合景泰富的前身合景房地产公司,主要从事高端的优质精品住宅物业开发,2003年公司更名为合景泰富集团。于2004年,合景悠活开始发展,早先主要为住宅物业提供服务,后于2006 年延伸至商业物业管理。

去年9月,合景悠活正式注册成立,随后展开了一系列的重组和股权关系调配。重组后,合景泰富集团持有合景悠活100%股权。其中,孔家三兄弟(孔健岷、孔健楠、孔健涛)共持股97.22%;剩下的2.78%股权,由合景悠活的投资部总经理及高级顾问徐锦添持有,以奖励徐锦添对公司的贡献、提升其士气及对公司的忠城。

据悉,徐锦添自2007年1月起加盟合景泰富集团担任首席财务官。于2007年11月至2019年8月获委任为合景泰富的执行董事。2019年8月,其辞任合景泰富集团执行董事一职后,成为合景泰富集团高级顾问,并加盟合景悠活集团担任投资部总经理及高级顾问。

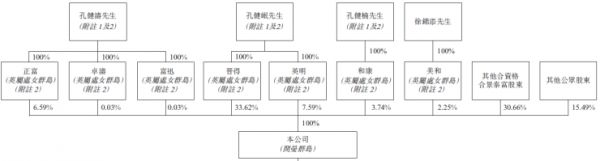

与大多数从母公司分拆出来的物企不同的是,上市后,合景悠活不再是合景泰富集团的附属公司。合景泰富将不再保留任何合景悠活已发行股本权益,但不妨碍合景泰富孔家三兄弟及高管在合景悠活的权益。于全球发售完成后,孔家三兄弟(孔健岷、孔健楠、孔健涛)共持有合景悠活51.6%股权,徐锦添最终持股2.25%。

图:全国发售后,合景悠活股权架构

职务方面,合景泰富执行董事兼执行副总裁孔健楠,自2004年起就担任合景悠活的执行董事兼行政总裁,负责公司的整体管理及营运;合景泰富创办人、执行董事兼主席孔健岷,担任合景悠活非执行董事及董事会主席,负责为公司的整体发展提供指引及制定业务战略。

上市前突击并购

作为合景泰富旗下的物业公司,合景悠活的业务增长大大受惠于合景泰富及关联方的支持。合景泰富集团深耕大湾区及长三角地区的业务,截止2019年末,其业务遍及39个城市,土地储备达1700万平方米,包括大湾区的670万平方米。此外,合景泰富近年来一直发展商业物业项目,于2020年4月30日,拥有15个单独或共同开发的购物商场及写字楼,目前均由合景悠活管理。

“背靠大树好乘凉”,截至2020年4月30日,合景悠活管理109个住宅物业和30个商业物业,总在管建筑面积分别为18.9百万平方米和3.3百万平方米。

相应的,合景悠活绝大部分物业管理收入均来自合景泰富及关联公司。数据显示,2017年、2018年及2019年,该公司实现总收入分别为4.63亿元、6.59亿元和11.25亿元,复合年增长率达到55.8%。

其中,于2017年、2018年,合景悠活的收入全部来自合景泰富及其关联公司。直到2019年,合景悠活通过1.97亿元收购罡昱企业后,才获得第三方物业管理面积,来自合景泰富及其关联公司的收入得以降至91.8%。反观与合景悠活规模相当的卓越商企,2017年至2019年,来自母公司卓越集团贡献的收益占比分别为59.4%、54.7%、42.2%。

过于依赖母公司使得合景悠活面临经营风险。合景悠活在招股书中表示,由于分拆后将不再为合景泰富的附属公司,未来对于合景泰富所开发的物业中标率可能下降。如果合景泰富遭受严重影响其物业开发工作的不利发展,合景悠活将失去商机。

事实上,对于母公司依赖已成为大多数脱胎于房企的物业公司所具有的共性。资本市场对于物业公司的考量,更加看重的是其脱离母公司后的独立能力和外拓能力。

因此,合景悠活有意透过收购及战略性投资于第三方物业管理公司以持续扩展业务,以及获取第三方物业发展商发展的物业管理项目,从而减低对合景泰富及关联方的依赖。

通过聆讯前的8月和9月,合景悠活斥资6736万元,先后收购了南京君悦、易通亚信物业、长沙九丰、长沙园馨等4家物业公司100%股权及台州云城物业公司60%股权。

合景悠活管理层表示,“未来3年-5年之间是一个拓展的窗口期,第三方应该占整个未来的面积大概40%左右”。

相关知识

合景悠活在港上市 “奖励”高管2.25%股权| 透视新股⑨

合景泰富拆分物业上市 合景悠活港交所递交招股书

合景泰富加入物业上市大军 看合景悠活招股书中的外拓号角

物管企业上市潮继续 世茂服务、合景悠活通过港交所聆讯

赋能原生动力拓业务版图 合景悠活成功在港上市

合景泰富分拆物业上市 商管加持改善营收单一

合景悠活港交所提交招股书:2019年末在管住宅物业总面积1830万平米

合景悠活稳定价格期结束 概无股份根据超额配股权获发行

成功IPO的合景悠活能否摆脱母公司依赖症

合景泰富拟分拆合景悠活上市 集资最多4亿美元

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106208

- 2婆婆对儿媳说的暖心话 婆婆喜 95263

- 3女生戴14号戒指算粗吗 正常 95179

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42822

- 7杨燕军 | 医院建筑的顶层设 39575

- 8泰安国悦山180平下跃美式风 32729

- 9积木家装修公司正规吗?选装修 26754

- 10农村现代简约自建房图片 26619