房企融资总额回升 3月共完成融资691.56亿元 环比涨44.71%

来源:同策资管

典型房企融资情况综述

房企融资总额回升,外币融资连续跳水,优质房企融资成本有所下降

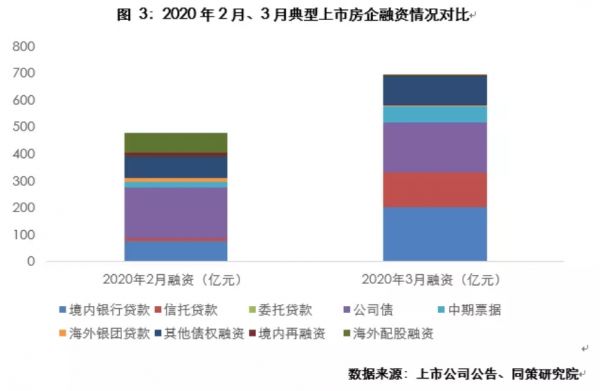

2020年3月,同策研究院监测的40家典型上市房企共完成融资金额折合人民币共计691.56亿元,环比上涨44.71%,继2月融资总额大跳水后有所回升。本月40家房企债权融资金额688.03亿元,占房企融资总量的99.49%,环比增加76.41%(2月债权融资总额390.01亿元);股权融资金额为3.53亿元,占总融资金额比重为0.51%,环比减少95.98%(2月股权融资总额87.89亿元)。

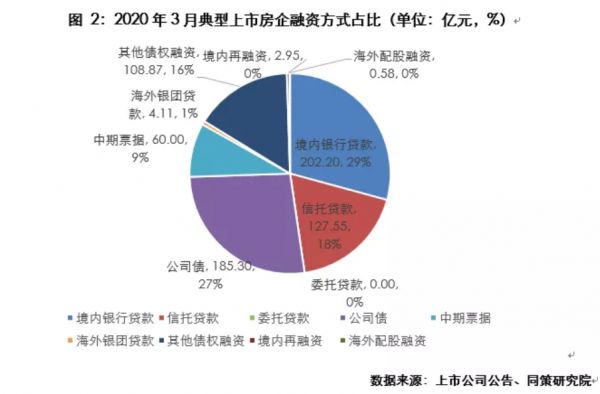

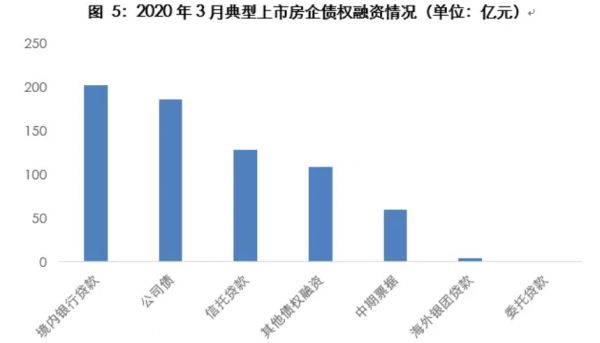

债权融资方面,本月债权融资方式包括:境内银行贷款(202.20亿元,占比29.24%)、发行公司债(185.30亿元,占比26.80%)、信托贷款(127.55亿元,占比18.44%)、其他债权融资(108.87亿元,占比15.74%)、发行中期票据(60.00亿元,占比8.68%)、海外银团贷款(4.11亿元,占比0.59%),其中委托贷款的融资金额为0。

具体来看,1)本月排在融资总额第一位的是境内银行贷款,融资金额达202.20亿元,占融资总额的29.24%,环比上涨167.28%。本月共发生了37笔境内银行贷款,多为母公司为子公司提供融资担保。2)排在第二位的是公司债券的发行,融资金额185.30亿元,所募资金数额与上月齐平,占比融资总额26.80%。值得一提的是,本月统计的10笔公司债券的发行中,仅有1笔境外美元债,为阳光城全资子公司阳光城嘉世国际发行的1.88亿美元高级无担保票据。3)本月,信托贷款融资金额位居第三,共发生17笔,融资金额127.55亿元,占比18.44%,环比大幅上涨1059.52%。4)通过其他债权融资方式融资金额为108.87亿元,占比15.74%。其他债权融资方式包括发行短期融资债券、债权/收益权转让、定向融资计划、向金融机构借款、融资租赁、资产证券化等。5)本月共有四笔中期票据的发行,融资总额为为60亿元,占融资总额的8.68%,环比增加185.71%,皆为境内发行。6)越秀地产本月向银行贷款总额等值于4.5亿港元的银行贷款,折合人民币4.11亿元 ,境外银团贷款环比下跌70.58%。7)本月并无委托贷款发生。

股权融资方面,本月股权融资总额大幅减少,共融资3.53亿元,占比融资总额0.51%,环比大幅下跌95.98%。其中,境内再融资金额2.95亿元,占三月融资总额的0.43%;海外配股融资0.58亿元,占融资总额的0.08%,皆为港股上市房企的股份期权计划。

融资成本方面,在已披露的数据中,融资成本最低的是招商蛇口成功发行的第三期超短期融资券,融资成本为2.56%;此外,金地集团发行的第二到四期超短期融资券,共募集资金30亿元,票面利率为2.60-2.69%。融资成本最高的为华夏幸福2020年非公开发行的第一期可交换公司债券,发行规模24亿元,利率为7.7%。整体来看,在已披露的数据中,优质房企的融资成本有所下降。

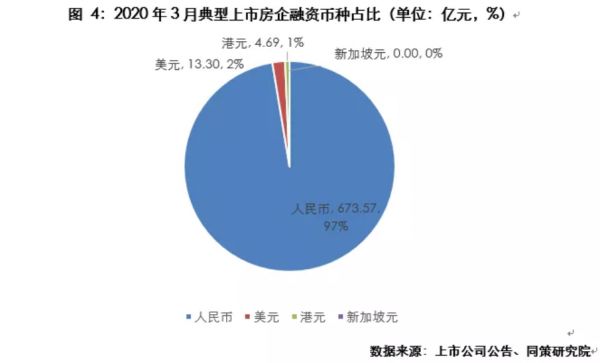

同策研究院数据显示,2020年3月房企融资以人民币为主,美元次之、港币第三。本月,外币融资总额为17.99亿元,环比大幅下滑92.86 %(上月外币融资252.06亿元),占融资总额的2.60%。其中,美元融资总额13.30亿元人民币 (1.88亿美元),占融资总额的1.92%,环比下降92.53%;港币融资总额为4.69亿元人民币 (5.14亿港元),占比0.68%,环比减少93.67%;本月无以其他外币为货币单位的融资行为。本月外币融资金额继续减少,主要原因还是因中国新冠疫情导致的境外融资渠道短期紧缩,但随着国外疫情的加重,未来我国地产境外融资情况还有待观望。

同策研究院陈朦朦认为,短期内,境内外融资情况皆将有所复苏,房企或将迎来融资春天。为缓解疫情带来的冲击,国家下达了流动性宽松、贷款利率下行等政策,积极缓解了地产融资压力,从本月信贷借款的显著增加可以明显感受到境内融资窗口的放松,该趋势在短期内也将一直保持。再看房企境外融资,虽然近两月境外融资金额大幅下跌,但因新冠疫情世界性爆发,中国房企境外融资境况或将面临转折:受到世界经济刺激的影响以及境外投资者对中国市场的正视,房企未来的外币融资金额或将爆发性增长。

40家上市房企融资分述

债权融资——绝对值占比双升,境内银行贷款及信托贷款金额大幅增加

2020年3月,40家房企债权融资金额688.03亿元,占房企融资总量的99.49%,环比增加76.41%(2月债权融资总额390.01亿元)。具体来看,本月债权融资方式包括本月债权融资方式包括:境内银行贷款(202.20亿元,占比29.24%)、发行公司债(185.30亿元,占比26.80%)、信托贷款(127.55亿元,占比18.44%)、其他债权融资(108.87亿元,占比15.74%)、发行中期票据(60.00亿元,占比8.68%)、海外银团贷款(4.11亿元,占比0.59%),其中委托贷款的融资金额为0。

1)本月排在融资总额第一位的是境内银行贷款,融资金额达202.20亿元,占融资总额的29.24%,环比上涨167.28%。本月共发生了37笔境内银行贷款,多为母公司为子公司提供融资担保。

2)排在第二位的是公司债券的发行,融资金额185.30亿元,所募资金数额与上月齐平,占比融资总额26.80%。值得一提的是,本月统计的10笔公司债券的发行中,仅有1笔境外美元债,为阳光城全资子公司阳光城嘉世国际发行的1.88亿美元高级无担保票据。

3)本月,信托贷款融资金额位居第三,共发生17笔,融资金额127.55亿元,占比18.44%,环比大幅上涨1059.52%。

4)通过其他债权融资方式融资金额为108.87亿元,占比15.74%。其他债权融资方式包括发行短期融资债券、债权/收益权转让、定向融资计划、向金融机构借款、融资租赁、资产证券化等。

5)本月共有四笔中期票据的发行,融资总额为为60亿元,占融资总额的8.68%,环比增加185.71%,皆为境内发行。

6)越秀地产本月向银行贷款总额等值于4.5亿港元的银行贷款,折合人民币4.11亿元 ,境外银团贷款环比下跌70.58%。

7)本月并无委托贷款发生。

综上,本月,大部分债权融资方式融资金额皆有所增加,尤其是境内银行贷款及信托贷款融资金额大幅提升,政策端利好已经显现。而境外公司债券发行与海外银团贷款融资本月大幅减少,境外融资窗口尚未出现。

融资成本方面,在已披露的数据中,融资成本最低的是招商蛇口成功发行的第三期超短期融资券,融资成本为2.56%;此外,金地集团发行的第二到四期超短期融资券,共募集资金30亿元,票面利率为2.60-2.69%。融资成本最高的为华夏幸福2020年非公开发行的第一期可交换公司债券,发行规模24亿元,利率为7.7%。整体来看,在已披露的数据中,优质房企的融资成本有所下降。

40家上市房企融资分述

股权融资——融资金额大幅下降,内部资金需求减少

同策研究院监测数据显示,2020年3月份监测的40家典型上市房企股权融资金额为3.53亿元,占总融资金额比重为0.51%,环比减少95.98%(2月股权融资总额87.89亿元)。

具体来看,境内再融资金额2.95亿元,占三月融资总额的0.43%;海外配股融资0.58亿元,占融资总额的0.08%,皆为港股上市房企的股份期权计划。

股权融资的减少也侧面反应了房企内部资金需求减少、外部资金获取条件改善。

相关知识

房企融资总额回升 3月共完成融资691.56亿元 环比涨44.71%

同策研究院:3月典型房企共完成融资691.56亿元 环比涨44.71%

同策研究院:3月房企融资总额大幅上升 优质房企融资成本有所下降

同策研究院:8月40家典型上市房企共完成融资827.59亿元 环比下滑16.49%

11月房企融资额同环比双降,融资成本持续上升

3月房企境内公司债发行332.20亿元 环比增长221.4%

克而瑞:3月房企境内公司债发行332.20亿元 环比增长221.4%

6月40房企融资井喷!环比上涨114%,上半年整体融资规模超预期,下半年迎偿债高峰,监管趋严融资结构将变?

报告:上周房企境内发债66亿元 环比减少101.1亿元

克尔瑞:9月房企融资发债总额651.44亿元 同比上升25.7%

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 106233

- 2婆婆对儿媳说的暖心话 婆婆喜 95310

- 3女生戴14号戒指算粗吗 正常 95229

- 400后法定结婚年龄 结婚登记 65377

- 5燃气灶怎么选?跟随方太高效直 54849

- 6男生戴戒指的含义图解 女生戒 42848

- 7杨燕军 | 医院建筑的顶层设 39622

- 8泰安国悦山180平下跃美式风 32775

- 9积木家装修公司正规吗?选装修 26801

- 10农村现代简约自建房图片 26668